Московский экономический журнал 7/2019

МЕТОДИЧЕСКИЕ ПОДХОДЫ К ИССЛЕДОВАНИЮ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЕГИОНА

METHODOLOGICAL

APPROACHES TO THE STUDY OF INVESTMENT ATTRACTIVENESS OF THE REGION

Камаева Алла Александровна, Третьякова Екатерина Сергеевна, Санкт-Петербургского государственного экономического университета, СПбГЭУ

Боркова Елена Аркадьевна, доцент кафедры общей экономической теории и истории экономической мысли, кандидат экономических наук, доцент e.borkova@mail.ru, Санкт-Петербургский государственный экономический университет, СПбГЭУ

Borkova E.A., Kamaeva A.A., Tretyakova E.S., Saint-Petersburg state University of Economics, St. Petersburg state economic University

Аннотация: В статье рассмотрены методические подходы к исследованию инвестиционной привлекательности региона. Автор приходит к выводу, что экономика нашей страны претерпевает ряд глубоких и масштабных преобразований. На региональном уровне сегодня отсутствуют реальные предпосылки для эффективной реализации инноваций и осуществления инвестирования. Также стоит отметить отсутствие устойчивого экономического интереса к процессу формирования производственного потенциала, инвестиционные ресурсы в производственном секторе аккумулируются без учета особенностей самого сектора и региона, инвестиции между областями и центром распределяются нерационально, а сам инвестиционный процесс организуется без участия инвестиционных институтов, способных к организации эффективного инвестиционного процесса и межотраслевого перелива капитала на территории регионов и областей. Соответственно, повышение инвестиционной привлекательности региона чрезвычайно актуально в современных экономических условиях.

Summary: The article deals with methodological approaches to the study of investment attractiveness of the region. The author comes to the conclusion that the economy of our country is undergoing a number of deep and large-scale transformations. At the regional level, there are no real prerequisites for effective innovation and investment. It is also worth noting the lack of sustainable economic interest in the process of formation of productive capacity, investment resources in the manufacturing sector are accumulated without taking into account the characteristics of the sector and the region, investments between the regions and the center are distributed irrationally, and the investment process is organized without the participation of investment institutions capable of organizing an effective investment process and inter-sectoral overflow of capital in the regions and regions. Accordingly, increasing the investment attractiveness of the region is extremely important in modern economic conditions.

Ключевые слова: регион, инвестиционная привлекательность, методические подходы.

Key words: region,

investment attractiveness, methodological approaches.

Регион

является сложной системой, в состав которой входят элементы-подсистемы. У

каждого элемента имеется свой набор характеристик, влияющих не то, чтобы заинтересовать инвестора и

заставить его осуществить инвестиционные вложения. Соответственно, необходимо

разработать единый системный подход для оценки инвестиционной привлекательности

регионов, учитывающий необходимые условия и факторы. Разработка указанной

комплексной оценки позволит:

- повысить эффективность использования бюджетных инвестиционных ресурсов;

- сформировать оптимальные территориальные, отраслевые и другие направления инвестиционных потоков;

- создать более благоприятный инвестиционный климат,

- подойти к планированию и формированию инвестиционной политики со стратегических позиций;

- совершенствовать механизмы обоснования и привлечения инвестиций;

- снизить степень рисков для инвестора и кредитора [4,c. 61].

Инвестиционная

привлекательность также может быть определена описанием объема инвестиций, а

при помощи горизонтального и вертикального анализа. Результатом анализа будет

вывод о том, благоприятна ли ситуация в регионе или нет. Недостаток указанного

подхода — в поверхностном рассмотрении инвестиционного

процесса. Невозможно оценить реальное состояние инвестиционной сферы при помощи

отдельно взятых характеристик инвестиций [5, c. 792].

Наибольшее

распространен подход определения инвестиционной привлекательности как

совокупности общественно-политических, природно-хозяйственных и психологических

характеристик. Сторонниками этого подхода

(А. Приваловым, М. Кныш, Б. Перекатовым, Ю.Тютиковым, К. Гусевой и пр.)

проведена оценка конкретного набора факторов. Методика предполагает

использовать интегральный показатель инвестиционного климата через ряд частных

показателей. Указанная методика используется лондонским финансовым журналом

«Euromoney», использующем интегральный показатель надежности (ИПН), измерение

которого осуществляется по стобалльной шкале. ИПН, который использует журнал «Euromoney»,

включает девять показателей:

- показатель экономической эффективности,

- показатель политического риска,

- показатель задолженности,

- показатель обслуживания долга, (невыполнения обязательств по выплате или отсрочка),

- показатель кредитоспособности,

- показатель доступности банковского кредита,

- показатель доступности краткосрочного финансирования,

- показатель доступности долгосрочного ссудного капитала

- показатель вероятности форс-мажорных обстоятельств [8, c. 82].

Для

определения значения показателей используют экспертные или

расчетно-аналитические методы. Значения этих показателей определяются

экспертным либо расчетно-аналитическим путем. Измерение происходит по

десятибалльной шкале, после чего осуществляется взвешивание показателей,

учитывается при этом значимость показателя и тот вклад, который он вносит в

итоговую оценку.

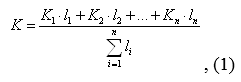

Расчет

интегрального показателя (К) оценки состояния инвестиционного климата

производится следующим образом: необходимо получить значение средневзвешенной

арифметической величины значений частных показателей:

где

К1 , К2 , … Кn – набор частных показателей

(финансовых, экономических, политических);

l1 , l2 , … ln – удельные веса рассчитанных частных

показателей.

Полученное

значение К находится в периоде от 0 до 10. Более высокое значение рассчитанного

интегрального показателя подтверждает

надежность инвестиционного климата, если значение низкое, то инвестиционный

климат неблагоприятен [8, c.

84].

По

мнению исследователя Т.М. Смаглюковой [11, c. 16], у указанного подхода имеется

ряд преимуществ, так как на основе указанного подхода имеется возможность

оценить инвестиционные перспективы развития регионов

РФ. К недостаткам методики следует отнести недостаточную прозрачность

выделенных признаков-факторов, также имеет место некоторая размытость оценки

составляющих показателей, а оцениваемые характеристики не всегда однозначны.

Другая

группа исследователей [10,c.

136] также предлагает анализировать широкий спектр факторов, но инвестиционную

привлекательность региона они

рассматривают в качестве агрегированного показателя, определяемого при помощи

двух характеристик, именуемых как инвестиционный потенциал и инвестиционный

риск. Подобную методику предлагает к использованию экономический журнал

«Эксперте». Так, эксперты журнала считают, что для расчета совокупного потенциала региона

необходим расчет и анализ

ресурсно-сырьевого, производственного, потребительского, инфраструктурного,

инновационного, трудового, институционального и финансового показателей. Также

расчет совокупного риска происходит с учетом таких рисков, как политический,

экономический, социальный, криминальный, экологический, финансовый и

законодательный. Основные преимущества указанного

подхода заключены в его непредвзятости,

значимости факторов, которые определяют инвестиционный потенциал и

инвестиционный риск; доступности и узнаваемости конечных результатов для инвесторов.

Однако

в методике имеются и следующие недостатки: отсутствует взаимосвязь понятий

«инвестиционная привлекательность» и «инвестиционная активность», мнение

экспертов субъективно, достаточно высок риск при сведении полученных значений в интегральный

показатель. Главный недостаток указанной методики для инвестора заключается в

следующем: инвестор не всегда может определить, какой из анализируемых регионах

более привлекательный, какой – наиболее рискованный, так как все регионы

нумеруются последовательными порядковыми номерами, а различия между ними

варьируются от незначительных, до весьма ощутимых [10,c. 136] .

Широко

распространен также подход, при помощи которого осуществляется инвестиционная

привлекательность региона при помощи инвестиционного потенциала и определения

типа риска, к которым относится экономический, финансовый, политический,

социальный, экологический, законодательный.

Данная методика предлагает производить расчет интегральных показателей

потенциала и риска в качестве

средневзвешенной суммы показателей частных значений, присваивая каждому

показателю свой коэффициент значимости.

Вначале,

рассчитывая интегральную характеристику инвестиционного климата региона,

необходимо все статистические показатели объединить в группы, проведя

корреляционно-регрессионный анализ. Для каждой группы необходимо определить

ведущие показатели. Так, К. Гусева основным фактором считает «рыночную реакцию

регионов»; по мнению И.У. Зулькарнаева, решающий фактор – это «институты

общества»; исследователем Т. Лукьяненко указано на необходимость сформировать

положительное мнение об объектах инвестирования; авторами А. Стеценко и Е.

Бениксовым важным считается «имидж

региона». Данный подход требует приведения всех показателей к одному виду:

необходим расчет доли в соответствующем

виде общегосударственного потенциала и

расчет относительного отклонения от среднегосударсвенного уровня риска

[12,c.

84].

Интегральная

оценка инвестиционного климата, которая получается в результате расчетов,

позволит определить интегральный рейтинг региона: он будет являться средневзвешенной

по экспертным весам величиной из значений места региона в рамках составляющих

интегрального рейтинга.

Недостатки

методики заключаются в следующем: экспертные оценки могут повлечь за собой

достаточную вероятность возникновения

неточной оценки инвестиционного климата. К преимуществам указанного подхода

можно отнести минимальный набор показателей статистики, а также всесторонний

анализ инвестиционного климата.

Нельзя

не отметить, что направленность у рассмотренных методик достаточно узкая, без учета

отраслевой составляющей, именно поэтому, если у инвесторов отсутствуют

формализованные аналитические инструменты оценки инвестиционной

привлекательности, им приходится принимать решение на основе субъективно

оцененных факторов.

Итак,

основные недостатки рассмотренных методик оценки заключаются в:

1)

возникновении разночтения в процессе толкования категории «инвестиционная

привлекательность»;

2)

в различном наборе рассматриваемых показателей, при помощи которых

характеризуется степень инвестиционной привлекательности;

3)

в отсутствии научно обоснованных методических положений прогнозирования и

анализа инвестиционной привлекательности региона;

4)

в недостаточной обоснованности принципов агрегирования показателей,

отобранных для оценки;

5)

в сложности, возникающей в связи с определением критериев обоснованности

указанных методик.

Соответственно,

необходим системный подход для более всесторонней оценки инвестиционной

привлекательности регионов в рамках их отраслевой специализации.

Подробно

проанализировав методики и результаты их применения, можно сказать, что за

последние годы оценка инвестиционной привлекательности получила всестороннее

освещение в работах ряда авторов. Вместе с тем, необходимо сказать, что в

большинстве работ присутствуют методологические упущения, соответственно,

получаемые результаты не всегда достоверны. Именно поэтому, как нам кажется,

наиболее обоснованной в этом случае будет

методика, которую предлагают исследователи А. Саак и О. Колчина [7, c. 45].

Авторы

предлагают на первом этапе оценки инвестиционной привлекательности территории

проанализировать состояние, динамику и тенденции изменения ее внутренних

компонентов, к которым относятся инвестиционный потенциал и инвестиционный

риск.

В

процессе проведения мониторинга компонентов инвестиционного климата возможна не

только фиксация происходящих изменений, но и установление причинно-следственных

связей между такими категориями, как

протекающие на территории региона социально-экономические процессы и

способом их отражения на отдельных компонентах инвестиционной привлекательности

и активности территории.

Во время

проведения второго этапа оценки анализируются компоненты инвестиционного климата МО, происходит

выявление их сильных и слабых сторон, определение возможностей и угроз

(SWOT-анализ).

Для

упрощения методики сводимые частные показатели представлены только

инвестиционно значимыми факторами, то есть только факторами, формирующими

инвестиционный климат территории, на них лежит максимальная факторная нагрузку)

[7,c. 46].

Основа

указанной методики – количественные показатели инвестиционного климата

территории, входящие в систему социально-экономических показателей

городов, которые представлены Росстатом

РФ.

В

результате реализации метода предполагается вывести балльные оценки территории в соответствии со значениями каждого

показателя, отражающего различные аспекты инвестиционной привлекательности и

инвестиционной активности региона. Авторы принимают, что у подавляющего

большинства отобранных показателей имеется однозначная, позитивная или

негативная интерпретация, соответственно, наличие более высокого числового

значения показателя будет свидетельствовать о том, что произошло

качественное приращение (в лучшую или

худшую сторону) характеристики определенного аспекта инвестиционного климата

МО. Если показатели несут негативную нагрузку (сюда относится количество

зарегистрированных преступлений), они оцениваются отрицательно [7, c. 46].

Чтобы

получить балльные оценки, необходимо

выстроить шкалу диапазонов реальных значений относительно каждого

показателя всех регионов. Определение диапазона производят, учитывая

минимальные и максимальные значения данного показателя. Затем происходит

разбиение диапазонов на десять равных интервалов, с учетом соответствия каждого интервала

определенному количеству баллов, которое равно номеру интервала (от 1 до 10).

Интегральный показатель инвестиционной

привлекательности будет определяться

суммой балльных оценок по всем

проанализированным показателям данной территории, выведенной в

соответствии с 10-балльной градировочной шкалой (IIP):

где i – показатель;

I – число показателей инвестиционной

привлекательности муниципального образования;

M(i) –

бальная оценка, соответствующая значению i-го показателя.

В

процессе реализации четвертого этапа оценки инвестиционного климата территории

по результатам SWOT-анализа и определения его места среди других регионов

страны необходимо выявить приоритетные задачи, направленные на то,чтобы

улучшить отдельные компоненты инвестиционного климата МО и разработать систему

мероприятий, способных содействовать их осуществлению. У данной системы

мероприятий также стоит задача реализации профилактических мер по

совершенствованию слабых компонентов инвестиционного климата, чтобы более полно

реализовать имеющиеся возможности, обусловленные течением позитивных процессов

в динамике отдельных компонентов, и предотвратить угрозы, вызываемые

отрицательными экономическими

тенденциями.

Таким

образом, проводя оценку анализов инвестиционного климата территории, нужно

учесть, что большинство проблем, тормозящих развитие инвестиционной

привлекательности, могут быть решены только федеральными и региональными

органами. Сюда относится налоговая и финансово-кредитная политика,

внешнеэкономическая деятельность, развитие рыночных реформ и т.д. [68].

Для

оценки инвестиционной привлекательности территории целесообразно использовать

различные подходы и методики оценки, при этом нельзя забывать о том, что каждая

из методик должна быть подвергнута критической оценке с целью определения целесообразности ее

использования. Существующие методики имеют ряд недостатков, вместе в тем,

каждая из них все же может дать инвестору представление о целесообразности

инвестирования в регионе.

Соответственно,

достаточно актуальной является необходимость проведения дальнейших исследований

и разработки системного подхода к оцениванию инвестиционной привлекательности

регионов с точки зрения их отраслевой специализации.

Список литературы

- Балдин,

К.В. Инвестиции в инновации: учебное пособие / К.В. Балдин, И.И. Передеряев,

Р.С. Голов. – М.: ИТК «Дашков и К», 2012. – 238 с. - Батищева,

Г.А. Методика определения инвестиционной привлекательности регионов / Г.А.

Батищева // Экономический анализ: теория и практика. – 2009. – № 19. – С.

56–61. - Бехтерева

Е.В. Управление инвестициями / Е.В.

Бехтерева. – М., 2013. — 298 с. - Гришина,

И.В. Методология исследования и опыт оценки инвестиционной привлекательности

регионов России / И.В. Гришина, И.Н. Марухин, И.П. Шестопалова // Федерализм. –

2013. – № 1. – С. 39–56. - Гусар,

С.А. Интеллектуальные ресурсы: сущность, признаки, структура / С.А. Гусар //

Экономика и предпринимательство. – 2013. – № 12-1 (41). – С. 791–795. - Дрогобыцкий,

И.Н. Системный анализ в экономике: учебное пособие / И.Н. Дрогобыцкий. – М.:

«Финансы и статистика», 2014. – 509 с. - Колчина

О.А. Межбюджетные отношения в системе социально-экономического развития региона

//Информационные технологии, системный анализ и управление – ИТСАиУ-2012/

Сборник трудов Х Всероссийской научной конференции молодых ученых, аспирантов и

студентов. – Таганрог: Изд-во ЮФУ, 2012. – С. 45-49. - Литвинова,

В.В. Инвестиционная привлекательность и инвестиционный климат региона:

монография / В.В. Литвинова. – М.: Финуниверситет, 2013. – 116 с. - Нефедова

А. Ю. Факторы инвестиционной привлекательности России. — М.: БИФ КемГУ. 2011. –

281 с. - Плотников, В.А. Институциональные аспекты

формирования инвестиционного климата в Российской Федерации / В.А. Плотников,

А.А. Медведь // Научно-технические ведомости Санкт-Петербургского

государственного политехнического университета. Экономические науки. – 2013. –

Т. 1. № 185. – С. 135–143. - Смаглюкова Т.

М. — Методика

комплексной оценки инвестиционной привлекательности регионов с учетом их

отраслевой специализации // Проблемы современной

экономики. – 2010. — № 23. – С. 15. - Харитонов, Н.М. О повышении инвестиционной

привлекательности российских регионов / Н.М. Харитонов // Современные

производительные силы. – 2013. – № 1 (2). – С. 83–85.

List of references

1. Baldin,

K. V. Investment in innovation: textbook / K. V. Baldin, I. I. Perederyaev, R.

S. Golov. – M.: ITK «Dashkov and K», 2012. – 238 p.

2. Batishcheva,

G. A. Methods of determining the investment attractiveness of regions / G. A.

batishcheva // Economic analysis: theory and practice. – 2009. – № 19. – P.

56-61.

3. Bekhtereva

E. V. investment Management / E. V. Bekhterev. – M., 2013. — 298 p.

4. Grishina,

I. V. research Methodology and experience in assessing the investment

attractiveness of Russian regions / I. V. Grishina, I. N. Marukhin, I. P.

Shestopalova // Federalism. – 2013. – № 1. – P. 39-56.

5. Gusar, S.

A. Intellectual resources: essence, signs, structure / S. A. Gusar // Economics

and entrepreneurship. – 2013. – № 12-1 (41). – P. 791-795.

6. Drogobytsky,

I. N. System analysis in Economics: textbook / I. N. Drogobytsky. – Moscow:

«Finance and statistics», 2014. – 509 p.

7. Kolchina

O. A. inter-Budgetary relations in the system of socio-economic development of

the region //Information technologies, system analysis and management –

Itsaiu-2012/ Proceedings of the X all-Russian scientific conference of young

scientists, graduate students and students. – Taganrog: Publishing house of

SFU, 2012. – P. 45-49.

8. Litvinova,

V. V. Investment attractiveness and investment climate of the region: monograph

/ V. V. Litvinova. – Moscow: Financial University, 2013. – 116 p.

9. Nefedova

A. Yu. Factors of investment attractiveness of Russia. — M.: BIF KemSU. 2011. –

281 p.

10. Plotnikov,

V. A. Institutional aspects of the investment climate in the Russian Federation

/ V. A. Plotnikov, A. A. Medved // Scientific and technical statements of the

St. Petersburg state Polytechnic University. Economics. – 2013. – Vol. 1. No. 185. – P. 135-143.

11. Smagulov

T. M. — Methodology of integrated assessment of investment attractiveness of

regions based on their industry specialization // problems of modern economy. –

2010. — № 23. – P. 15.

12. Kharitonov,

N. Mmm. On increasing the investment attractiveness of Russian regions / N.

Mmm. Kharitonov

// Modern productive forces. – 2013. – № 1 (2). – Pp. 83-85.