УДК 336-65

DOI 10.24411/2413-046Х-2020-10197

Отрицательные процентные ставки. Эксперимент или новая реальность?

Negative interest rates. An experiment or a new reality?

Автоношкин Данил Олегович, Финансовый университет при Правительстве Российской Федерации, Россия, Москва, кафедра» Менеджмент», Специальность обучения» Антикризисное управление»

Avtonoshkin Danil Olegovich, department Financial University Under the Government of the Russian Federation, Moscow, Russia

Аннотация. В данной статье был рассмотрен феномен отрицательной процентный ставки и его потенциального влияния на экономику. Изначально была приведена историческая справка, которая освещала момент появление отрицательных ставок в мире на примере центрального банка Швеции. Далее была приведена техническая интерпретация функционирования отрицательной процентной ставки и перечисление эффектов, к которым должна была она привести экономику стран. Отдельно были подчеркнуты все недостатки теоретической концепции отрицательных ставок и причины, по которым ЕЦБ активно критикуется представителями финансового сектора. В целях более детального и обширного анализа было приведено и мнение в защиту отрицательных жизнеспособности концепции. Подробно описаны были вероятные причины, по которым инвестирование в продукты с отрицательной доходностью не является нерациональным. Так, на примере рынка облигаций были приведены доводы, согласно которым отрицательная доходность может выступить как эффективный инструмент сохранения средств на фоне более рискованных альтернативных возможностей. Так же было приведено объяснение несоответствия технической отрицательной доходности по облигациям и обыденного представления о данном вопросе. В заключение автор поразмышлял о возможностях применения механизма отрицательной процентной ставки в условиях российской экономики. Вероятность наступления подобной ситуации было оценено как низкое по причине наличия текущей государственной стратегии развития финансового рынка РФ, необходимости поддержания высокой доходности по ОФЗ для привлечения зарубежных инвесторов, а также низкой финансовой грамотности населения страны.

Summary. This article examined the phenomenon of negative interest rates and its potential impact on the economy. Initially, a historical reference was given, which highlighted the moment of the appearance of negative rates in the world using the example of the central bank of Sweden. The following was a technical interpretation of the functioning of the negative interest rate and a listing of the effects to which it should have led the economies of the countries. All the flaws of the theoretical concept of negative rates and the reasons why the ECB is actively criticized by representatives of the financial sector were separately emphasized. For a more detailed and extensive analysis, an opinion was given in defense of the negative viability of the concept. The probable reasons for why investing in products with negative returns were not irrational were described in detail. Thus, on the example of the bond market, arguments were made according to which negative yield can act as an effective tool for saving funds against the background of more risky alternative opportunities. An explanation was also given of the discrepancy between the technical negative yield on the bonds and the ordinary idea of non-professionals on this issue. In conclusion, the author reflected on the possibilities of using the negative interest rate mechanism in the Russian economy. The likelihood of such a situation was assessed as low due to the current state strategy for the development of the financial market of the Russian Federation, the need to maintain high government’s bonds profitability to attract foreign investors, as well as low financial literacy of the country’s population.

Ключевые слова: ключевая ставка, отрицательная процентная ставка, отрицательная доходность, Европейский Центральный Банк, инфляция, спрос, потребление, сбережение, инвестиции.

Key words: key interest rate, negative interest rate, negative profitability, European Central Bank, inflation, demand, consumption, savings, investments.

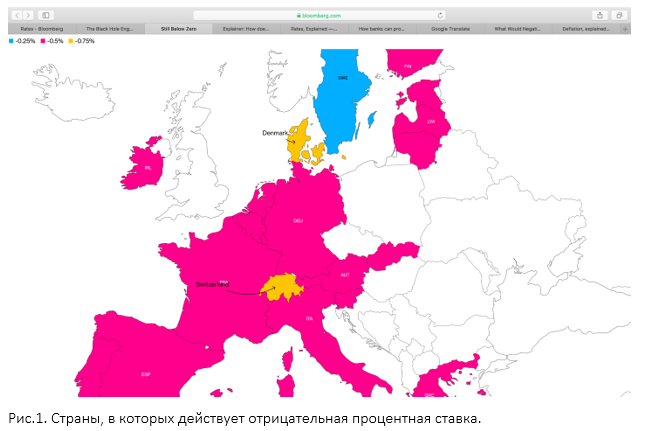

Отрицательные процентные ставки-явление не новое в условиях современной экономики, однако оно, по-прежнему, не сформировало единого отношения к себе со стороны экономистов-теоретиков и инвесторов-практиков. Существует два противоположных взгляда на данный феномен, и я постараюсь рассмотреть каждый из них. Исторически отрицательные процентные ставки появились в 2009 году в Швеции и стали одним из последствий финансового кризиса 2008 года. Причиной введения Центральным Банком Швеции отрицательной процентной ставки в -0,25% для коммерческих банков по депозитам стал экономический упадок, из которого необходимо было выбираться. Посткризисные европейские экономики испытывали проблемы с привлечением населения к активной экономической деятельности в связи с прошедшим кризисом и банкротством крупнейших финансовых компаний, произошла утрата доверия к финансовым институтам и снижение уверенности в завтрашнем дне. Падение национального спроса и нежелание банков рисковать-проблемы, с которым должно было справиться введение отрицательной процентной ставки по депозитам. Почему это должно было иметь подобный эффект для экономики? Все достаточно просто: коммерческие банки Швеции отныне были обязаны платить ЦБ за право хранить их деньги на депозите. То есть, данные действия становились экономически нецелесообразными, что должно было привести к росту объемов кредитования и увеличить денежную массу в экономике. После начала подобного экономического эксперимента ряд других стран начали применять подобные методы стимулирования экономического роста экономики и оживления экономической активности, выражающейся в росте инвестиций и потребления, а также в снижении сбережений. Швейцария, Дания, Япония и Европейский Центральный Банк решили начать применять подобную практику в своей деятельности. В настоящее время отрицательные процентные ставки являются распространенным явлением (см. картинку 1.) и особенно активно финансисты дискутирует на тему возможного введения отрицательных процентных ставок ФРС США, которая уже опустила ставку до 0.

Дональд Трамп, президент США неоднократно выступал за курс дальнейшего снижения ставок для того, чтобы конкурировать с европейскими экономиками. Рассмотрим же детальнее механизм работы отрицательных процентных ставок.

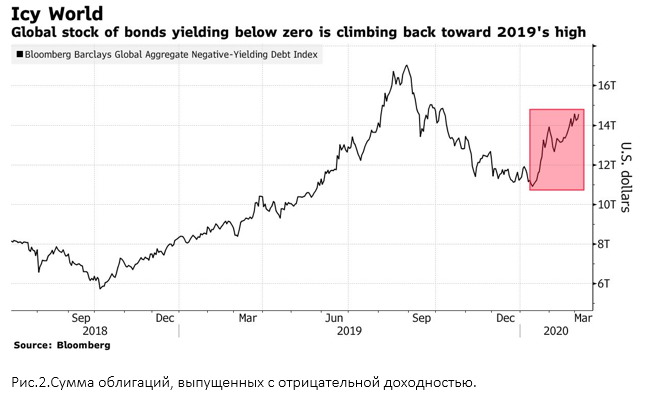

Действительно ли это возможно, что заемщик будет получать плату за получение кредита, а инвестор будет платить за возможность разместить свободные средства на депозитах коммерческих банков или за возможность кредитовать государственный долг через инструменты государственных облигаций? Нужно подчеркнуть, что отрицательные процентные ставки работают по-разному для каждой категории людей. Важно понять, что основной аудиторией, на которую ориентированы отрицательные ставки-крупнейшие финансовые институты и корпорации, а также богатейшие инвесторы. Снижение процентных ставок исторически являлось инструментов для оживления экономики, наряду с увеличением государственных расходов, снижением налоговых платежей в государственный бюджет и дополнительной эмиссией национальной валюты. Снижение стоимости кредита делает его более доступным для потребителя, что потенциально должно выражаться в росте займов и увеличении потребления, что, в свою очередь, согласно основному принципу экономической теории, приведен к росту объемов предложения на рынке. Банки же должны были перестать сберегать средства на счетах в Центральных банков и начать более активно инвестировать. Неочевидным преимуществом данной стратегии выступало обесценение национальной валюты, что может быть особенно выгодно для стран, ориентированных на экспорт, так как будет расти объем экспорта и снижаться импорт. Еще одним последствием может стать рост инфляции, поддержание естественного уровня которого необходимо для стимулирования потребления. В том числе по этой причине, Трамп активно агитирует ФРС за введение отрицательных процентных ставок. Были опасения что отрицательные процентные ставки отпугнут инвесторов, но нужно сказать, что не все так очевидно. На примере Швеции можно сказать, что переход психологической границы в 0% не сыграло значительной роли в поведении инвесторов. За что же ЦБ Европы постоянно получают критику в связи с использованием отрицательных ставок? Главная причина заключается в низкой эффективности политики ЦБ, так как на практике все работает зачастую иначе, чем экономисты ожидали. Так, банки теряют в маржинальности за счет уменьшения чистого процентного дохода, теряют стимулы для наращения объемов кредитования. Инвесторы получают все больше продуктов с реальной отрицательной доходностью. Так как ставки ЦБ выступают определяющим сигналом, свидетельствующим о перспективах развития экономики, то появление государственных облигаций с отрицательной доходностью никого уже не удивило. На рисунке 2 можно заметить динамику государственных облигаций с отрицательной процентной доходностью. Согласно данным Bloomberg, свыше 25% государственных облигаций эмитируются с отрицательной доходностью. Отсюда появляются риски, так как крупнейшие инвесторы и игроки на рынке (Doetsche Bank) обращают свое внимание на американский рынок, который по-прежнему предлагает положительную доходность. Многие полагают, что введение отрицательных ставок в США приведет к масштабному кризису международной экономики.

Зачем инвесторам вообще платить кому-либо за право использовать их средства? Тут существует несколько причин. Как я уже писал, главным объектом, на которого подействуют изменения станут крупнейшие корпорации и инвесторы. Первая причина инвестировать в актив с отрицательной процентной доходностью лежит в основах портфельного анализа: облигации выступают практически безрисковым активом и занимают незначительную долю в структуре портфеля (не берем пенсионные фонды) и поэтому снижение их доходности не скажется значительно на общей доходности инвестора, но гарантирует сохранность средств. Вторая причина: отрицательная доходность по облигациям — это лишь технический феномен. Он означает, что облигации выпускаются с минимальным купоном, однако высокий спрос на них порождают рост цены(премии), которую должен заплатить инвестор. При условии, где премия превышает размер купонного платежа, возникает реальная отрицательная доходность. Приобретение подобного актива выгодно исключительно при условии ожидания дальнейшего снижения ключевой ставки и, тем самым, роста доходности облигации. Еще одним преимуществ финансового инструмента с отрицательной доходностью является его надежность, особенно в условиях пандемии, которая поразила экономики стран. Турбулентность экономик обрушивает котировки акций компаний и делает инвестиции непредсказуемы, в то время инвестиции в государственный долг выглядит разумным. Но отрицательные ставки зачастую не решают проблему дефляции и снижения покупательского спроса. Они подрывают постулаты инвестиционного менеджмента и банковского бизнеса. Все сложнее найти положительную доходность, институциональные инвесторы должны изощряться для достижения необходимых результатов, а предложение кредита снижается, а не растет. Более того, проблема, с которой могут столкнуться современные банки-отсутствие стабильного фондирования. Люди просто перестанут размещать средства на депозитных счетах, а начнут накоплять и хранить под подушкой. Снижение же дальнейшее депозитной ставки приведет к страху вкладчиков и ожиданию дальнейшего падения доходностей, что вряд ли выразится в увеличении потребления и инвестирования, так как люди начнут сберегать «на черный день». Крупнейшие финансовые компании, такие как Goldman Sachs и Morgan Stanley заявили, что распространение отрицательных процентных ставок в США может привести к серьезным экономическим потрясениям.

Однако все ли так очевидно? Существует ли иной взгляд на тот же вопрос? Как оказалось, да. В интервью Bloomberg, Ховард Маркс, со основатель Коатри Кэпитал, выступал с защитой отрицательных процентных ставок и подчеркивал их неочевидные на первый взгляд плюсы. Среди перечисленных были: инвесторы платят за сохранность своих средств, поэтому на данную проблему можно смотреть иначе. Будь это ЦБ или государство. Второй момент: ожидание дальнейшего падения, то есть экономика ожиданий и в таком случае положить средства под отрицательные -0.25% выгоднее, чем под потенциальные -0,5%. Третий момент: инвестор, ожидающий дефляцию, так же будет видеть смысл приобрести облигации. Еще одним важным фактором является механизм работы отрицательных ставок для коммерческих банков. Отрицательная доходность применяется только в отношении средств, которые значительно превышают размер нормативных резервов в ЦБ. Таким образом, это заставляет банки выдавать кредиты, а не размещать средства на Ностро-счетах в других банках или в ЦБ. Но аналитик подчеркнул так же, что ситуация может привести к обратному результату-дефляции. Если банки перестанут кредитовать, так как кредит потеряет один из фундаментальных признаков: платность, а вкладчики инвестировать средства и наращивать потребление, то все может закончиться падением национального спроса, ростом безработицы и снижением цен.

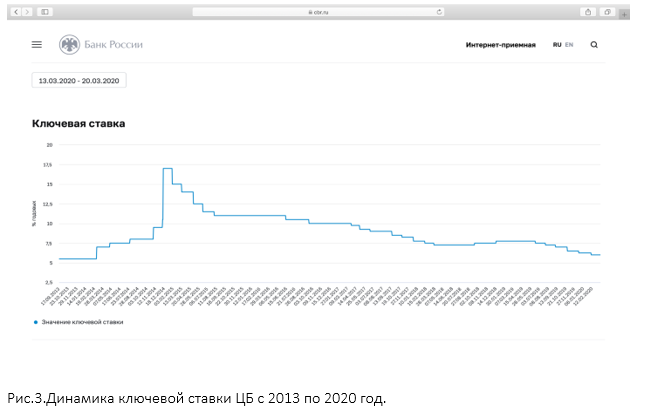

Возможны ли отрицательные процентные ставки в России? Полагаю, что в ближайшие пять лет-нет. Причин здесь несколько. Во-первых, отрицательная ключевая ставка в РФ ударит по банковскому сектору, основным источником доходов которого является доход процентный, а не комиссионный. Маржинальность банковских операций уже снижается, за что винят ЦБ РФ, переход в отрицательную зону заставит банки искать альтернативные варианты инвестиций, нежели чем кредитовать средний и малый бизнес, а также физических лиц. Качество заемщиков становится краеугольным камнем. Как мы подмечали ранее, отрицательная ключевая ставка приведет к отрицательной доходности по ОФЗ, которые привлекают иностранных инвесторов своей высокой доходностью на фоне европейских аналогов. Девальвация рубля и отрицательная доходность ОФП оттолкнет потенциальных инвесторов финансировать государственный долг РФ. Так же проблемой выступает низкая финансовая грамотность населения и недостаточно развитый финансовый рынок страны. Так, основным финансовым продуктом, который пользуется спросом в России среди масс, является банковский депозит. ЦБ РФ продолжает снижать ключевую ставку (см рисунок 3).

Дальнейшее снижение доходности его может заставить обратить массовых инвесторов на рынок ОФЗ, который предлагает большую доходность при меньших рисках. В случае же отрицательных ставок и доходностей по ОФЗ люди впадут в панику и не будут иметь представление во что вложить свои свободные средства. Конечным результатом для российской экономики станет значительный рост сбережений и снижение инвестиций и потребления в условиях неопределенности (достаточно вспомнить как ведет себя российский потребитель в условиях коронавируса). Все это, скорее, обрушит российскую экономику. Но в долгосрочной перспективе и при условии роста осознанности и грамотности населения, могу предположить, что отрицательные процентные ставки в РФ могут привести к положительным результатам и стимулировать потребление и инвестирование «в новые рынки» акций или игре на срочном рынке.

Список литературы

- Лаврушин О.И. «Банковское дело». -, Кнорус, 2016. -800c.

- Никитина Т.В. «Финансовые рынки и Финансово-кредитные институты». — Издательство СПБГЭУ, 2014. -115c.

- Информационный портал. [Электронный ресурс]. URL: www.bloomberg.com

- Информационный портал. [Электронный ресурс]. URL: www.reuters.com

- Информационный портал. [Электронный ресурс]. URL: www.bankrate.com

- Портал аналитики компании Mckinsey. [Электронный ресурс]. URL: www.mckinsey.com

- CNBC канал. [Электронный ресурс]. URL: https://www.youtube.com/user/cnbc

- Финансово-аналитический канал Yahoo Finance [Электронный ресурс]. URL: https://www.youtube.com/channel/UCEAZeUIeJs0IjQiqTCdVSIg

- Bloomberg Markets and Finance канал Электронный ресурс]. URL: https://www.youtube.com/channel/UCIALMKvObZNtJ6AmdCLP7Lg