DOI 10.24411/2413-046Х-2019-13028

ПРОТИВОДЕЙСТВИЕ ЛЕГАЛИЗАЦИИ ДОХОДОВ, ПОЛУЧЕННЫХ ПРЕСТУПНЫМ ПУТЁМ: ОЦЕНКА МЕТОДИЧЕСКИХ РЕКОМЕНДАЦИЙ ОБ УСИЛЕНИИ ТОТАЛЬНОГО КОНТРОЛЯ

Иванов Николай Александрович, аспирант, Тамбовский государственный технический университет

Аннотация: Актуальность данной темы заключается в том, что в экономике любого государства в случае незаконно получения и легализации отмывания денежных средств приводит к развитию преступного бизнеса, а также негативно влияет: экономические, политические, социальные и моральные аспекты, подрывающие финансовые основы страна. В современных условиях уязвимость мировой и национальной экономик к их использованию в легализации преступных доходов и финансировании терроризма возрастает. В соответствии с рекомендациями ФАТФ и методологии Россия должна постоянно оценивать риски отмывание денег (ОД) и финансирование терроризма (ОФ) с цель создания адекватного понимания на национальном уровне рисков и угроз для финансовой системы и экономики, а также негативные последствия этих актов, также правительство должно разработать адекватные смягчающие меры. Методы рассмотренные в статье способствуют созданию в России качественного, мощного, правового механизма, направленного на борьбу с финансированием терроризма. Вышесказанное обусловило актуальность и выбор темы данной статьи. Цель исследования – теоретически оценивать риски отмывание денег (ОД) и выявить проблемы системы финансового контроля в области противодействия отмыванию денег.

Ключевые слова: обналичивание денежных средств, противодействие отмыванию денег, ПОД/ФТ, комплаенс-риски, финансовый мониторинг, коммерческие банки

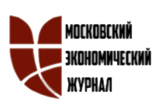

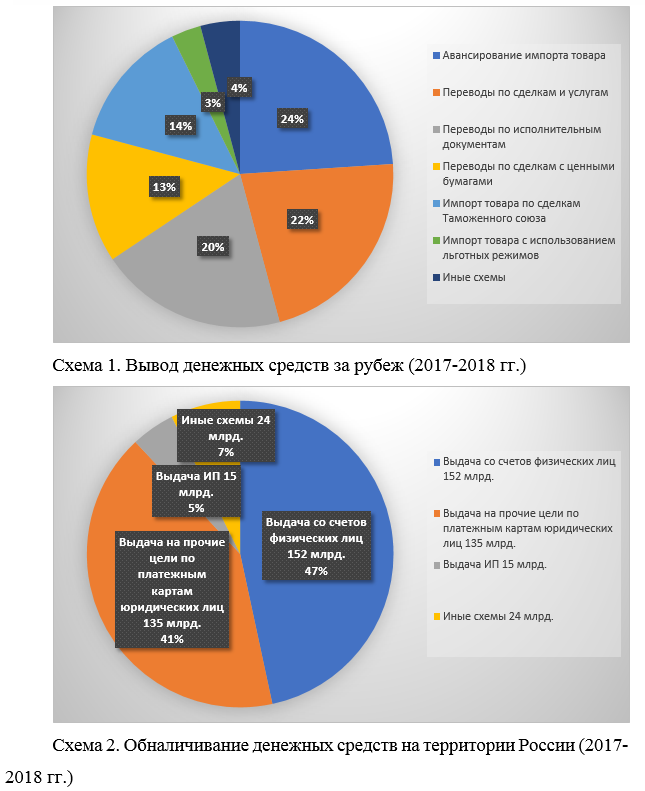

В Российской Федерации Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее — Федеральный закон № 115-ФЗ), который основанные на положениях Международной конвенции о борьбе с финансированием терроризма. Согласно опубликованным данным, объем сомнительных операций, выявленных в 2017 году, составил 422 млрд. рублей, из которых 326 млрд. рублей — операции с наличными деньгами, 96 млрд. рублей — на вывод средств за границу. Снятие наличных было осуществлено в прошлом году в основном за счет выдачи со счетов и карточек физических лиц — 152 млрд. руб. Или 47%, а также за счет выдачи на другие цели и по платежным карточкам юридических лиц (135 млрд. руб., или 41%, другое 5% обналичивания приходится на ИП). Ранее представители ЦБ указывали, что корпоративные карты стали более активно использоваться при снятии наличных. Среди операций по выводу средств за границу в 2017 году преобладали операции по продвижению импорта товаров — 23 млрд руб., или 24%, переводы по операциям с услугами — 21 млрд руб. или 22%, а переводы по исполнительным документам через Федеральную службу судебных приставов — 19 млрд рублей или 20%.

В целях сокращения объемов сомнительных операций ЦБ на постоянной основе взаимодействует с кредитными организациями, оказывает им методическую помощь по определению критериев таких сделок. Результатом стало сокращение объема сомнительных операций. Так, объем незаконного вывода денежных средств за рубеж сократился по сравнению с 2016 годом почти в два раза, обналичивания денежных средств — более чем в полтора раза. При этом повышение оперативности выявления операций, направленных на вывод денежных средств за рубеж и обналичивание, является одной из приоритетных задач ЦБ. Именно эту цель преследует регулятор, предавая гласности данные об объемах и структуре сомнительных операций.

Полностью победить вывод средств и обналичивание невозможно, так как способы вывода денег вытекают из самой природы трансграничных безналичных переводов, и борьба с ними никогда не будет закончена. С обналичиванием то же самое: у физлиц есть неотъемлемое право пользоваться наличными деньгами и снимать их с карт, это заключено в саму природу розничной торговли». Обналичивание, на которое приходится львиная доля сомнительных операций по вопросам ПОД/ФТ и комплаенс-рискам найдет свой спрос, так как тот, кто привык работать с наличными деньгами в теневой сфере, будут это делать, пока цена обналичивания не превысит налоговые и другие издержки легального бизнеса.

ЦБ постоянно ужесточает правила для банков и юр лиц, а в свою очередь коммерческие банки пристальнее следят за клиентами, но нужно понимать, что усиление контроля приводит к росту спроса на анонимность трансакций, и создатели криптовалют хорошо уловили этот спрос.

Незаконное обналичивание средств через банковскую систему России в 2018 году сократилось в 1,8 раза — с 326 млрд руб. до 177 млрд руб., обналичивание ушло из банковского сектора на «неорганизованный рынок». Там объем нелегального оборота превышает 100 млрд руб. также сократился и вывод денежных средств клиентами банков за рубеж. «По предварительным оценкам, объем вывода денежных средств за рубежом клиентами кредитных организаций в 2018 году сократился на 20% и составил около 63 млрд руб. против 77 млрд руб. в предыдущем году. Объем сомнительных операций в банковской сфере сократился почти в 2 раза — до 1,3 трлн руб. Вывод денежных средств клиентами банков за рубеж в 2018 году сократился на 20% и составил 63 млрд руб. В 2017 году данный показатель составил 77 млрд руб. Банк России выделил лидера на теневом рынке обналички которым являются организации по строительству и торговле.

Росфинмониторинга опубликовал на своем официальном сайте информационное письмо от 01.03.2019 N 59 «О методических рекомендациях по проведению оценки рисков ОД/ФТ организациями, осуществляющими операции с денежными средствами или иным имуществом и индивидуальными предпринимателями». Данные Методические рекомендации должны использовать: — организации, осуществляющие операции с денежными средствами или иным имуществом, и индивидуальные предприниматели, перечисленные в статье 5 Федерального закона N 115-ФЗ от 07.08.2001 «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»

- кредитные организации;

- профессиональные участники рынка ценных бумаг;

- страховые организации- организации федеральной почтовой связи- ломбарды- организации, содержащие тотализаторы и букмекерские конторы, а также организующие и проводящие лотереи, и т.д.)

Автор отмечает, что все вышеперечисленные организации обязаны через личный кабинет информировать Росфинмониторинг о своих подозрениях.

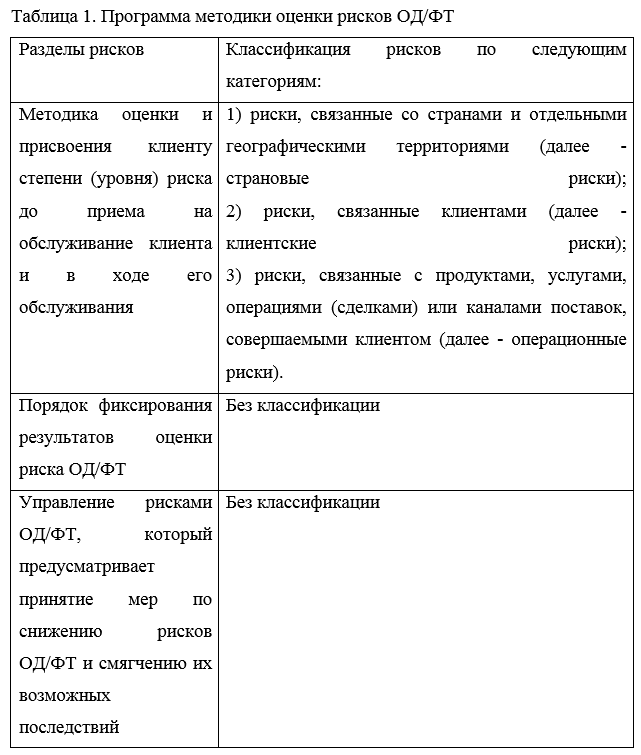

Задача Методических рекомендаций, по мнению Росфинмониторинга, является формирование внутренних политик и процедур, которые позволяют субъектам первичного финансового мониторинга эффективно контролировать и снижать выявляемые риски ОД/ФТ.

В программу оценки риска необходимо включить следующие разделы:

Оценка рисков до приема на обслуживание проводится в отношении клиентов:

- которым предполагается оказание услуг (выполнение работ, реализация товаров) либо заключение сделок (совершение операций) разового характера (не предполагающих дальнейшего обслуживания) вне зависимости от вида, характера и размера оказываемых услуг (выполняемых работ, реализуемых товаров) либо заключаемых сделок (совершаемых операций);

- которых планируется принять на обслуживание, предполагающее осуществление более чем одной операции (сделки). Т.е. в отношении всех клиентов.

Организации, поэтически называемые, субъекты первичного финансового контроля, обязаны собирать о своих клиентах следующую информацию:

- идентификационные данные клиента, представителя клиента, выгодоприобретателя, бенефициарного владельца;

- результаты проверки клиента, представителя клиента, выгодоприобретателя, бенефициарного владельца на предмет нахождения в Перечнях организаций и физических лиц, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму и Перечень организаций и физических лиц, в отношении которых имеются сведения об их причастности к распространению оружия массового уничтожения;

- результаты проверки на предмет наличия в отношении клиента, представителя клиента, выгодоприобретателя, бенефициарного владельца принятого Межведомственной комиссии по противодействию финансированию терроризма решения о замораживании (блокировании) денежных средств или иного имущества;

- результаты выявления среди лиц, принимаемых на обслуживание, лиц, имеющих регистрацию, место жительства или место нахождения в государстве (на территории), которое не выполняет Рекомендации ФАТФ, либо использующих счета в банке, зарегистрированном в указанном государстве (на указанной территории);

- сведения о целях установления и предполагаемом характере деловых отношений клиента с субъектом первичного финансового мониторинга;

- сведения о целях финансово-хозяйственной деятельности клиента;

- сведения о финансовом положении клиента;

- сведения о деловой репутации клиента;

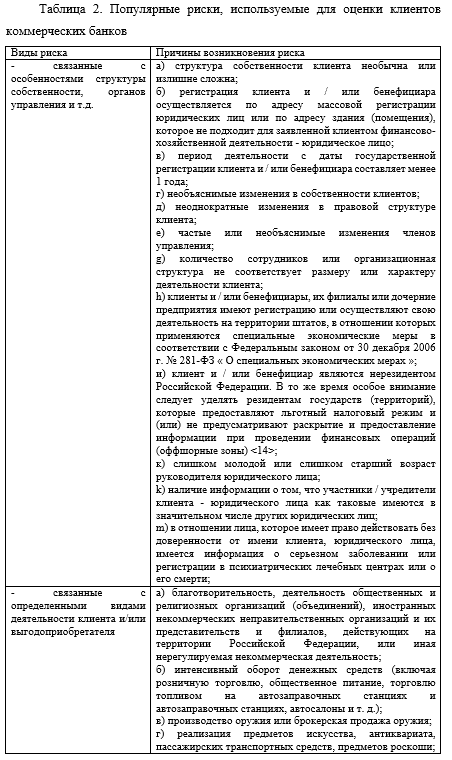

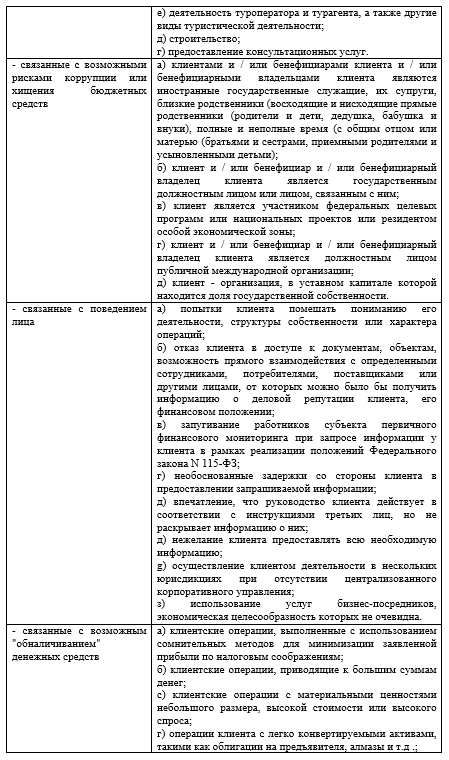

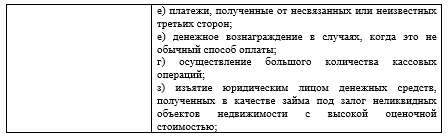

- иные сведения, самостоятельно определяемые субъектами первичного финансового мониторинга. Автор выделил самые популярные риски, которые касаются большинства клиентов обслуживающихся на территории России (Таблица 1).

Данный список требуется для оценки рисков, присутствие в нем не значит, что в открытии счета будет отказано. Однако мало какой банк захочет открывать расчетный счет клиенту из этого списка». C 2017 г. банки массово блокируют расчетные счета владельцев малого и среднего бизнеса. С этой проблемой в прошлом году столкнулось не меньше 500тыс. предпринимателей.

Блокирование банковского счета имеет единственное основание — закон 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Как правило, банк просто ссылается на закон и не указывает, что именно показалось ему подозрительным. Доступ к деньгам закрывают очень быстро, а вот снять санкции с расчетного счета оказывается не так просто, нужно пройти через долгие судебные тяжбы и доказать, что никакого умысла по финансированию террористов или отмыванию денег у предпринимателя не было.

С прошлого года катится волна блокировок счетов предпринимателей, банки ссылаются на 115 ФЗ и не дают конкретных разъяснений. Почему так происходит?

Во-первых, заблокировать счет могут многие. Налоговая, если компания не платит налоги. Если вы не платите алименты, тоже заблокируют счет. Суд также может заблокировать счет в рамках каких-то обеспечительных мер.

Автор говорит не о блокировке счетов, речь идет о закрытии счетов и приостановлении операций в рамках 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Предприниматели чаще всего жалуются именно на закрытие счетов без объяснения причин со стороны банка. Потому что если налоговая заблокировала счет, то там понятно, в чем причина. А вот что касается 115 ФЗ, то с точки зрения предпринимателя он вроде как действует в рамках закона. Часто предприниматели говорят «все так делают, а мне друг заблокировали». Но в этом законе главное — не закрытие счета, а то, что банк сообщает в ЦБ и Росфинмониторинг информацию по незаконным операциям. Дальше Росфинмониторинг передает данные в правоохранительные органы, а там понятно, чем дело заканчивается.

Проблема в том, что в прошлом году был принят закон, по которому можно закрывать счета юридических лиц, более того, банки наделили полномочиями не открывать счета. Например, в СССР банк не обязан был открывать счет клиенту. Вся банковская революция в 90-е годы свелась к тому, что банк никогда не имеет права отказать клиенту в открытии счета, то есть клиент всегда прав.

А в 2017 г. сделали так же, как в СССР: если банк не хочет открывать счет клиенту, то он может это не делать, и никакого объяснения причины не нужно.

А дальше появился список Росфинмониторинга и ЦБ, в котором фиксировались все закрытия счета. Банк России и Росфинмониторинг говорили, что попадание предпринимателей или организаций в этот список не является причиной для обязательного отказа в открытии счета. Однако банки восприняли перечень как руководящее указание и просто перестали открывать банковские счета тем лицам, которые попали в этот список. ЦБ отменил, что список нужен только для оценки рисков, и присутствие в списке не говорит о том, что в открытии счета будет отказано. Однако фактически мало какой банк захочет открывать расчетный счет клиенту из этого списка. Но в марте 2018 года вступили поправки, которые позволяют клиентам реабилитироваться. Теперь клиент вправе представить в банк документы, которые подтверждают, что основания закрывать счет отсутствуют. Банк обязан рассмотреть обращение в течение 10 рабочих дней. Получив сообщение о невозможности реабилитации, клиент вправе обратиться с заявлением и оправдательными документами в специальную межведомственную комиссию при Банке России. Общий срок их рассмотрения комиссией — не более 20 рабочих дней со дня обращения заявителя.

Возникает очередной вопрос– За что можно попасть в список ЦБ по 115 ФЗ? — 115 ФЗ говорит нам о двух случаях: финансирование терроризма и отмывание доходов. Очень часто предприниматели не видят, что они совершают противоправное действие, у них может даже не быть умысла. Под финансированием терроризма может оказаться совершенно неочевидная вещь. Вы, например, перечислили деньги мигранту-дворнику, которого устроили на работу, но почему-то не оформили официально. А этот человек оказался в списке Росфинмониторинга. Никто не будет разбираться, почему вы перечислили деньги человеку, который включен в список террористов. На сайте Росфинмониторинга публичный список лиц, финансовые операции с которыми будут расценены, как финансирование терроризма. Если вы заинтересовали обслуживающий банк или Банк России, то, как правило, вам придет письмо, в котором соответствующее учреждение запросит у вас подтверждающие документы.

Во-вторых, ЦБ ориентирует банки на то, чтобы они проверяли реальность бизнеса. Реальность бизнеса — это, в первую очередь, реальность сделок. И вот есть предприниматель с небольшим, но стабильным бизнесом. Бизнес этот сверхдоходы не приносит, немного буксует, но давно работает. С точки зрения банка это хороший клиент. Вдруг появляется змей-искуситель, который говорит, что у него есть знакомый, который задумал отличный проект. Авторы этого проекта готовы скинуть ему на счет деньги, он их снимет и вернет, а сам получит с этого процент.

В итоге нормальный предприниматель, у которого есть реальный бизнес, но который испытывает в данный момент трудности, становится обнальщиком.

Ему на счет перечисляют 10 млн. руб., он приходит в банк снять эту сумму. Банк деньги блокирует, а информацию передается в Росфинмониторинг и ЦБ. Предприниматель, конечно, не согласен с решением банка. Мы видим, если раньше обналичиванием занимались фирмы-пустышки, то сегодня под статью подводят честных предпринимателей с давней историей и действующей фирмой. Если все-таки компанию ошибочно включили в список Росфинмониторинга и закрыли счет, то в таких ситуациях с приостановлением обслуживания счета очень хорошо видно, кто из предпринимателей честным путем деньги заработал, а кто действительно подходит под 115 ФЗ. Честный предприниматель точно пойдет в суд, потому что дарить свои деньги он никому не намерен. Если ваши деньги заморозили, потому что кому-то в банке просто захотелось, то суд обяжет вернуть все деньги с комиссией. Если же предприниматель подозревает, что у него могут быть проблемы по 115 ФЗ, то он ни в какой суд не пойдет.

Подводя итоги, можно сказать, что сегодня банкам приходится выполнять чуждые для них функции, которые возложил на них Федеральный Закон №115-ФЗ. Теперь им приходится следить за чистотой сделок и пресекать сомнительные операции, отодвигая свои интересы на задний план. Автор считает данные меры весьма жесткие, ведь они буквально «обрезают» многие финансовые схемы не только так называемых «отмывальщиков», но и порядочных клиентов. Данные методы можно оценить как положительный шаг на пути создания в России качественного, мощного, правового механизма, направленного на борьбу с финансированием терроризма.

Список используемой литературы

- Федеральный закон Российской Федерации от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма»;

- Федеральный закон Российской Федерации от 29.12.2014 г. № 476-ФЗ «О внесении изменений в Федеральный закон Российской Федерации «О несостоятельности (банкротстве)»;

- Федеральный закон Российской Федерации «О несостоятельности (банкротстве)» от 26.10. 2002г. № 127 – ФЗ;

- Федеральный закон Российской Федерации от 06.07.2016г. № 374-ФЗ о внесении изменений в закон «О противодействии терроризму» и отдельные законодательные акты Российской Федерации в части установления дополнительных мер противодействия терроризму и обеспечения общественной безопасности»

- О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма: федеральный закон от 07.08.2001 № 115-ФЗ // Собрание законодательства Российской Федерации. − 13.08.2001. − № 33 (часть I). − ст. 3418.

- О Центральном банке Российской Федерации (Банке России): федеральный закон от 10.07.2002 № 86-ФЗ в ред. от 28.12.2013 г. // Собрание законодательства Российской Федерации. − 15.07.2002. − № 28. − ст. 2790.

- Волков, Ю.Л. Противодействие легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма (региональная ситуация) / Ю.Л. Волков, Н.Ю. Танюшева // Деньги и кредит. – 2015. – №7. – C. 48-51.

- Налоговый кодекс Российской Федерации. Часть первая: офиц. текст от 31.07.1998 № 146-ФЗ в ред. от 28.12.2013 г. // Собрание законодательства Российской Федерации. − 3.08.1998. − № 31. − Cт. 3824.

- Уголовно-процессуальный кодекс Российской Федерации: офиц. текст от 18.12.2001 № 174-ФЗ в ред. от 3.02.2014 г. // Собрание законодательства Российской Федерации. – 24.12.2001. − № 52 (часть первая). − ст. 4921.

- Кодекс Российской Федерации об административных правонарушениях: офиц. текст от 30.12.2001 № 195-ФЗ в ред. от 12.03.2014 г. // Собрание законодательства Российской Федерации. – 7.01.2002. − № 1 (часть 1).