DOI 10.24411/2413-046Х-2020-10511

Слияния и поглощения как инструмент обеспечения конкурентного превосходства американских ТНК потребительского сектора

Mergers and acquisitions as a tool of achieving competitive advantage of US transnational corporations of consumer Sector

Долженко Игорь Борисович, заместитель генерального директора ООО «Фэшн Групп», primestyle@mail.ru

Dolzhenko Igor Borisovich, Deputy General Director, Fashion Group LLC, primestyle@mail.ru

Аннотация. В данной статье анализируются процессы и динамика слияний и поглощений американских ТНК потребительского сектора в современном глобальном мире, масштабы и особенности процессов слияний в условиях обострения конкуренции на мировом рынке. Автором отмечается, что слияния и поглощения компаний выступают важнейшим фактором усиления конкурентных позиций американских ТНК на потребительском рынке в условиях глобализации и цифровой революции. Выявлено, что американские ТНК реализуют серийные слияния и поглощения, в последние годы вырос интерес к высокотехнологичным компаниям для наращивания цифровых компетенций.

Summary. This article analyzes the processes and dynamics of mergers and acquisitions of American TNCs in the consumer sector in the modern global world, the scale and characteristics of mergers in the context of heightened competition in the global market. The author notes that mergers and acquisitions of companies are the most important factor in strengthening the competitive position of American TNCs of the consumer market in the context of globalization and the digital revolution. It was revealed that American consumer sector TNCs are implementing serial mergers and acquisitions; in recent years, interest in high-tech companies has grown to build up digital competencies.

Ключевые слова: транснациональные корпорации(ТНК), экспансия, глобальная конкуренция, слияния, поглощения, особенности, масштабы, потребительский сектор, быстро реализуемые товары повседневного спроса(FMCG), консолидация, конкурентоспобность, конкурентное превосходство.

Key words: transnational corporations (TNCs), expansion, global competition, mergers, acquisitions, features, consumer sector, fast moving consumer goods (FMCG), strategies, consolidation, competitiveness, competitive edge,

Введение

В условиях глобализации важную роль в мировой экономике играет потребительский сектор, который включает в себя производство и сбыт одежды, обуви и аксессуаров, быстро реализуемые товары повседневного спроса (FMCG), спорттовары, электронную коммерцию, и др. К особенностям рынка потребительских товаров можно отнести высокую скорость оборота продукции, небольшой уровень чистой прибыли, повышенный спрос, низкую степень вовлеченности потребителей, взаимозаменяемость товаров. Из 50 крупнейших компаний потребительского сектора-транснациональных корпораций (ТНК) в 2019 г. в США базировались штаб-квартиры 18 крупнейших компаний,в том числе таких как Philip Morris International, Procter & Gamble, PepsiCo,Tyson Foods,Coca-Cola Co.,Nike, Inc., 3M Co., Kraft Heinz, Mondelez International, Altria Group,Whirlpool Corp.,Kimberly-Clark Corp.,General Mills,Colgate-Palmolive Co.,Johnson & Johnson и др. [1].

Результаты исследования

Конкурентные позиции успешных компаний потребительского сектора все больше связаны со сделками слияний и поглощений компаний.[2] В условиях стагнирующего спроса и значительной неопределенности внешней среды ТНК потребительского сектора активно используют слияния и поглощения для увеличения доли рынка и своей рыночной власти.[3]

Географические, демографические и технологические изменения повсеместно и радикально изменяют правила ведения бизнеса в секторе потребительских товаров и розничной торговли. Новой реальностью является нестабильность в отношении стоимости товаров, вкусов потребителей, уровня конкуренции и отношений акционеров. Рынок меняется с беспрецедентным масштабом и скоростью и компаниям потребительского сектора надо определиться, как выстраивать систему интегрированных маркетинговых коммуникаций с потребителями, какие технологии им нужны, как они будут конкурировать с онлайн платформами. В этих крайне нестабильных условиях радикально меняется взгляд на способы достижения конкурентного преимущества, стратегия органического роста становится все менее привлекательной.

Как отмечает Конина Н.Ю., конкурентоспособность – более широкая категория, чем эффективность или производительность. Конкурентоспособность ТНК – это понятие, которое отражает способность фирмы по завоеванию рыночных позиций, их удержанию, укреплению и расширению по сравнению с конкурентами.[4]

В новых условиях нестабильных рынков слияния и поглощения в целях увеличения рыночной силы и доли рынка выглядят весьма привлекательной стратегией, особенно если компания- мишень не переоценена.

Слияния и поглощения позволяют ТНК потребительского сектора существенно увеличить долю рынка и свою рыночную власть и добиваться трансформации мировых рынков в олигополистические, что позволяет ТНК динамично расти и обеспечивать достижение финансовых показателей выше средних по отрасли.[5]

Одна из основных причин, по которым компании планируют осуществление сделок по приобретению заключается в достижении положительного эффекта синергии, который может быть достигнут за счет эффекта масштаба и масштаба, рационализации активов, сокращения персонала и принятия лучших практик, процедур и возможностей двух компаний.[6]

Достижение большей рыночной власти является основной причиной приобретений. Рыночная власть существует, когда фирма может продавать свои товары или услуги выше конкурентного уровня или когда затраты на ее основную или вспомогательную деятельность ниже, чем затраты на ее конкуренты. Рыночная власть обычно определяется размером фирмы, ее ресурсами и способностями конкурировать на рынке; на нее также влияет доля фирмы на рынке. Таким образом, большинство приобретений, нацеленных на увеличение рыночной власти, влечет за собой покупку конкурента, поставщика, дистрибьютора или бизнеса чтобы иметь возможность использовать основную компетенцию и получить конкурентное преимущество на основном рынке приобретающей фирмы.[7]

ТНК потребительского сектора широко применяют слияния и поглощения существующих перспективных фирм для реализации корпоративной стратегии роста и повышения своей конкурентоспобности. Приобретения в потребительском секторе также предназначены для обеспечения критически важных ресурсов или запатентованных технологий в определенных категориях продуктов.[8] Потенциальный покупатель может иногда получить выгоду, даже если сделка M & A провалится, прежде всего потому что в процессе дью-дилиженс получает возможность детальнейшим образом изучить внутренние документы компании-мишени.

Среди факторов, влияющих на конкурентоспособность компании, в соответствии с ресурсной концепцией фирмы, можно выделить наличие материальных, трудовых и финансовых ресурсов, а также инновационные и адаптивные способности фирмы, эффективность менеджмента, разработанную и реализуемую стратегию фирмы.[9]

Среди основных мотивов по осуществлению сделок по приобретениям американскими ТНК потребительского сектора можно выделить следующие: достижение эффекта масштаба, новые технологии, привлечение талантов, перекрестные продажи, улучшение условий закупок, диверсификация, экономия накладных расходов.[10]

Американские ТНК потребительского сектора в рамках своей конкурентной борьбы осуществляют поглощения разных типов, как преобладающие горизонтальные, так и вертикальные, и конгломератные. В качестве примера весьма редких конгломератных слияний стоит упомянуть единственное приобретение Coca-Cola, не связанное с напитками, когда она в 1982г. купила Columbia Pictures за 692 миллиона долл., которую потом перепродала Sony за 1,5 миллиарда долл. в 1989 г.

Случаев вертикальной интеграции и оптимизации операций цепочки поставок применительно к слияниям и поглощениям ТНК потребительского сектора не так много. В 2010 году Coca-Cola и PepsiCo. приобрели значительную часть своих операций по розливу с целью снижения их структурных затрат и расширения возможностей для тестирования, запуска и масштабирования новых продуктов. Компания Coca-Cola заплатила 12,3 миллиарда долларов за предприятия Coca-Cola, в то время как PepsiCo. заплатила 14,8 млрд долларов за приобретение Pepsi Bottling Group и Pepsi Americas.[11] В 2010 г. Coca-Cola приобрела североамериканские предприятия по розливу Coca-Cola Enterprises Inc. по цене 12,3 млрд долл. Акционеры целевой компании получили 10 долларов США и по одной акции в новой компании по розливу за каждую принадлежавшую им акцию. При осуществлении сделки было заявлено, что данная сделка приведет к экономии средств и дополнительным возможностям получения дохода в размере 350 миллионов долл. в течение четырехлетнего периода. В 2010 г. PepsiCo приобрела контроль над двумя крупнейшими компаниями по розливу в бутылки – Pepsi Bottling Group и Pepsi Americas – за 14,8 миллиарда долл. Это приобретение должно привести экономии на издержках в размере около 400 миллионов долл. ежегодно.

Гораздо больше поглощений носит горизонтальный характер. В 2001 году Coca-Cola приобрела марку фруктовых соков Odwalla. В 2007 году Coca-Cola приобрела Energy Brands (Glaceau) Inc. за 4,1 миллиарда долларов наличными. Это приобретение усилило присутствие компании на быстрорастущих рынках «улучшенной воды» и энергетических напитков. Приобретение Coca-Cola дало ей полный спектр продуктов Energy Brands, в том числе Vitaminwater, Smart water и Vitaminenergy.

Компании по производству потребительских товаров используют слияния и поглощения для обеспечения глобализации своих цепочек создания стоимости, освоения новых цифровых технологий и перехода к омниканальной системе сбыта при одновременном усилении внимания к развитию своих основных брендов.[12] Приобретения также используются для минимизации издержек благодаря интеграции и оптимизации операций цепочки создания стоимости. Приобретения в этом секторе также предназначены для обеспечения безопасности критически важных ресурсов или запатентованных технологий для определенных товарных позиций.[13]

Так, американская ТНК PepsiCo в период с 1977г. до середины 1996г. существенно расширила масштаб операций и осуществила диверсификацию деятельности за счет приобретения компаний быстрого питания Pizza Hut, KFC, и Taco Bell выходящих за рамки основного направления бизнеса по упакованным продуктам питания и напиткам; тем не менее, в 1997 году PepsiCo вышла из этих непрофильных бизнес-направлений, продав некоторые из них, и выделив другие в новую компанию под названием Tricon Global Restaurants , которая позже стала называться Yum! Brands, Inc. PepsiCo сделала ряд приобретений в период 2006-2019 гг. Компания приобрела девять целевых компаний в европейском регионе и Южной Америке. В 2008 и 2010 годах PepsiCo приобрела три компании в России, крупнейшая сделка – приобретение Wimm-Bill-Dann Foods на сумму 3,8 миллиарда долларов. В 2011 году PepsiCo завершила сделку по приобретению ведущей российской компании по производству продуктов питания и напитков Wimm-Bill-Dann примерно за 3,8 млрд. Евро. PepsiCo также приобрела компании в Мексике, Украине, Сербии, Аргентине, Болгарии и Бразилии.

Для слияний и поглощений в секторе потребительских товаров характерна цикличность, связанная с фазами общеэкономического цикла.[14] В 2008 году индустрия потребительских услуг объявила 774 сделки M & A. В 2009 году количество сделок сократилось до 582, а в 2010 году число объявленных сделок составило 786. После 2008 года в секторе наблюдался рост активности в сфере слияний и поглощений из-за необходимости доступа к более широкой клиентской базе, использования эффекта масштаба и повышения узнаваемости бренда. Наличие большого объема доступного частного акционерного капитала и корпоративных денежных средств наряду с ослаблением стандартов кредитования становятся катализаторами деятельности по слияниям и поглощениям.[15] В 2010 году десять крупнейших компаний, занимающихся производством продуктов питания и напитков, имели более 30,1 млрд. долл. США свободных денежных средств, что на 15 процентов больше, чем в 2006 году.

После реализации соглашений NAFTA и создания ЕС многие компании в сфере производства продуктов питания и напитков сосредоточили свое внимание на слияниях и поглощениях.[16] Эти слияния были направлены на то, чтобы усилить преимущество существующих логистических систем или недостаточно используемых производственных мощностей. В период 2005-2007 гг. только в индустрии снэков было проведено около 125 слияний и поглощений.

На развивающихся рынках, таких как Индия, Китай и Россия, сделки по слияниям и поглощениям обусловлены объединением небольших компаний.[17] Так, только Pepsi и P&G совершили девять и семь приобретений соответственно в развивающихся странах в период 2006-2019 гг.

Согласно отчету E & Y Consumer Report 2010, объем слияний и поглощений в мировой индустрии потребительских товаров составил 101,6 млрд долларов в 2010 году по сравнению с 45,7 млрд долларов в 2009 году.

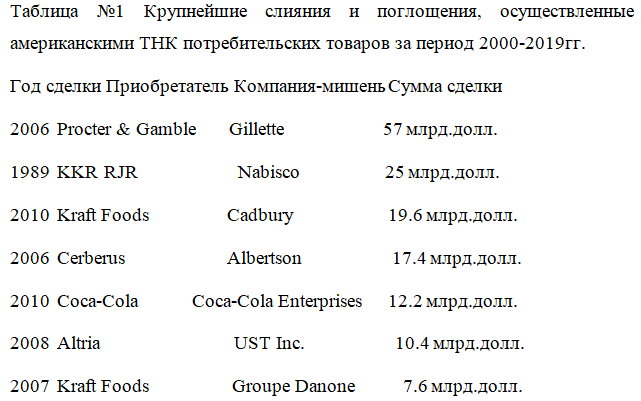

Слияния и поглощения крупнейших ТНК потребительского сектора отличались высокой стоимостью сделки и выплатами значительных премий за контроль, устанавливаемый над активами компании-мишени.[18] В одной из крупнейших сделок в 2010 году фонд частных инвестиций, Kohlberg Kravis Roberts (KKR)/ Vestar Capital Group и Centerview Group приобрели Del Monte Foods за 53 миллиарда долларов.

В 2011 году Kraft приобрела британскую кондитерскую компанию Cadbury за 19,6 млрд долларов, чтобы получить доступ к новым географическим рынкам и извлечь выгоду из синергии, связанной с дополнительными портфелями продуктов.[19]

Tyson Foods – еще одна компания среди крупнейших американских ТНК потребительского сектора – существенно усилила свои конкурентные позиции в основном благодаря ряду приобретений и дисциплине в процессе интеграции и достижении синергетического эффекта. В 2014 году Tyson Foods купила компанию Hillshire Brands, общая стоимость которой составляла около 8,5 млрд долларов, что привело к предполагаемой синергии более 700 млн долларов. В 2017 году Tyson Foods купила за 4,2 миллиарда долл. AdvancePierre Foods, которая продает замороженные продукты и имеет значительное подразделение общественного питания, что должно привести к синергии в виде экономии на издержках в размере 200 миллионов долл.

Интересным опытом повышения своей конкурентоспобности благодаря сделкам по слияниям и поглощениям обладает американская ТНК Procter & Gamble. В 2006 году Procter & Gamble (P & G) купила Gillette за 57 миллиардов долларов, в результате чего была создана крупнейшая в мире компания по производству потребительских товаров.[20] P & G заплатила 0,975 обыкновенных акций за каждую обыкновенную акцию Gillette. P & G в рамках поглощения оценила Gillette примерно по 54 долл. за акцию, что представляло собой 18-процентную премию за акции Gillette. Новая объединенная компания с объемом продаж более 60 миллиардов долл. обогнала Unilever как мирового лидера в области потребительских товаров. В портфель P & G было добавлено более 300 брендов, в частности помимо бренда Gillette, такие бренды как Duracell, дезодорант Right Guard . P & G согласилась продать свою компанию по производству электрических зубных щеток SpinBrush компании Church & Dwight, и линию зубных паст Gillette Rembrandt компании Johnson & Johnson. Торговые марки дезодорантов Right Guard, Soft and Dri и Dry Idea были проданы Dial Corporation. Подразделение Liquid Paper и Gillette, Paper Mate, было продано Newell Rubbermaid.

Благодаря этому приобретению P & G сумела радикально повысить свою конкурентоспособность и стала лидером в сегменте товаров по уходу за мужчинами.

Заключение

Анализ сделок слияний и поглощений американских ТНК потребительского сектора показывает, что они активно применяют данные сделки для повышения своей конкурентоспособности. Благодаря приобретениям ТНК увеличивают охват целевой аудитории, расширяют и уточняют ассортимент предлагаемых товаров, получают доступ к новейшим технологиям, наиболее перспективным растущим сегментам рынка и ценным нематериальным активам, а также к дистрибьюторской сети и сети поставщиков.

Литература

1. Владимирова И.Г. Слияния и поглощения //Менеджмент в России и за рубежом. 2015 – №1. – С.54

2. Богданова Н. А. Слияния и поглощения организаций: анализ теоретических положений // Вестник СПБГУ. Серия: Экономика и менеджмент. 2011. №8 (225).

3.Конина Н.Ю. Конкурентоспособность транснациональных корпораций в условиях глобализации. Диссертация на соискание ученой степени доктора экономических наук / Московский государственный институт Международных отношений. Москва, 2009

4. Радыгин А. Р., Шмелев Н. Проблемы слияний и поглощений в корпоративном секторе. // Общество и экономика. – 2014. – №12 – С. 166.

5. “M&A in Consumer Business: Challenging Times, Emerging Opportunities,” http://www.deloitte.com/assets/Dcom-Philippines/Local%20Assets/Documents/us_ma_challenging_times_cppov_051411.pdf

6. Международные экономические отношения: плюрализм мнений в эпоху перемен. Абдурахманова З.А., Адамчук Н.Г., Алексеев П.В., Алёшин Д.А., Афанасьев Д.Ю., Босич С., Волгина Н.А., Высоцкая А.А., Вязовская В.В., Галищева Н.В., Гончаров Ю.А., Гречков В.Ю., Григорук Н.Е., Гурова И.П., Дегтярева О.И., Джагитян Э.П., Долгова М.В., Захаров А.Н., Зубкова Я.Н., Исаченко Т.М. и др. Москва, 2017.

7.Riding the M&A Wave in Consumer Goods Режим доступа:// https:www.bcg.com/ru-ru/publications/2019/riding-mergers-acquisitions-wave-in-consumer-goods.aspx (дата обращения 28.04.2020)

8. Конина Н.Ю. Классификация источников информации о фирмах.Маркетинг. 1996. № 6. С. 51-55.

9. Менеджмент. Конина Н.Ю., Ефимова Н.В., Загребельная Н.С., Ноздрева Р.Б., Соколова М.И. Москва, 2016.

10. Радыгин А., Энтов Р. Р слияний и поглощений: новые теоретические подходы. Экономическая политика. 2010. № 5. С. 67-91.

11. Chris Burritt and Duane D. Stanford, “Coca-Cola to Purchase Bottler in $12.3 billion Deal,”February25,2010, режим доступа http://www.bloomberg.com/apps/news?pid=newsarchive&sid=ayImOdQClBNA

12. Porter, M.E.; Kramer, M.R. The link between competitive advantage and corporate social responsibility. Harv. Bus. Rev. 2006, 84, 78-92

13. Конина Н. Стратегические альянсы наукоемких корпораций США. Проблемы теории и практики управления. 2006. № 4. С. 96-103.

14. Владимирова И. Г. Слияния и поглощения компаний: характеристика современной волны. Менеджмент в России и за рубежом. 2002. – №1.- С.30-40.

15. Koshy A., LipskyR., Rickert S., Slelatt R., and Weaver K. The next wave of consumer M&A: Executing for value. https://www.mckinsey.com/industries/consumer-packaged-goods/our-insights/the-next-wave-of-consumer-m-and-a-executing-for-value

16. Современные проблемы менеджмента, маркетинга и предпринимательства. Ноздрева Р.Б., Буренин В.А., Артюшкин В.Ф., Беликов И.В., Бостогонашвили Е.Р., Васильева И.В., Васильева Т.Н., Василюк Т.Н., Вербицкий В.К., Владимирова И.Г., Волобуев Н.А., Гапоненко А.Л., Губенко Р.М., Гутник С.А., Дегтярева О.И., Деменев А.В., Дементьева А.Г., Еремеева Н.В., Ефимова Н.В., Ефремов В.С. и др. Москва, 2018.

17. Стратегии развития международных компаний. Гречков В.Ю., Конина Н.Ю., Ноздрева Р.Б., Соколова М.И., Дементьева А.Г., Ефимова Н.В., Загребельная Н.С., Шевелева А.В. Под редакцией Ноздревой Р.Б.. Москва, 2013.

18. Fernández, S., Triguero, Á. and Alfaro-Cortés, E. (2019), “M&A effects on innovation and profitability in large European firms”, Management Decision, Vol. 57 No. 1, pp. 100-114. https://doi.org/10.1108/MD-08-2017-0730

19. Moatti, V.; Ren, C.R.; Anand, J.; Dussauge, P. Disentangling the performance effects of efficiency and bargaining power in horizontal growth strategies: An empirical investigation in the global retail industry. Strateg. Manag. J. 2015, 36, 745-757.

20. Kumar B.R. (2012) Mergers and Acquisitions in the Consumer Goods Sector. In: Mega Mergers and Acquisitions. Palgrave Macmillan, London.DOIhttps://doi.org/10.1057/9781137005908_10