DOI 10.24412/2413-046Х-2021-10338

МОНЕТАРНАЯ ПОЛИТИКА КАК ИНСТРУМЕНТ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ ЭКОНОМИКИ

MONETARY POLICY AS AN INSTRUMENT OF STATE REGULATION OF THE ECONOMY

Рашидова Ирина Александровна, к.э.н., доцент кафедры экономики ЧОУ ВО «Курский институт менеджмента, экономики и бизнеса», г. Курск

Рашидов Олег Ибрагимович, к.э.н., доцент кафедры экономики ЧОУ ВО «Курский институт менеджмента, экономики и бизнеса», г. Курск

Окороков Владимир Михайлович, к.э.н., доцент кафедры экономики ЧОУ ВО«Курский институт менеджмента, экономики и бизнеса», г. Курск

Rashidova Irina Aleksandrovna, Candidate of Economics, Associate Professor of the Department of Economics of the Kursk Institute of Management, Economics and Business, Kursk

Rashidov Oleg Ibragimovich, Candidate of Economics, Associate Professor of the Department of Economics of the Kursk Institute of Management, Economics and Business, Kursk

Okorokov Vladimir Mikhailovich, Candidate of Economics, Associate Professor of the Department of Economics of the Kursk Institute of Management, Economics and Business, Kursk

Аннотация. Данная статья продолжает цикл научных работ по оценке эффективности макроэкономического регулирования экономики РФ, начиная с 2009 года. В статье рассматривается монетарная политика в Российской Федерации через призму эффективности ее реализации. Также выявлены особенности монетарного регулирования в России в последние годы. Проведена эмпирическая оценка эффективности политики Банка России и построена эконометрическая модель. Сделан вывод о недостаточной эффективности монетарной политики вследствие того, что инфляция в нашей стране в большей степени носит немонетарный характер.

Summary. This article continues the cycle of scientific works on the assessment of the effectiveness of macroeconomic regulation of the Russian economy, since 2009. The article examines the monetary policy in the Russian Federation through the prism of the effectiveness of its implementation. The features of monetary regulation in Russia in recent years are also revealed. An empirical assessment of the effectiveness of the Bank of Russia’s policy is carried out and an econometric model is constructed. The conclusion is made about the insufficient effectiveness of monetary policy due to the fact that inflation in our country is mostly non-monetary in nature.

Ключевые слова. Монетарная политика, центральный банк, инфляция, инфляционное таргетирование, экономический рост, правило Тейлора , эконометрическое моделирования.

Keywords: Monetary policy, central bank, inflation, inflation targeting, economic growth, Taylor rule, econometric modeling.

Введение. Монетарная политика – это, пожалуй, один из наиболее мощных экономических инструментов государства. С ее помощью государство может воздействовать на такие макроэкономические компоненты, как объём денежной массы, активность на кредитном рынке и курс национальной валюты.

Под монетарной политикой подразумеваются действия и сообщения Центробанка, направленные на достижение экономических целей, утверждённых властями страны [12].

Грамотная монетарная политика – залог сильной и здоровой экономики.

Выделяют три её разновидности монетарной политикой: мягкая, жёсткая и нетрадиционная.

В настоящее время денежно-кредитная политика большинства ведущих центральных банков развитых стран остается относительно мягкой. Однако ускоренное повышение ставок в США и ожидания ужесточения политики в Еврозоне и Великобритании оказывают давление на конъюнктуру глобальных финансовых рынков и ограничивают спрос на рискованные активы. Это является фактором риска, способным снизить темпы экономического роста развивающихся стран и создать давление на цены на сырьевых рынках впервые.

Мягкая и жёсткая политики являются уже привычными для экономик, а третья приобрела популярность во время ипотечного кризиса 2007–2008 гг. и эпидемии COVID-19.

Последние десятилетия мы можем наблюдать существенные изменения в монетарной политике развивающихся стран.

Вообще, категория развивающихся стран весьма неопределённа. Раньше употреблялся термин – «Третий мир» (т.е. страны, не принадлежащие ни к капиталистической, ни к социалистической системе); его можно встретить в литературе и сегодня, хотя он, очевидно, потерял смысл.

Материал и методика исследования

В процессе подготовки были использованы теоретические и эмпирические методы исследования, такие как корреляционно-регрессионный анализ, обобщенный метод наименьших квадратов, также был использован подход, описанный нами в наших ранних исследованиях, на основе нелинейного метода наименьших квадратов. Суть подхода состоит в эмпирической оценке коэффициента Оукена для российской экономики, и расчете потенциального ВВП на его основе

Результаты исследования. Анализ показывает, что для «развивающихся» стран характерны, в общем, следующие признаки :

- низкие абсолютные и относительные показатели экономического развития;

- многоукладный характер экономики, т. е. значительный набор форм производства: от патриархально-общинной и мелкотоварной до монополистической и корпоративной;

- низкий уровень развития производственных сил, отсталость технической оснащённости промышленности, сельского хозяйства и социальной инфраструктуры, структуры производства и занятости (доиндустриальная стадия; доля отраслей обрабатывающей промышленности в ВВП большинства таких стран не превышает 10%);

- зависимое положение в системе мирового хозяйства, что проявляется во внешнеэкономической ориентации на высокоразвитые государства Запада, в построении рыночных отношений на «догоняющей», или «имитационной», модели, на основе привлечения иностранного капитала, технологий и принципов предпринимательства;

- отсталая социальная структура общества, бедность, перенаселение, высокий уровень безработицы, низкий образовательный и квалификационный уровень, патриархальный менталитет, неготовность к модернизации,

Итак, Центральные банки большинства развивающихся государств сосредоточивают особое внимание на достижении устойчивости основных макроэкономических показателей – инфляции, объемов производства, реального и номинального курса обмена национальной валюты, что должно обеспечить такие положительные результаты, как:

- повышение уровня жизни населения;

- оптимизация монетизации экономики;

- поддержание долговременного экономического роста.

К сожалению, Россия не входит в список развитых стран. А значит, является развивающейся. Согласно последним данным Международного Валютного Фонда в список развитых стран входят 34 государства: это США, Канада, все страны еврозоны, Австралия, Новая Зеландия и некоторые страны Восточной Азии.

Продолжающийся процесс глобализации финансовых рынков, в совокупности с санкционной риторикой, ставит перед монетарными властями России вопрос об эффективности монетарной политики и возможности центрального банка России воздействовать на финансовые и экономические показатели. Интегрированность нашей страны в глобальную экономику повышает подверженность ее финансовых показателей, уровня цен, экономической активности влиянию внешних шоков. Но при этом не стоит забывать и о влиянии внутренних факторов на состояние денежного рынка России и всей экономики страны в целом.

Основной целью монетарной политики Банка России, закрепленной в статье 34.1 ФЗ №86, является «защита и обеспечение устойчивости рубля посредством поддержания ценовой стабильности, в том числе для формирования условий сбалансированного и устойчивого экономического роста» [1].

В современной иерархии целей монетарной политики Банка России, эта цель является стратегической. Центральный банк напрямую не может достичь конечную цель монетарной политики, обозначенную в законодательстве, для этого регулятор устанавливает промежуточные цели монетарной политики, способствующие достижению конечной цели [8].

В отечественной практике принято выделять несколько уровней целей монетарной политики:

- стратегические (конечные или долгосрочные);

- промежуточные (среднесрочные);

- операционные (тактические) цели.

Открыто заявленная цель монетарной политики выполняет роль ее номинального якоря, под которым понимается объявленная экономическая переменная, являющаяся количественной целью для центрального банка в среднесрочной перспективе, за которую он несет ответственность, и которая обладает влиянием на конечную цель монетарной политики, закрепленную на законодательном уровне [7].

Стратегия или набор мер достижения цели носит название «таргетирование» (таргетинг или целеполагание, от англ. targeting), оно включает в себя: определение и публичное объявление цели, использование инструментов для ее достижения и ответственность за результаты [8]. Соответственно, в зависимости от того какая переменная подвергается таргетированию, различают три базовых режима монетарной политики:

- денежное таргетирование: промежуточной целью являются денежно-кредитные агрегаты;

- таргетирование валютного курса: промежуточной целью выступает обменный курс национальной валюты;

- таргетирование инфляции: промежуточная цель монетарной политики отсутствует, совпадает с конечной целью или ею выступает прогноз инфляции.

Центральный банк выбирает базовую монетарную переменную и реализует достижение ее установленного значения на среднесрочный период [7].

Для сохранения ценовой стабильности страны экспериментировали с тем или иным якорем ДКП, которым выступала промежуточная цель (intermediate target) политики Центрального банка. Таким образом, номинальный якорь монетарной политики является промежуточной переменной перед достижением конечной цели Центрального банка страны.

С конца 1980-х годов около десятка экономически развитых стран решили перейти на инфляционное таргетирование. Первыми стали Новая Зеландия и Канада, затем к ним присоединились Великобритания, Финляндия, Швеция, Австралия и Испания. Последующее распространение режима привело к тому, что он стал новым стандартом монетарной политики.

Мировая практика показывает, что страны с количественно заданным номинальным якорем имеют более низкую инфляцию и менее волатильный экономический рост, чем страны без заявленного якоря. До 1990-х годов целевой ориентир инфляции и целевой валютный курс максимальное воздействие оказывали на темп прироста цен, а целевой денежный агрегат – на волатильность ВВП. Со второй половины 1990-х годов, а также в 2000-х годах макроэкономические различия между номинальными якорями в экономически развитых странах практически сошли на «нет» [7]. Однако они продолжают играть роль в развивающихся экономиках, особенно тех, для которого характерна высокая инфляция.

Банк России перешел на инфляционное таргетирование в конце 2014 года под влиянием макроэкономического кризиса, вызванного падением цен на нефть. По согласованию с Правительством РФ Банк России установил среднесрочную цель по инфляции на уровне 4% в год [2].

Как правило, мерой эффективности монетарной политики считают ее способность достигать ценовой и финансовой стабильности или сглаживать циклические колебания экономики. Стимулирование долгосрочного экономического роста в качестве критерия эффективности обычно не используют. Это связано с тем, что с традиционной точки зрения в долгосрочной перспективе деньги нейтральны, поэтому монетарная политика не может воздействовать на долгосрочные значения реальных переменных. Однако в современных исследованиях выявлены эмпирические свидетельства в пользу того, что решения, принимаемые денежными властями, могут сказываться на росте экономики. С этим согласны и некоторые центральные банки. Так, в «Основных направлениях единой государственной монетарной политики…» [2] не только указывается, что ценовая стабильность признается основной целью Банка России, но и отмечается, что она «является одним из важнейших условий формирования долгосрочных сбережений в национальной валюте и роста инвестиций в основной капитал». Таким образом, де-факто регулятор утверждает, что монетарная политика важна для обеспечения условий долгосрочного экономического роста.

При обсуждении монетарной политики важным является вопрос о том, обязаны ли власти действовать по заранее определенным правилам или принимать решения исходя из обстоятельств. В экономической теории различают политику по правилам» (policy rule) и дискреционную политику (discretionary policy), когда власти имеют свободу принятия решений. В монетарной политике поведение центрального банка по заранее определённой стационарной процедуре принятия решения получило название «правило монетарной политики». Правило монетарной политики (monetary policy rule) выступает функцией ответной реакции центрального банка, в соответствии с которой применение инструмента денежно-кредитной политики происходит в ответ на изменение ключевых экономических переменных [4].

Традиция предлагать к использованию простые экономико-математически модели, описывающие поведение центрального банка, возникла в Чикагском университете в 1940-50-е гг. Чикагская школа боролась за определенные, стабильные и законодательно закрепленные правила игры для денежных властей [4]. Ранние примеры правил предлагались Генри Саймонсом и Милтоном Фридменом. Среди наиболее известных правил денежно-кредитной политики, названных по именам их авторов, встречаются:

- правило Викселля: зависимость процентной ставки от уровня цен;

- правило Фишера: зависимость денежного предложения от отклонения инфляции от целевого ориентира;

- правило Фридмена: неизменные темпы прироста денежного предложения;

- правило Маккаллума: зависимость денежного предложения от деловой активности, скорости денежного обращения и целевого ориентира инфляции;

- правило Болла: зависимость процентной ставки от инфляции, выпуска продукции и валютного курса [4].

При условии плавающего валютного курса и распространения режима инфляционного таргетирования самую большую известность приобрело «правило Тейлора» (Taylor rule). Правило впервые было предложено профессором Стэнфордского университета Джоном Тейлором в 1993 году в работе «Дискреционная политика против политики правил на практике» (англ. Discretion versus policy rules in practice) [4].

Одновременно, в ноябре 1993 года с теми же выводами вышла работа Дейла Хендерсона и Уорвика Маккиббина [3].

Реализация правила Тейлора содействуют стабилизации цен и полной занятости путём регулярного снижения неопределённости и повышения доверия к будущим действиям центрального банка. Правило возбраняет реагировать на состояние экономики до тех пор, пока подобные ответы встроены в само правило [4].

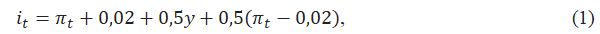

Согласно правилу Тейлора, номинальная процентная ставка должна реагировать на дивергенции фактических темпов инфляции от целевого уровня инфляции и реального валового внутреннего продукта (ВВП) от потенциального ВВП, и задаётся следующим образом [4]:

где it — номинальная ставка,

— уровень инфляции за предыдущий период,

— отклонение в процентах объёма выпуска (ВВП) от уровня выпуска при полной занятости (потенциального ВВП).

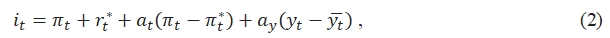

Правило для общих коэффициентов имеет следующий вид [4]:

где it — краткосрочная номинальная ставка,

— уровень инфляции, измеряемый как дефлятор ВВП,

— желаемый уровень инфляции,

— предполагаемый уровень равновесной реальной процентной ставки,

yt — логарифм реального ВВП,

— логарифм потенциального ВВП, который определяется линейный трендом.

Таким образом согласно Тейлору реальная ставка должна реагировать на [4]:

- разницу между выпуском и уровнем выпуска при полной занятости;

- разницу между инфляцией и её целевым значением (которое определено Тейлором в 2 %, или 0,02).

При прочих равных условиях рост темпа инфляции на 1 % должно приводить к повышению процентной ставки более чем на 1 %. Эта закономерность называется принципом Тейлора. Так как реальная процентная ставка равна номинальной процентной ставке минус уровень инфляции, то реальная процентная ставка должна быть увеличена, чтобы охладить экономику при увеличении темпов инфляции (номинальная процентная ставка увеличится больше, чем уровень инфляции) [4].

Множество исследований зарубежных и российских авторов выявило, что политика центральных банков может быть описана той или иной версией правила Тейлора [9].

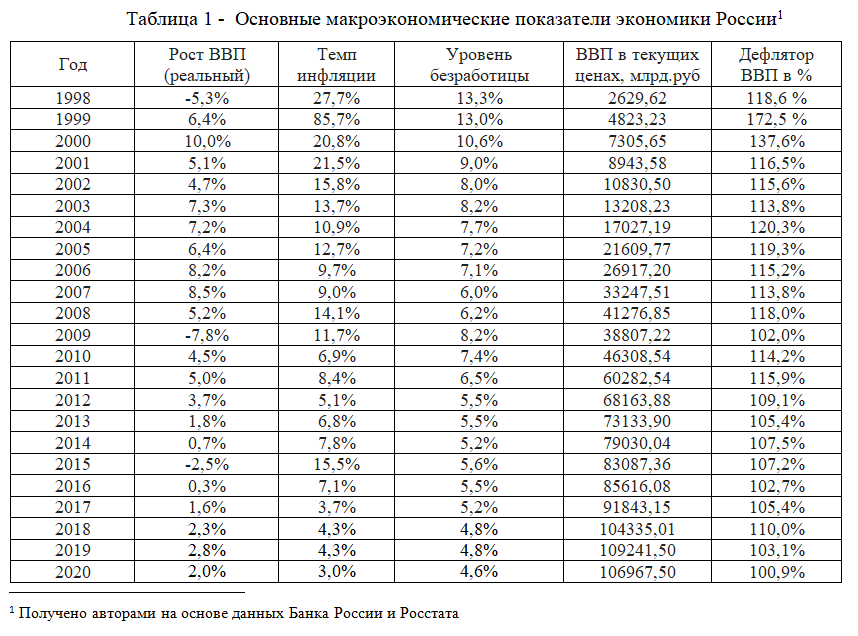

Проанализируем монетарную политику Банка России в 1998–2020 гг. с использованием стандартного правила Тейлора (1). Исходные данные для исследования представлены в таблице 1.

Выбор периода 1998-2018 гг. для исследования основан на двух ограничениях:

- Данные по ВВП России до 1998 года измеряются в трлн.руб. (до деноминации рубля 1 января 1998 года).

- Данные по основным макроэкономическим показателям за 2021 год еще официально не представлены.

Для анализа монетарной политики Банка России с использованием стандартного правила Тейлора необходимо определить отклонение в процентах реального ВВП от потенциального ВВП.

В исследовании Федоровой Е.А., Мухина А.С. и Довженко С.Е. данное отклонение определялось как разница между квартальным значением ВВП и его трендом, сгенерированным с помощью фильтра Ходрика-Прескотта [9].

Мы же воспользуемся подходом, описанным нами в наших ранних исследованиях, на основе нелинейного метода наименьших квадратов. Суть подхода состоит в эмпирической оценке коэффициента Оукена для российской экономики, и расчете потенциального ВВП на его основе [6].

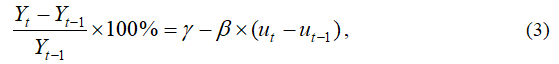

Для этого на основе данных о фактическом ВВП и дефляторе ВВП мы получили коэффициенты для перевода фактического ВВП в реальный, то есть ВВП в сопоставимых ценах 2018 года. Это позволит рассчитать коэффициент Оукена используя в качестве эмпирической модели вторую форму закона Оукена:

где: Yt – реальный ВВП текущего года, Yt-1 – реальный ВВП предыдущего года, ut – фактическая безработица текущего года, ut-1 – фактическая безработица предыдущего года, β – коэффициент Оукена, γ – среднегодовой темп экономического роста.

По результатам построенной модели сделан вывод, что все показатели оказались значимыми.

Далее, используя в качестве эконометрической модели первую форму закона Оукена:

где: Y — фактический ВВП, — потенциальный ВВП, u — фактический уровень безработицы, u* — естественный уровень безработицы (для современной экономики характерно 6-7%), рассчитаем величину потенциального ВВП отклонение в процентах объёма выпуска (ВВП) от уровня выпуска при полной занятости (потенциального ВВП).

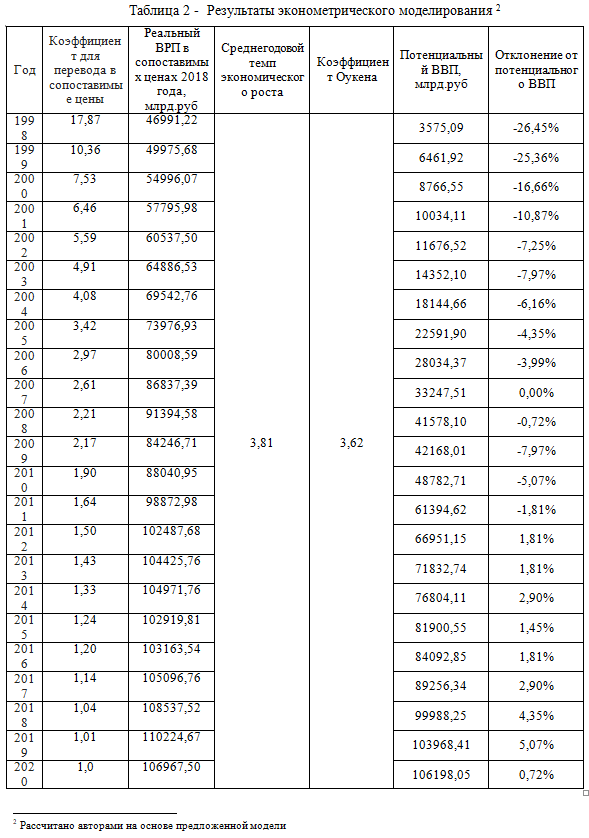

Полученные нами результаты представлены в таблице 2. Как мы можем видеть для исследуемого периода мы получили значение коэффициента Оукена равное 3,6. Его экономический смысл заключается в следующем: рост безработицы на 1% приводит к потере ВВП в размере 3,6%. При этом стоит отметить, что в наших ранних исследованиях (в 2012 году) мы получили значение коэффициента Оукена равное 3,88. На наш взгляд такое расхождение объясняется следующими факторами:

- расширение объема выборки исследования;

- уточнение данных Росстатом;

- долгосрочной тенденцией снижения безработицы в России.

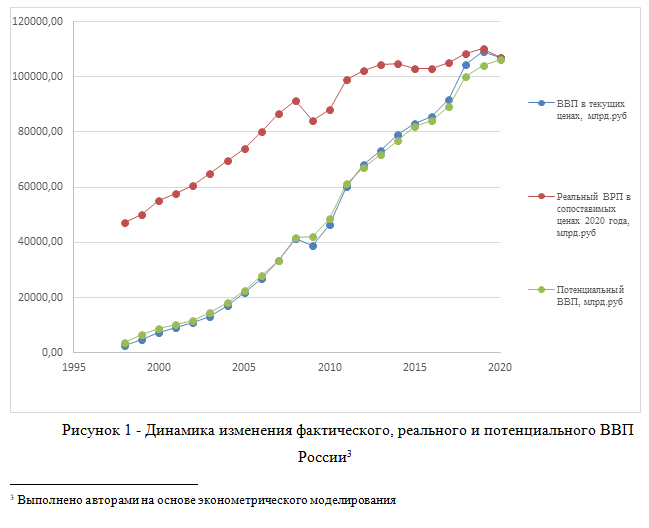

Из рисунка 1 видно, как менялся фактический, реальный и потенциальный ВВП за исследуемый период.

Как видно из нашего исследования экономика России с 2012 года находится в состоянии отрицательной циклической безработицы. Для современной экономики считается, что естественная безработица находится на уровне 6-7%. Это допущение заложено в нашу модель. Из этого следует, что российская экономика в 2012-2015 годах была в так называемом «перегретом» состоянии, что потребовало вмешательства монетарного регулятора в 2016 году. Хотя данное вмешательство назрело, как минимум на год раньше.

Базовым индикатором монетарной политики служит основная ставка, которая устанавливается центральным банком. Она может носить информационный характер, то есть по ней могут не проводиться операции, или представлять собой ставку, по основным операциям рефинансирования, прежде всего, операциям на открытом рынке. Изменение процентной ставки центрального банка оказывает влияние на кредитную и экономическую активность и, в конечном счете, позволяет достигать промежуточной цели монетарной политики. Данный инструмент относится к прямым (директивным) методам [8].

В России основной ставкой монетарной политики с 1 января 2016 является «ключевая ставка Банка России», до этого использовалась ставка рефинансирования.

Принято считать, что прямые методы реализации монетарной политики дают быстрый экономический эффект, поскольку оказывают непосредственное, хотя и нерыночное влияние на конъюнктуру финансовых рынков. При активном использовании прямых методов временные лаги монетарной политики сокращаются. Но, в то же время, с начала 1990-х гг. считается, что частое использование прямых методов говорит о нестабильности финансового сектора, поэтому их стараются использовать как можно меньше. Это также относится и к изменению основной ставки.

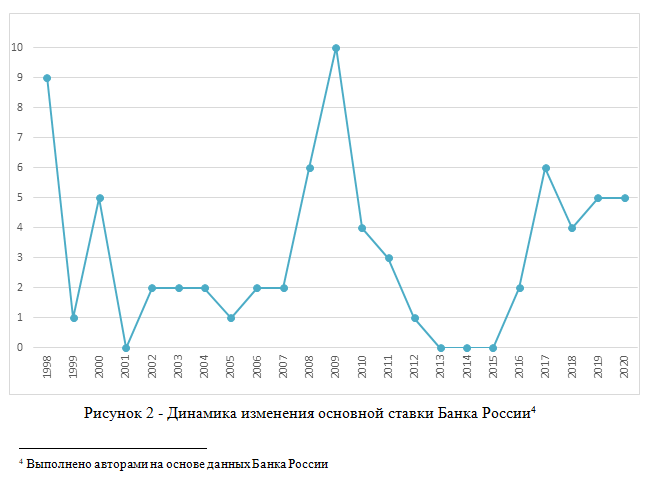

Как видно из рисунка 2, в истории современной экономики России, на протяжении 1993 – 2020 годов основная ставка подвергалась изменениям. При этом данный график коррелирует с цикличностью российской экономики, на периоды экономических кризисов приходится наибольшее количество изменений основной ставки Банка России за год. Это кризисы российской экономики 1994-95 гг., 1997-98 гг., 2008-09 гг. Однако, наряду с этим, стоит заметить, что в трудный для российской экономики 2015 год основная ставка не менялась и находилась на уровне 8% при годовой инфляции на уровне 15,5% (Таблица 1).

Стоит отметить, что в 1993-2000 годах основная ставка менялась в значительных пределах, при этом максимальное отклонение было в 1998 году, почти в полтора раза (рисунок 2 и таблица 3). При этом принято считать, что в современной экономике относительные отклонения основной ставки от среднего значения более 10% является шоковым и может привести к непредсказуемым последствиям с мультипликативными эффектами. Следовательно, это говорит о полном отсутствии финансовой стабильности в экономике и проблем в привлечении инвестиций. На обратной стороне – неэффективная монетарная политика со стороны регулятора.

С 2001 года и по 2013 год включительно ситуация улучшилась, и колебания основной ставки не превышали 10%, исключение 2003 год (отклонение 10,3%), что на фоне предыдущих лет незначительно. В данном временном отрезке наиболее проблемными были 2008 и 2009 годы, соответственно 6 и 10 за год Банк России изменял основную ставку, и колебания были 7,8% и 9,8% соответственно.

Наиболее стабильными в плане реализации ДКП в России были 2011-2014 годы, за этот период изменения основной ставки были минимальны, и темп инфляции находился на одном уровне. Можно говорить о достаточном уровне финансовой стабильности, но в ее обеспечении за слуга не Банка России.

Интерес представляют 2014 и 2015 годы, на их протяжении Банк России не менял ставку рефинансирования (которая на тот момент выполняла роль основной ставки), но значительно изменял ключевую ставку. Особенно это видно в 2014 году, в течении которого ключевая ставка менялась 6 раз, в итоге она выросла более чем в два раза, то есть относительное изменение составило 115,8% (немыслимое отклонение в современной монетарной практике). 2015 год в этом плане был немного спокойней, при 6 изменениях ключевой ставки относительные отклонения не превысили 35%.

А уже с 1 января 2016 значение ставки рефинансирования приравнено к значению ключевой ставки Банка России на соответствующую дату.

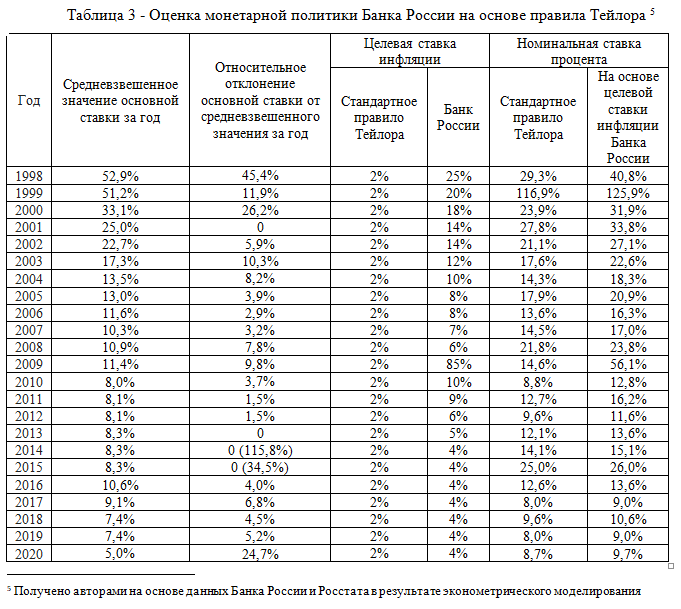

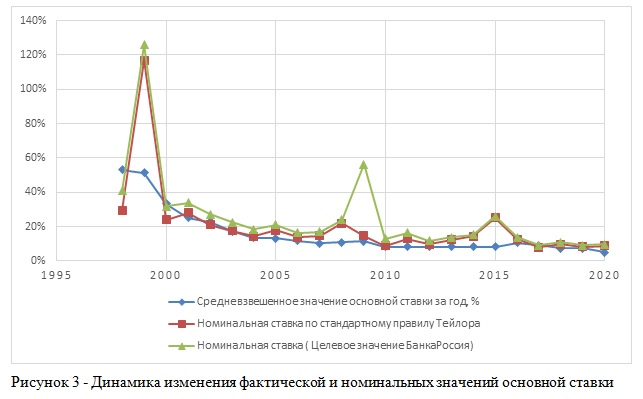

Используя правило Тейлора (1) и полученные нами данные из таблиц 1 и 2 проанализируем монетарную политику Банка России. Для этого рассчитаем номинальные значения основной ставки для стандартного правила Тейлора и с учетом целевой инфляции Банка России. Результаты сведем в таблицу для сопоставления с фактическим (средневзвешенным) значением основной ставки Банка России (таблица 3). Наглядно отклонение полученных нами результатов от фактических представлены на рисунке 3.

Как видно из рисунка 3, именно в кризисные годы (1998-99гг., 2008 г. и 2014-15гг.) необходимо было более жесткое вмешательство монетарных властей. В остальные годы, согласно правилу Тейлора, активного регулирования основной ставки монетарными властями не требовалось. То есть разные подходы к оценке монетарной политики России дают сходные результаты. Кроме того, исходя из полученных нами результатов, можно сделать вывод о некорректности использования стандартного правила Тейлора для различных периодов развития экономики России.

Выводы. Таким образом, в среднесрочной перспективе (3 года) промежуточной целью монетарной политики Банка России заявлено удержание инфляции вблизи целевого уровня – 4 %. Весьма сложно спрогнозировать, получится ли у Банка России в ближайшие три года достижение своей цели. На наш взгляд, это в большей степени будет зависит от внешнеполитической ситуации и внутренних немонетарных факторов. Процентная политика, проводимая Банком России для достижения цели по инфляции, на практике оказалась провальной – в кризисные года (1998-99г., 2008 г. и 2014-15 г.) инструменты, применяемые ЦБ, не способствовали сдерживанию роста цен. Оба периода завершились большой потребительской инфляцией – 85,7%, 14,1 % и 15,5 % соответственно. За анализируемый период времени (23 года) Банку России удалось достичь своей цели по инфляции только четыре раза, во всех случаях это были те временные периоды, когда экономика России находилась в одной из двух благоприятных фаз экономического цикла (оживление и подъем). В 2010 году фактическая инфляция оказалась за нижней границей целевого диапазона 9-10 % и по итогу года составила 8,8 %, учитывая тот факт, что в этот период ЦБ ставил перед собой задачу дальнейшего снижения инфляции, можно сказать, что он достиг поставленной цели в этом году. В 2011 году инфляция по итогу года не достигла значения в целевом диапазоне 5-7 % и закрепилась на уровне 8,4 %. В 2017 году инфляция в России составила 3,7 %, при годовом ориентире 4 %. Условно можно выделить и четвертый успех ДКП Банка России – 2018 год, когда итоговая инфляция по году составила 4,3 % при заявленной цели 4 %, и в 2019 году – когда итоговая инфляция по году составила 3 % при той же заявленной цели в 4 %. С учетом последней практики использования регулятором мер в связи с денежно-кредитным регулированием, можно сказать, что если Центральный банк в ближайшее время не поменяет свой подход к монетарному регулированию, то при наступлении следующей кризисной обстановки ему вновь не удастся подавлять сигналы от действия внешних шоковых факторов в режиме оперативного регулирования, что вновь подорвет доверие населения и бизнеса к регулирующему органу. Особенно это заметно по ситуации, связанной с ограничениями по причине COVID-19 в 2020 году.

Всегда нужно помнить и о том, что денежно-кредитная политика – очень мощный инструмент, зачастую с непредсказуемыми последствиями. Только взвешенные решения, принимаемые на высшем уровне после серьезного анализа ситуации, рассмотрения альтернативных путей воздействия денежно-кредитной политики на экономику государства, дадут положительные результаты.

Список использованных источников

- Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 07.03.2018) «О Центральном банке Российской Федерации (Банке России)» [Электронный ресурс] // Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_37570/

- Банк России (2020). Основные направления единой государственной монетарной политики на 2020 год и период 2021 и 2022 годов. М.: Центральный банк Российской Федерации. [Электронный ресурс] // Режим доступа: http://www.cbr.ru/Content/Document/File/79958/on_2020(2021-2022).pdf

- Henderson D. W., McKibbin W.[en]. A Comparison of Some Basic Monetary Policy Regimes for Open Economies: Implications of Different Degrees of Instrument Adjustment and Wage Persistence. — Carnegie-Rochester Conference Series on Public Policy, 1993. — № 39. — P. 221-318. —

- Tavlas G. In Old Chicago: Simons, Friedman, and the Development of Monetary-Policy Rules // Journal of Money, Credit and Banking. — 2015. — № 1. — С. 99-121.

- Taylor J.B. Discretion versus policy rules in practice // Carnegie-Rochester Conference Series on Public Policy. 1993. № 39. Р. 195–214.

- Рашидова И.А., Рашидов О.И. Прогнозирование экономического развития стран-соседей: БЕЛАРУСИ, РОССИИ, УКРАИНЫ // Эффективные способы и формы модернизации и технологического развития региональной экономики. Сборник материалов VI Международной научно-практической конференции. Орел: Орловский госуниверситет им. И.С. Тургенева, 2012. – 312 с. (стр. 105-112.)

- Рашидова И.А., Рашидов О.И. Особенности формирования монетарной политики РФ и механизмов ее реализации в современных условиях // Национальные приоритеты социально-экономического развития России. Сборник материалов всероссийской (национальной) научно-практической конференции (26 июня 2019 года) – Курск – 2019 – с. 80 (с.4-11)

- Рашидова И.А., Рашидов О.И. Особенности монетарной политики РФ через призму правила Тейлора // Славянский форум. 2020. № 4 (30). Материалы XX Международной научно-практической конференции «Математические методы и модели анализа и прогнозирования развития социально-экономических процессов черноморского побережья Болгарии» – Болгария -2020 – С. 362-375.

- Трунин П.В., Божечкова А.В., Киюцевская А.М. О чем говорит мировой опыт инфляционного таргетирования // Деньги и кредит, 2015. — № 4. — С.61—67.

- Федорова Е.А., Мухин А.С., Довженко С.Е. Модифицированное правило Тейлора для Банка России на основе переключения режимов // Финансы и кредит, 2015. – №2 (626). – С.14—21.

- Федеральной службы государственной статистики. Режим доступа: http://www.gks.ru/

- Открытый журнал «Открытие Брокер» Режим доступа: https://journal.open-broker.ru/investments/chto-takoe-monetarnaya-politika/