DOI 10.24411/2413-046Х-2020-10192

НАЛОГОВАЯ БЕЗОПАСНОСТЬ РФ: ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ

TAX SECURITY OF THE RUSSIAN FEDERATION: PROBLEMS AND PROSPECTS

Нуретдинова Ю.В., Ульяновский государственный университет, к.э.н., доцент, доцент кафедры Экономический безопасности, учета и аудита, Ульяновский государственный университет (432001, г. Ульяновск, ул.Федерации, дом 29. Nur000001@rambler.ru)

Васильева Е.В., Ульяновский государственный университет, Экономическая безопасность и Юриспруденция (432001, г. Ульяновск, ул.Федерации, дом 29. Nur000001@rambler.ru)

Горловская Е.А., Ульяновский государственный университет, Экономическая безопасность и Юриспруденция (432001, г. Ульяновск, ул.Федерации, дом 29. Nur000001@rambler.ru)

Клепикова М.В., Ульяновский государственный университет, Экономическая безопасность и Юриспруденция (432001, г. Ульяновск, ул.Федерации, дом 29. Nur000001@rambler.ru)

Кузнецова Д.А., Ульяновский государственный университет, Экономическая безопасность и Юриспруденция (432001, г. Ульяновск, ул.Федерации дом 29. Nur000001@rambler.ru)

Nuretdinova Yu.V., Ulyanovsk state university, PhD Econ., associate professor, associate professor Ekonomichesky of safety, account and audit, Ulyanovsk state university (432001, Ulyanovsk, Federatsii St., 29. Nur000001@rambler.ru)

Vasilyeva E.V., Ulyanovsk State University, 4-year student, Faculty of Transfer Specialties, Economic Security and Jurisprudence (432001, Ulyanovsk, Federation Str., House 29. Nur000001@rambler.ru)

Gorlovskaya E.A., Ulyanovsk State University, 4-year student, Faculty of Transfer Specialties, Economic Security and Jurisprudence (432001, Ulyanovsk, Federation Str., House 29. Nur000001@rambler.ru)

Klepikova M.V., Ulyanovsk State University, 4-year student, Faculty of Transfer Specialties, Economic Security and Jurisprudence (432001, Ulyanovsk, Federation Str., House 29. Nur000001@rambler.ru)

Kuznetsova D.A., Ulyanovsk State University, 4-year student, Faculty of Transfer Specialties, Economic Security and Jurisprudence (432001, Ulyanovsk, Federation Str., House 29. Nur000001@rambler.ru)

Аннотация. Экономическая безопасность является одним из важнейших элементов национальной безопасности в РФ. Она, в свою очередь, формируется за счет иных видов безопасности: финансовой, продовольственной, энергетической, инвестиционной, налоговой и т.д. В данной статье будет рассмотрена как налоговая система РФ влияет на уровень общего развития экономики, а также ее безопасности.

Summary. Economic security is one of the most important elements of national security in the Russian Federation. It, in turn, is formed at the expense of other types of security: financial, food, energy, investment, tax, etc. This article will consider how the tax system of the Russian Federation affects the level of general development of the economy, as well as its security.

Ключевые слова: экономическая безопасность, налоговая безопасность, налог, бюджет РФ, налоговая система, налоговая нагрузка.

Keywords: economic security, tax safety, tax, budget of the Russian Federation, tax system, tax burden.

Налоговая система – одна из важнейших составляющих любой экономической модели. Налоговая система в современном понимании – это комплекс дифференцированных налогов, сборов, пошлин и иных обязательных платежей, которые установлены государством субъектов экономической деятельности. Помимо налоговых сборов в этот комплекс включаются также и платежи во внебюджетные фонды.

Налоговая безопасность является одним из главных элементов национальной и экономической безопасности. Это можно объяснить самой сущностью налогов, ведь они – основной способ пополнения государственного бюджета. Налоги выступают финансовыми средствами для выполнения функций государства.

В связи с этим налоги и налоговая система выступают в качестве факторов социально-экономического развития страны и ее регионов, а также сохранения целостности и единства финансовой системы, успешного противостояния внутренним и внешним угрозам.

Говоря о налоговой безопасности, как об элементе экономической безопасности, необходимо отметить, что под экономической безопасностью чаще понимают состояние защищенности национальной экономики от внешних и внутренних угроз, при котором обеспечиваются экономический суверенитет страны, единство ее экономического пространства, условия для реализации стратегических национальных приоритетов Российской Федерации. [1]

Помимо непосредственно институтов и механизмов сбора налогов, налоговая система включает в себя средства противодействия налоговым правонарушениям и преступлениям, инструменты налогового контроля. При этом сферы налогового контроля и противодействия налоговым правонарушениям и преступлениям чаще рассматривают как элементы системы обеспечения экономической безопасности. [2, c.13]

В современных условиях РФ рассматривает обеспечение экономической безопасности страны как одно из важнейших направлений государственной деятельности. Непосредственно при проведении налоговой политики учитывается, что:

- сумма налоговых поступлений должна быть достаточной для полного выполнения государственных функций;

- должны быть обеспечены финансовые потребности реального сектора, т. е. нужно содействовать внедрению простого и расширенного воспроизводства на технической и технологической основе в соответствии с мировыми стандартами и тенденциями. [3, с.255]

Налоги являются универсальным способом увеличения доходов государства за счет изъятия части индивидуальных богатств у населения и расходования этих средств для поддержания незащищенных слоев общества, поддержание субъектов экономики и т.д. В этом и заключается перераспределительная функция налогов.

В связи с эти государство должно создавать такую налоговую систему, которая соответствует уровню общественного богатства страны, величине ее ВНП и его душевому потреблению. Налоговое бремя и среднедушевой валовой внутренний продукт – это тесно связанные между собой понятия. По уровню ВВП, приходящегося на душу населения, Россия серьезно отстает от западных стран, а по налоговому бремени стоит в одном ряду со Швейцарией, Великобританией, Германией. Налоговое бремя можно обеспечить ростом налогов и налоговых ставок, а можно и нужно путем расширения налоговой базы и налогового потенциала территорий. [4, с. 231].

Налоговая нагрузка – это величина, которая показывает уровень налогового бремени налогоплательщика. Причем, налогоплательщиком можно считать как юридическое лицо, т.е. предприятие, так и физическое лицо. Уровень налоговой нагрузки зависит в первую очередь от таких факторов, как размер ставки и налогооблагаемая база.

ФНС по итогам 2018 года отметила рост совокупной налоговой нагрузки на российскую экономику в 0,2% с 10,8 до 11% (ведомство рассчитывает уровень налоговой нагрузки как отношение суммы налогов и сборов к выручке организаций). [6]

При этом налоговая нагрузка распределяется по сферам неравномерно. Больше всего выросла нагрузка на добычу полезных ископаемых — на 6,8 п.п. с 45,4% в 2017-м до 50,9% в 2018 году. На втором месте по налоговому бремени в стране сфера операций с недвижимостью. Однако за 2018 год нагрузка на эту отрасль снизилась на 0,8 п.п., до 20,5%.

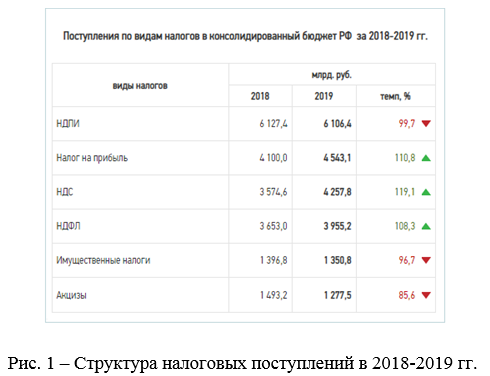

Поступления от сырьевой отрасли в бюджет РФ находятся на 1 месте в структуре всех доходов (см. Рис.1). [7]

Очевидно, что в такой ситуации снижение мировых цен на нефть в начале марта, вызванное неудачными переговорами Россией и ОПЕК о новом снижении добычи в сделке, которая поддерживала баланс спроса и предложения на рынке с 2016 года, будет иметь серьезные риски для российской экономики. Последующее падение курса рубля также является большим риском для экономической безопасности РФ. В текущем бюджете РФ заложена цена на нефть в размере 42 долларов за баррель. Дальнейшее снижение цен на нефть может вызвать падение налоговых поступлений, а значит, нужны будут новые средства для выполнения финансовых обязательств.

Ещё одной проблемой, связанной с уровнем налоговой нагрузки, называют повышение до 20% (с сохранением действующих сниженных ставок) в 2019 году. Помимо этого для страховых взносов введены следующие ставки: обязательное пенсионное страхование – 22%, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 2,9%, обязательное медицинское страхование – 5,1%.

НДС является самым крупным косвенным налогом, уплачиваемым конечным потребителем. И его повышение всегда отражается на уровне цен в стране. По прогнозам Минфина РФ повышение налога должно принести доход до 2 трлн. рублей в 2020-2022 годах. Ещё в ноябре 2019 года Минфин отметил, что повышение НДС вызвало рекордный рост доходов уже во второй половине года. За девять месяцев 2019 года, по данным министерства, общая сумма поступлений по внутреннему НДС выросла на 16% относительно того же периода предыдущего года (до 3,16 триллиона рублей). При этом министерством было отмечено, что такой рост – не только результат повышения ставки налога, но и последствие усиления администрирования со стороны Федеральной налоговой службы. Масштабная цифровизация, проводимая в рамках ведомства, позволила повысить эффективность собираемости налогов в целом.

Помимо повышения НДС в прошлом году, в рамках налоговой реформы было предложено ввести новый налоговый режим для самозанятого населения. С 1 января 2020 года он введен в 19 российских регионах, а с 1 июля 2020 года налог для самозанятых предполагается распространить на всю страну. Данный режим предполагает уплату россиянами, которые оказывают платные услуги без использования наемного труда, отчислений в бюджет от 4 до 6 процентов своего дохода.

В 2019 году данный налоговый режим в качестве эксперимента был введен на территории четырех регионов: Москвы, Московской, Калужской областей и Республики Татарстан. Тогда к приложению “Мой налог” подключились около 337 тысяч человек. При этом совокупной доход самозанятых в 2019 году превысил 43 миллиарда рублей, а сумма уплаченного ими налога достигла одного миллиарда рублей. [8] Эффект от введение такого режима на всей территории России будет известен только в 2021 году, однако уже сейчас ясно, что правительство страны идет по пути расширения налогооблагаемой базы.

Кроме того, учитывая возрастающие темпы цифровизации общества, перехода части экономики в Интернет-пространство, государство стремится урегулировать данную отрасль. Ещё в 2017 году законодателем был введение так называемый «налог на Google», который предполагал введение НДС в размере 18% для иностранных организаций, которые оказывают россиянам услуги в электронной форме. Налог распространяется на любые услуги, реализуемые через интернет: реклама, продажа приложений, игр, хостинга сайтов, музыки, фильмов и др. При этом позднее механизм уплаты налога был изменен. Теперь иностранные компании, осуществляющие деятельность на территории РФ (социальные сети, поисковые сервисы, маркетплейсы) платить НДС за услуги, оказываемые и российскому бизнесу. К таким услугам относятся передача прав на использование программ, реклама, поддержка сайтов, хранение и обработка информации.

Однако вместе с расширением налоговой базы государство признает высокий уровень налоговой нагрузки на труд. Как отмечал глава Минфина, помимо непосредственно 13%-ной ставки на заработную плату работодатель уплачивает ещё и 30% страховых взносов во внебюджетные фонды РФ [9]. Необходимо найти источники компенсации внебюджетным фондам, так как перенос уплаты страховых взносов непосредственно на работников и снижение ставок по взносам являются затруднительными в текущей экономической ситуации.

В то же время исследователи и государственные деятели обсуждают идею введения прогрессивного налогообложения в РФ. Однако, как уже было отмечено выше, законодатель идет по пути расширения налоговой базы, а не изменения механизмов налогообложения. Очевидно, что в текущих условиях падения реальных доходов населения решение вопроса о введении прогрессивного налога будет отложено.

Помимо вышеописанных угроз для налоговой системы исследователи ещё обращают внимание на следующие факторы:

- искажение результатов хозяйственной деятельности, экономических показателей (в т.ч. ведение «черной» бухгалтерии);

- умышленное сокрытие доходов, как следствие, низкий уровень собираемости налогов в бюджет;

- расширение теневой экономики — как результат утечка капиталов из страны за рубеж;

- высокий уровень налоговой преступности и др. [5, с.15]

Все перечисленные факторы напрямую связаны как с уровнем налоговой нагрузки на экономику, так и с общим уровнем состояния экономики. В условиях кризиса, а также высокого уровня налогообложения, в стране будет наблюдаться падение производства, отток капитала, уход части экономики в «теневую зону» и др.

Нужно сказать, что для увеличения налоговых доходов правительство может как повышать ставки по налогам или расширять налоговую базу, так и стимулировать темпы экономического роста. Наиболее правильным и логичным выглядит вариант стимулирования темпов экономического роста, однако в данный момент правительство увеличивает налоговую нагрузку и расширяет налоговую базу, что может быть нецелесообразно с точки зрения увеличения налогового бремени как на простых граждан, так и на предприятия.

Следует отметить, что воздействие налогов на экономическую и финансовую безопасность неоднозначно. С одной стороны они выступают основным ресурсом обеспечения экономической и финансовой безопасности, а с другой стороны – фактор ряда рисков и угроз.

Находясь в условиях экономического кризиса, а также нестабильной политической ситуации в мире налоговая система может стать угрозой для населения, государства и органов власти, лишая их дееспособности и финансовых ресурсов.

Список литературы

- Указ Президента РФ от 13.05.2017 N 208 “О Стратегии экономической безопасности Российской Федерации на период до 2030 года” // Официальный интернет-портал правовой информации http://www.pravo.gov.ru – 15.05.2017.

- Нестеров, Г.Г. Налоговая безопасность в системе обеспечения экономической безопасности // Вестник экономической безопасности. – 2009. – № 7. – С. 10 – 15.

- Абдулменафова, З.Ш. Налоговая безопасность, как составляющая экономической безопасности страны // Актуальные вопросы современной экономики. – 2018. – № 1. – С. 251 – 255.

- Пономарев, А.И., Пономарев, М.А., Топоров, И.В. Налоговая безопасность как компонента экономической безопасности // Государственное и муниципальное управление. Ученые записки СКАГС. – 2015. – № 3. – С. 230-234.

- Сафохина, Е.А. Налоговая безопасность в системе экономической безопасности российской федерации // Мировая экономика: проблемы безопасности. – 2019. –№1. – С.15-20.

- Официальный сайт ФНС: Концепция системы планирования выездных налоговых проверок [Электронный ресурс]. – Режим доступа: https://www.nalog.ru/rn77/taxation/reference_work/conception_vnp/ – Загл. с экрана. Дата обращения: 15.03.2020.

- Официальный сайт ФНС: Налоговая аналитика [Электронный ресурс]. – Режим доступа: https://analytic.nalog.ru/portal/index.ru-RU.htm – Загл. с экрана. Дата обращения: 15.03.2020.

- Российская газета: В приложении “Мой налог” зарегистрировалось более 465 тысяч самозанятых [Электронный ресурс]. – Режим доступа: https://rg.ru/2020/02/20/v-prilozhenii-moj-nalog-zaregistrirovalos-bolee-465-tysiach-samozaniatyh.html- Загл. с экрана. Дата обращения: 15.03.2020.

- Российская газета: Силуанов назвал запредельной налоговую нагрузку на труд [Электронный ресурс]. – Режим доступа: https://rg.ru/2020/02/20/siluanov-nazval-zapredelnoj-nalogovuiu-nagruzku-na-trud.html- Загл. с экрана. Дата обращения: 15.03.2020.