УДК 519.86

DOI 10.24411/2413-046Х-2020-10256

ОБ ОПТИМИЗАЦИИ СТРУКТУРЫ ПОРТФЕЛЯ ЦЕННЫХ БУМАГ С ИСПОЛЬЗОВАНИЕМ ТЕОРИИ НЕЧЕТКИХ МНОЖЕСТВ

OPTIMIZATION OF THE INVESTMENT PORTFOLIO STRUCTURE USING FUZZY SETS THEORY

Севодин Михаил Алексеевич, кандидат физико-математических наук, доцент кафедры прикладной математики Пермского национального исследовательского политехнического университета, г. Пермь

Sevodin M.A., m.sevodin@mail.ru

Аннотация. В известных моделях оптимизации структуры портфеля ценных бумаг используется, как правило, единственное суточное измерение их стоимости. Колебания стоимости ценной бумаги в течение торгового дня при этом не учитываются. В работе предлагается модель составления оптимальной структуры фондового портфеля ценных бумаг и их опционов с учетом суточных колебаний стоимостей акций. Для описания доходностей этих инструментов используются треугольные нечеткие числа, построенные с учетом изменения цены за некоторый промежуток времени. В результате таких исследований построена модель фондового портфеля, содержащего как ценные бумаги, так и подлежащие опционы. Представлено определение доходности сборки «актив + put-опцион + call-опцион» и произведен переход к модели оптимизации. В работе также приводится пример использования модели и проведено сравнение с обычными методами, которое показало целесообразность использования построенной модели оптимизации структуры портфеля ценных бумаг.

Summary. Known models of investment portfolios use single security value in a trading day to calculate security yield. These models ignore the fact that security value varies from minimum to maximum during the trading day. This article proposes a model describing the optimal structure of the stock portfolio of securities and their options based on daily fluctuations in stock prices. The return of these tools is modeling based on triangular fuzzy numbers built considering price changes over a certain period of time. The resulting model of securities portfolio containing both securities and subject options. Determination of the “asset + put option + call option” build was given and the transition to the optimization model was created. The work also provides an example of using the model and comparison with conventional methods, which showed the feasibility of created model usage in the optimization of the securities portfolio structure.

Ключевые слова: портфель ценных бумаг, опционы, нечеткие числа, доходность, риск.

Keywords: investment portfolio, option, fuzzy numbers, yield, risk.

1. Введение. Задача оптимизации портфеля ценных бумаг (ЦБ) состоит в том, чтобы выбрать из множества возможных по структуре портфелей такой, который принесет инвестору наилучший результат за определенный период времени. Двумя основными параметрами, по которым инвестор принимает окончательное решение об инвестировании капитала, являются риск и доходность. Сравнивая и оценивая эти показатели, потенциальный инвестор приходит к выводу, что объект является привлекательным [1]. Инвесторы для определения доходности и риска портфеля ЦБ бумаг используют классические подходы, основанные на теории вероятности [2]. В то же время применяемая в них реальная статистика бумаг по существу является квазистатистикой [3], поскольку процессы, протекающие на фондовом рынке, являются неустойчивыми и неоднородными. В связи с этим вполне закономерен вывод, что характер связи между ЦБ различных типов не описывается статистически, а только с определенной долей приближения. Таким образом имеется необходимость в исследованиях, базирующихся на отличных методах от теории вероятности.

Заметим, что классические модели оптимизации портфеля ЦБ базируются на одномоментном снятии значениий стоимостей ЦБ (как правило один раз в течение торгового дня). Проблема здесь заключается в том, что стоимости ЦБ меняются в течении всего рассматриваемого периода времени. Эти колебания происходят в определенном интервале с концами в минимальном и максимальном значениях стоимостей. Одним из способов решения названной проблемы является использование треугольных нечетких чисел [3]. Исследования подобного типа были начаты в работе [3]. Нечеткое описание стоимостей проводилось там с помощью экспертов. Неопределенность эксперта в оценке моделировалась функцией членства, носителем которой является допустимый набор. Предполагалось, что лицо, принимающее решение, может количественно интерпретировать характеристики, первоначально сформулированные качественно, в терминах естественного языка; нечеткие числа (разновидность нечетких множеств) идеально подошли для планирования факторов во времени, когда их будущая оценка трудна (размыта, не имеет достаточной вероятностной основы). Таким образом, сценарии для тех или иных отдельных факторов удалось свести в один сводный сценарий в форме треугольного числа. Из работ, продолжающих исследования в указанном направлении, выделим статью [4]. В ней из стоимостей ЦБ было предложено различать три точки: минимально возможное, наиболее ожидаемое и максимально возможное значения фактора. Это позволило описывать стоимости с помощью треугольных нечетких чисел, что сделало реальным использование классических методов оптимизации структуры портфеля ЦБ. В частности, в [4] использовался известный метод EGP [5].

В данной статье эти исследования продолжены. В условия задачи добавлены опционы ЦБ. Представлено определение доходности сборки «актив + put-опцион + call-опцион» и произведен переход к модели оптимизации. В работе также приводится пример использования модели и проведено сравнение с обычными методами, которое показало целесообразность использования построенной модели оптимизации структуры портфеля ценных бумаг.

2. Нечеткая модель построения оптимального портфеля, содержащего только активы. В этом разделе кратко приведем некоторые обозначения из работы [4], а затем опишем и саму модель. Пусть для отрезка времени

определены три параметра i-й бумаги: стоимость в момент открытия торгов

а также максимальная

и минимальная

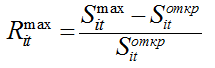

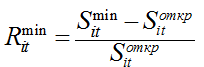

стоимость, i=1,…,N, t=1,…,T, здесь N – число рассматриваемых видов ценных бумаг, T – число наблюдений. Тогда максимальную и минимальную доходности ЦБ i за выбранный период можно определить следующим образом:

Максимальная доходность – отношение максимально возможной прибыли за выбранный период, полученной инвестором за время владения ценной бумагой, к затратам на её приобретение:

Минимальная доходность – отношение минимально возможной прибыли за выбранный период, полученной инвестором за время владения ценной бумагой, к затратам на её приобретение:

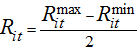

Исходя из этого, можно представить доходность ценной бумаги в момент времени t в виде треугольного нечеткого числа:

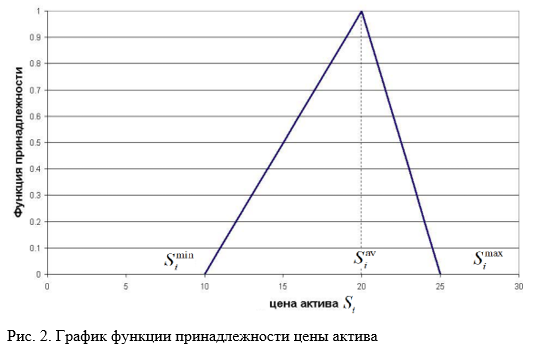

Функция принадлежности такого числа имеет треугольный вид (рис.1).

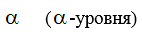

В нечеткой арифметике операции над нечеткими числами вводятся через операции над функциями принадлежности. При этом используется понятие уровня принадлежности

как ординаты функции принадлежности нечеткого числа. Тогда пересечение графика функции принадлежности с

дает пару значений, которые принято называть границами интервала достоверности. Основные операции с нечеткими числами сводятся к операциям с действительными числами – четкими значениями (степень принадлежности которых равна единице) и границами интервалов. Подробно с операциями над нечеткими числами можно ознакомиться в [6].

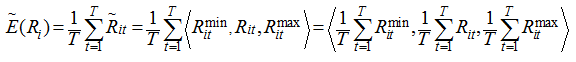

Если мы имеем дело с историей котировок ЦБ за некоторый временной промежуток, то, представляя ее доходность в виде (1) в каждый момент времени, получим нечетко-случайную величину доходности ЦБ. Для нечетко-случайных величин, как и для обычных случайных величин, определены понятия математического ожидания и дисперсии [7]. Так, ожидаемая доходность акции i, учитывая правило сложения треугольных нечетких чисел, рассчитывается следующим образом:

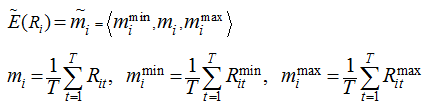

Введем обозначения:

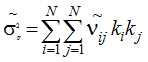

Тогда элемент матрицы ковариации

доходностей акций также является нечетким числом и имеет вид:

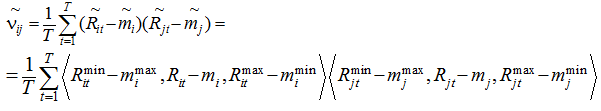

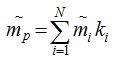

Будущая доходность портфеля

представляется нечеткой функцией, поскольку нечеткими являются значения доходностей ЦБ, входящих в него:

Риск портфеля

также является нечеткой функцией вида

Для нахождения оптимальной структуры портфеля будем максимизировать функцию

при условии

где ki – доля портфеля, инвестированная в ЦБ типа i.

Функция

является нечеткой функцией четкого аргумента, поскольку инвестор желает совершенно точно знать, в каком количестве ему следует приобретать ЦБ каждого вида, чтобы составить свой фондовый портфель. Заметим, что дифференцирование треугольной нечеткой функции проводится по правилам вещественного дифференцирования [6].

Нечеткая функция задана в виде

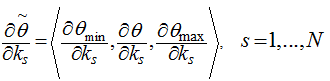

В таком случае дифференцирование по аргументам kS будем производить следующим образом:

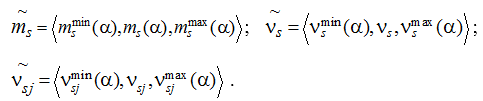

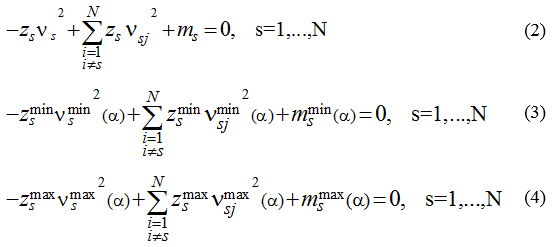

С помощью дифференцирования и преобразований, аналогичных проведенным в [5], получим системы n линейных неоднородных уравнений с нечеткими коэффициентами для среднего, левого граничного и правого значения функции

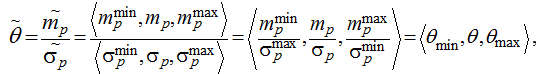

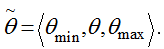

Также воспользуемся понятием

нечеткого числа, т.е. представим

С учетом такого представления системы принимают вид:

Каждая система позволяет найти доли активов в итоговом портфеле. Причем система (2) использует для расчета среднеожидаемые значения доходностей и ковариаций, поэтому в результате будут получены доли активов именно для этого случая. Соответственно, решая системы (3) и (4), можно получить доли для «крайних» случаев, при которых доходности и ковариации принимают минимальные либо максимальные значения.

Для каждого конкретного

эти три системы содержат только четкие числа и могут быть решены относительно ZS, ZSmin и Zsmax. Затем для каждой системы могут быть найдены доли kS, kSmin, kSmax ценных бумаг, из которых составляется портфель:

Нижняя граница

то есть его минимальное рассматриваемое значение, задается экспертом самостоятельно. Чем более агрессивно настроен инвестор, тем более низкий

он будет склонен выбрать.

3. Применение теории нечетких множеств к оптимизации фондового портфеля с опционами. В предыдущем разделе была представлена модель фондового портфеля, состоящего только из одного вида активов – ценных бумаг. Однако, кроме ценных бумаг фондовый рынок может предложить инвестору большое количество разнообразных инструментов торговли. Одним из таких инструментов являются опционы. Опционы могут использоваться как для снижения риска, так и для увеличения доходности портфеля. Далее будет дано определение опционов, а также описана модель фондового портфеля, содержащего как ценные бумаги, так и подлежащие опционы.

Опцион является одним из производных финансовых инструментов [2]. Существуют опционы на продажу (put) и на покупку (call). Инвесторы, занимающиеся торговлей на высокорискованных фондовых рынках, часто прибегают к использованию put-опционов для хеджирования активов, из которых составляется фондовый портфель. Введение таких опционов в портфель одновременно снижает доходности и риски компонент портфеля и портфеля в целом, делая его более консервативным.

С внедрением call-опциона на этот актив инвестор форсирует актив и портфель в целом, так как такой опцион позволяет получить прибыль на росте стоимости соответствующего актива дважды: и от владения активом и опционом на этот актив. При этом стандартный риск сборки «актив + call-опцион» возрастает. Однако если целью инвестора является возможный дополнительный доход (даже ценой роста риска), то форсирование предоставляет инвестору такую возможность.

Важным критерием для инвестора является величина страйка опциона. Для put-опционов эта величина обязательно должна быть ниже курсовой стоимости актива, иначе приобретение такого опциона не имеет смысла. Это связано с тем, что исполнить актив (то есть продать его, в случае put-опциона) с выгодой для себя инвестор может только в том случае, если рыночная цена актива упадет ниже цены исполнения опциона. В обратном случае, если цена актива поднимется выше страйк-цены, то инвестор-владелец опциона не станет продавать актив по праву, предоставленному опционом, так как ему не выгодно продавать актив по цене ниже той, что представлена на рынке.

Наоборот ситуация складывается для call-опционов. На момент покупки такого опциона инвестор рассчитывает на то, что рыночная цена соответствующего актива будет расти. Затем, в некоторый момент, когда цена актива превысит цену исполнения опциона на величину, которая устроит инвестора (а прибыль инвестора напрямую зависит от этой величины), он воспользуется своим правом на покупку актива. При этом доход инвестора-владельца опциона может быть значительно большим и ограничен только тем, насколько цена актива вырастет по отношению к страйк-цене call-опциона.

Чем сильнее цена исполнения отличается от стоимости базисного актива в момент заключения контракта, тем дешевле обычно стоит этот контракт для покупателя. Этот эффект объясняется тем, что чем больше разница между текущей рыночной ценой актива и страйком опциона, тем выше риск того, что цена актива не достигнет цены исполнения в оговоренный контрактом промежуток времени (или к определенному моменту времени).

Продолжим описание структуры портфеля ценных бумаг из пункта 2, добавив для каждой ценной бумаги соответствующие put- и call-опционы. Проанализируем, как изменится цена и доходность каждого актива, и, соответственно, портфеля в целом.

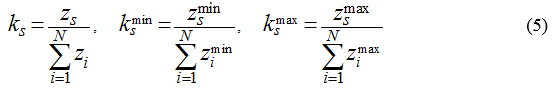

Ранее в пункте 1 цена актива i в момент времени t была определена следующим образом:

Также было определено число Siоткр, соответствующее цене актива в момент открытия торгов. На графике (рис. 2) изображена цена актива, которая имеет вид треугольного нечеткого числа.

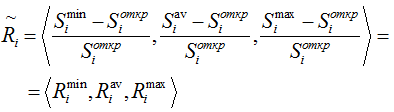

Соответственно, доходность актива i в момент времени t была определена как:

Затем предполагается, что инвестор намерен приобрести вместе с активом еще два типа опционов на этот актив – put- и call-опционы. Другими словами, если рассматривается лот из 100 долей, составляющих рассматриваемый актив, то инвестор покупает в дополнение к этому еще лоты call-опционов и лоты put-опционов, каждый объемом в 100 штук.

Введем обозначение: цена купленных опционных лотов равна zic и zip, а страйки (цены исполнения опционов на соответствующий актив, оговоренный в опционе), составляют yic и yip соответственно для call- и put-опционов. Как было сказано выше, обязательно требуется следующее условие: yic <Simax и yic >Simin – иначе инвестору будет невыгодна покупка данных опционов. Еще одним закономерным требованием является следующее: yic >Siav>yip (это требование так же предполагает, что участник рынка не намерен действовать себе в убыток). Здесь и далее будет использоваться определение получившегося объекта покупки как сборки «актив + call-опцион + put-опцион» или «актив + 2 опциона».

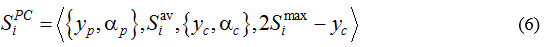

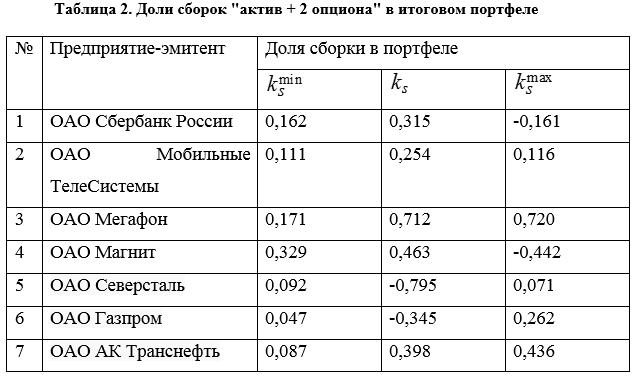

Тогда цена сборки «актив + 2 опциона» будет представляться выражением вида:

Это так называемое нечеткое число обобщенного кусочно-линейного вида [3]. Его график представлен ниже (рис. 3).

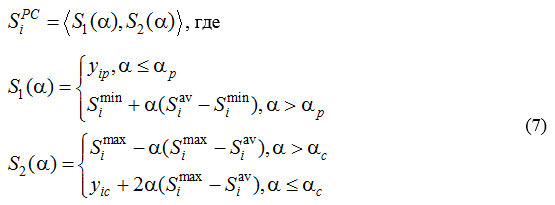

Иначе выражение (6) можно записать следующим образом с использованием понятия

нечеткого числа:

Другими словами, при введении опционов, цена актива перестала быть треугольным нечетким числом, теперь она является числом кусочно-линейного вида. Put-опцион позволяет увеличить минимум ожидаемой цены, и этот минимум становится ограничен величиной страйка put-опциона. То есть, левая граница нечеткого числа при

принимает вид Si = yip. При неблагоприятном исходе, если цена актива в будущем окажется ниже той, что ожидал инвестор, он понесет значительно меньшие потери, поскольку риск был захеджирован. Если же рассматривать количественную рискованность актива с точки зрения отклонения от среднеожидаемого значения, put-опцион позволяет значительно снизить этот риск.

Использование одних лишь put-опционов делает портфель консервативным, так как, хоть и позволяет снизить риск, но также снижает доходность портфеля, так как к затратам на приобретение активов прибавляются затраты на покупку соответствующих опционов.

С другой стороны, за счет call-опциона форсируется максимальная цена и в точке yic происходит излом. Использование этого опциона позволяет увеличить максимум цены актива. Однако, увеличение разброса цены, пусть даже и в сторону увеличения максимума, влечет за собой увеличение стандартного риска актива. Однако, если инвестор ведет агрессивную политику, он будет готов принять такой риск. К тому же, в данном случае мы не ограничиваемся введением только call-опционов. Сгладить эффект увеличившегося риска нам позволяет хеджирование за счет put-опциона.

Таким образом, использование двух видов опционов положительно сказывается на характеристиках актива: опционы предоставляют преимущества, одновременно уменьшая недостатки друг друга.

Заметим, что, несмотря на смещение границ цены актива, среднее значение Siav остается неизменным. То есть, по сути, изменяются в сторону увеличения крайняя левая и крайняя правая граница нечеткого числа, что является неоспоримым преимуществом по сравнению с покупкой обычного актива без соответствующих опционов.

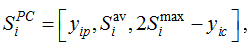

Очевидно, что доходность актива также изменится. Во-первых, из-за изменения вида цены актива, которая теперь представлена кусочно-линейным нечетким числом. Во-вторых, из-за того, что изначально при покупке актива необходимо дополнительно потратить сумму в размере zic+zip для приобретения подлежащих опционов. В общем виде доходность ЦБ также будет являться нечетким числом кусочно-линейного вида, что доказывается в [3]. Однако наряду с этим для оптимизации портфеля в целом удобно представлять цену и доходность сборки «актив + 2 опциона» в виде нечетких чисел интервального вида. Так, если цена сборки является интервалом

то ее доходность, учитывая (7), можно представить в виде:

Такое представление удобнее для понимания и для решения задач оптимизации. При этом, выше отмечалось, что основным фактом, который заслуживает внимания инвестора при рассмотрении сборки из активов и опционов, является как раз величины левой и правой границы нечеткого представления цены сборки. Это объясняется тем, что именно они меняются по сравнению с обычным активом, а среднее значение остается неизменным. В связи с этим переход к интервальному представлению является естественным.

К тому же, такой переход позволяет свести задачу оптимизации портфеля с опционами к задаче, которая была рассмотрена в пункте 2. Формула доходности сборки (8) соответствует виду доходности актива (1). Следовательно, решение задачи оптимизации следует искать аналогичным пункту 2 образом.

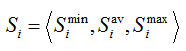

4. Пример. Для демонстрации того, что введение в фондовый портфель опционов, соответствующих активам, действительно позволяет улучшить характеристики портфеля, рассмотрим расчетный пример. В качестве входных данных используем данные из работы [8].

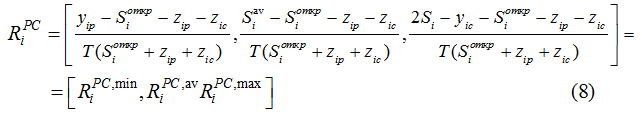

Будем решать задачу оптимизации ПЦБ, содержащего 7 видов ценных бумаг (см. таблицу 1), а также опционы для каждого вида ЦБ. Для расчета доходностей соответствующих сборок «актив + 2 опциона» были использованы числовые параметры (стоимость покупки и страйк) для put- и call-опционов каждого актива. 3.

Алгоритм расчета доходностей следующий: для каждого периода времени рассчитывается доходность сборки по формуле (8). Затем на основе получившихся значений применяется формула (1) для нахождения доходности каждой сборки за весь рассматриваемый период.

Результирующие доходности сборок за весь период приведены ниже (табл.1).

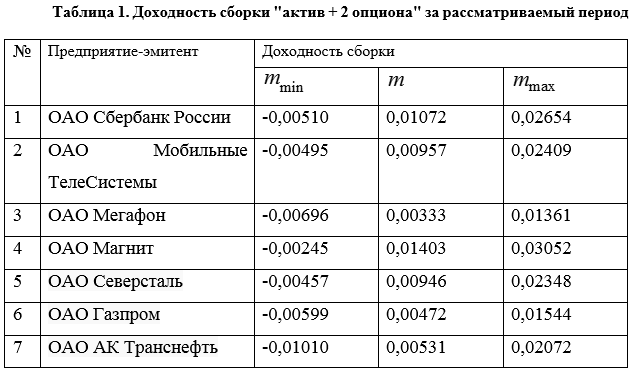

Затем, следуя ранее описанному в пункте 2 алгоритму, следует найти матрицу ковариации между элементами портфеля, подставляя в формулы значения доходностей из таблицы1. Матрица ковариации будет являться нечеткой, т.к. каждый ее элемент является нечетким числом. Теперь, зная доходности каждой сборки и ковариации между ними, следует перейти к решению систем (2)-(4). Эти системы позволят определить доли каждой сборки в структуре итогового портфеля. Для каждой системы были получены доли kS, kSmin, kSmax, S=1,…,7 (табл. 2).

Так как при составлении модели не накладывалось условие положительности долей элементов портфеля, для некоторых сборок были получены отрицательные значения. Это значит, что для получения желаемого результата доходности портфеля, соответствующий актив необходимо не покупать, а продавать.

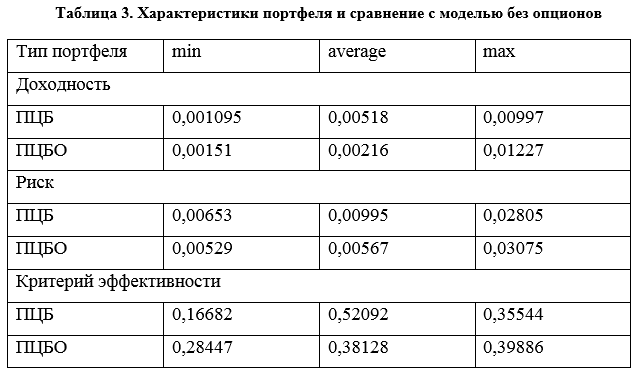

Затем, зная долю сборки в портфеле, можно получить итоговую доходность портфеля и его риск, а также восстановить значение критерия эффективности. Результаты этих расчетов представлены в таблице 3 (обозн. ПЦБО). Также для сравнения полученных результатов с результатами оптимизации фондового портфеля, состоящего только из ценных бумаг, в таблице приводятся и его характеристики (обозн. ПЦБ).

5. Выводы. Анализ полученных результатов показывает, что среднеожидаемая доходность портфеля, составленного из сборок ценных бумаг и соответствующих put- и call-опционов, снизилась по сравнению с портфелем из одних только ЦБ. Этот результат был предсказан и связан с тем, что, несмотря на то, что среднеожидаемая цена сборки «актив + 2 опицона» осталась неизменной, в формуле доходности появились значения стоимостей покупки опционов, что и привело к ее снижению (то есть, инвестор должен при покупке актива потратить средства не только на покупку самого актива, но и на соответствующие опционы, что снижает доходность сборки в целом).

Однако, видно, что снизился и среднеожидаемый риск, что спровоцировано введением put-опционов. При этом, хотя и произошло снижение риска, среднее значение критерия эффективности все же остается ниже, чем для портфеля без опционов.

Второй вывод, который можно сделать из таблицы 3, касается минимальных ожидаемых значений доходности и риска портфелей. Видно, что ожидаемая доходность портфеля с опционами возросла, снова благодаря put-опционам. При этом снизился и риск. Это объясняется тем, что put-опционы уменьшают «разброс» относительно среднеожидаемого значения. Таким образом, наглядно продемонстрировано, что за счет введения опционов удается значительно увеличить минимальную ожидаемую доходность портфеля в целом, а не только каждого отдельно взятого актива. Наряду с этим уменьшается риск портфеля, что приводит к увеличению значения критерия эффективности.

И, наконец, в отношении максимальной ожидаемой доходности портфеля можно заметить, что, как и было предсказано моделью, она увеличивается с введением в портфель опционов, в частности, call-опционов. Выше было показано, как максимальная цена актива возрастает за счет call-опционов, что приводит к росту максимальной итоговой доходности портфеля. При этом увеличивается риск портфеля, что очевидно следует из увеличения величины отклонения максимального значения доходности от среднего. Несмотря на увеличение риска, критерий эффективности остается больше, чем у портфеля без опционов.

Подводя окончательный итог анализа полученных результатов таблицы 3, можно выделить следующее: числовые показатели фондового портфеля, составленного с использованием опционов на соответствующие активы, являются лучшими по сравнению с портфелем, составленным без введения опционов. Несмотря на видимое снижение критерия эффективности для портфеля со среднеожидаемыми характеристиками, этот же критерий значительно вырос относительно минимального и максимального уровней доходности и риска. Это делает модель портфеля с опционами более привлекательной для инвестора, так как гарантированно увеличивает минимальный и максимальный уровень дохода, который может рассчитывать получить инвестор.

Таким образом, путем введения в модель портфеля опционов для каждого актива была получена более привлекательная для инвестиций структура с точки зрения выбранного критерия эффективности – отношения доходности к риску. Несмотря на усложнение формул для вычисления доходностей сборок «актив + put-опцион + call-опцион», модель доходности сборки была сведена к виду, рассмотренному в пункте 2, что позволило использовать аналогичный алгоритм оптимизации портфеля. На конкретном примере был проведен расчет оптимальной структуры портфеля с опционами. Это позволило также провести сравнение полученных результатов. Сравнение показало, что характеристики (доходность и риск) портфеля с опционами улучшились по сравнению с фондовым портфелем, составленным только из ценных бумаг. Таким образом на конкретном примере была доказана большая эффективность портфеля, составленного из активов и соответствующих опционов.

Литература

- Альсевич, В.В. Введение в математическую экономику: конструктивная теория: учебное пособие // М.. Изд-во «КД Либроком». 2009.

- Малюгин В.И. Рынок ценных бумаг: Количественные методы анализа.Учебное пособие//М.. Дело. 2003.

- Недосекин А.О. Нечетко-множественный анализ риска фондовых инвестиций// Санкт-Петербург. 2002.

- Севодин М.А., Козловская Я.И. Об использовании теории нечетких множеств при построении оптимальной структуры портфеля ценных бумаг// Современные проблемы науки и образования.2014.№6(56).8с. Режим доступа : http://www.science-education.ru/120-r16913

- EltonE.J., GruberM.J. Modern Portfolio Theory and Investment Analysis. N.Y.: John Wiley and Sons, 1987.

- Ибрагимов В.А. Элементы нечеткой математики//Баку.Изд-во министерства образования Азербайджанской республики. 2010.

- Шведов А.С. О нечетко-случайных величинах// М.. Издательский дом Высшей школы экономики. 2013.

- Investing.com – [Электронный ресурс] – URL: http://ru.investing.com/indices/rtsi-components (дата обращения 01.06.2019).

References

- Alsevich V.V. (2009). Vvedenie v matematicheskuju jekonomiku: Konstruktivnaya teoriya. Uchebnoe posoibie [Introduction to mathematical economics: A constructive theory: text book]. M. Izd. BD LIBROKOM .

- Malugin V.I. (2003). Rynok tsennykh bumag. Kolichestvennye metody analiza. Uchebnoe posoibie [Securities market. Quantitative methods of analysis text book]. M. DELO. 320 p.

- Nedosekin A.O. (2002) Nechetko-mnozhestvennyi analiz riskov fondovykh investitsiy. [Fuzzy–multiple risks analysis of fund investment]. Saint-Petersburg.

- Sevodin M.A., Kozlovskaya Ya.I. (2014). Ob ispol’zovanii teorii nechetkikh mnozhestv pri postroenii optimal’noy struktury portfelya tsennykh bumag [Use of the fuzzy sets theory for constructing the optimal structure of investment portfolio]. Modern problems of science and education (electronic journal), No. 6(56). 8 p. Available at: http://www.science-education.ru/120-r16913

- EltonE.J., GruberM.J. (1987). Modern Portfolio Theory and Investment Analysis. N.Y.: John Wiley and Sons.

- Shvedov A.S. (2013). O nechetko-sluchainykh velichinakh [On fuzzy random variables]. M. Publishing house of the Higher School of Economics

- Investing.com –URL: http://ru.investing.com/indices/rtsi-components (assessed 01.06.2019).