DOI 10.24412/2413-046Х-2021-10159

МЕТОДИКА ЭКОНОМИЧЕСКОЙ ОЦЕНКИ СТАРТАПОВ

METHODOLOGY OF ECONOMIC EVALUATION OF STARTUPS

Кузьмин Илья Александрович, преподаватель, Школа бизнеса «Королевские беседы», город Казань

Kuzmin Ilya A., teacher, Business School «Royal Conversations», Kazan

Аннотация. На сегодняшний день термин «стартап» становится все популярнее в сфере бизнеса. На начальном этапе развития стартап-проектов одной из первостепенных задач в условиях рыночных отношений является использование эффективных методов оценивания с целью своевременной диагностики финансового состояния бизнеса. Автором рассматриваются экономические методы оценки стартапов, включая затратный (восстановительный), метод Беркуса, метод нормы прибыли (метод венчурного капитала). Осуществляется сравнительный анализ подходов к оцениванию стартап-проектов отечественными венчурными инвесторами. Обоснован вывод об отсутствии единой методологии к оценке стартапов как со стороны инвесторов, так и с позиции научных исследователей. Предложены параметры оценивания экономической эффективности стартапов (объем целевого рынка, доступный объем обслуживаемого рынка, достижимый объем обслуживаемого рынка), отражающие, с одной стороны, потребность рынка в создании стартап-проекта, а с другой – анализ эффективности прогнозируемых экономических показателей будущего бизнеса (денежные потоки проекта, выручка, затраты, объем продаж, чистая прибыль, инвестии и др. Рекомендуемая методика экономической оценки позволит определить внешние возможности стартапа посредством определения насыщенности рынка с целью выявления существующих рисков при создании стартапа и потребностей целевой аудитории.

Summary. Today, the term “startup” is becoming more and more popular in the field of business. At the initial stage of the development of start-up projects, one of the primary tasks in the conditions of market relations is the use of effective assessment methods in order to timely diagnose the financial condition of the business. The author considers the economic methods of evaluating startups, including the cost (recovery) method, the Berkus method, the rate of return method (the venture capital method). A comparative analysis of approaches to the evaluation of startup projects by domestic venture investors is carried out. The conclusion about the lack of a unified methodology for evaluating startups both from the investors ‘ side and from the position of scientific researchers is substantiated. The parameters of evaluating the economic efficiency of startups (the volume of the target market, the available volume of the serviced market, the achievable volume of the serviced market) are proposed, reflecting, on the one hand, the market’s need to create a startup project, and on the other – the analysis of the effectiveness of the projected economic indicators of the future business (project cash flows, revenue, costs, sales, net profit, investments, etc. The recommended method of economic assessment will allow you to determine the external capabilities of a startup by determining the saturation of the market in order to identify the existing risks when creating a startup and the needs of the target audience.

Ключевые слова: стартап, бизнес, методика оценки, инвестор, инвестиционный проект.

Keywords: startup, business, valuation methodology, investor, investment project.

В России понятие стартапа возникло еще во второй половине 70-х годов, но особой востребованности данный вид бизнеса получил только в последние несколько лет. Все больше инверторов стремится вложить денежные средства в перспективные проекты, находящиеся на начальном пути развития с потенциальной перспективой на быструю окупаемость. Осуществляя вклад в недавно созданные компании, венчурные инвестиции зачастую являются единственным вариантом продвижения стартап-бизнеса, поскольку на данном этапе стоимость стартапов не является высокой, что является выгодным для инвестора, например, с целью приобретения доли в бизнесе.

Результативность стартапа заключается в соотношении выгод и расходов жизненного цикла проекта с ориентирами и заинтересованностью участников, вовлеченных в стартап. Для оценки результативности стартапа могут применяться различные методы, наиболее эффективными из которых считаются динамические. В отдельных случаях некоторые статические методы (например, простой период окупаемости) могут предоставить аналитикам дополнительную информацию.

В научной литературе методика оценивания стартапов находится в кругу дискуссионных вопросов, в связи с чем представляет несомненную актуальность. Так, например, в исследовании Н.А. Бейзерова в качестве критерия оценивания предлагаются такие параметры, как текущая стоимость стартапа, ожидаемая рыночная цена и капитализация проекта [2].

Исследователи в области финансов Д.В. Григорьевич, А.В. Кожанова отмечают, что на сегодняшний день отсутствие эффективного механизма оценки стартапов связано, скорее всего, с неизученностью рынка финансового посредничества. Исходя из существования данной проблемы, исследователи предлагают механизм, основанный на использовании традиционных методов (аналитический баланс, отчет о финансовых результатах; финансовый, операционный / маржинальный анализ), который, по их мнению, на текущем этапе развития инновационной экономики позволит снизить риски потерь инвестиционных вложений и решить ряд возникающих в процессе развития стартап-экономики проблем [3].

В свою очередь, Г.Р. Мухаметшина, Р.С. Казанцева предлагают количественную оценку эффективности современных стартапов с использованием инструментария скорингового оценивания. Отличительными особенностями предлагаемой авторами методики являются: учет в единой системе координат не только конъюнктурной, но и возможной долгосрочной эффективности стартапа; разностороннее исследование параметров стартапа (инновационность, интегративность, качество кадрового, финансового обеспечения и т. п.); оценка степени сбалансированности отдельных параметров стартапа посредством расчета среднего квадратического отклонения баллов [7].

Кроме того, В.А. Сплендер, А.В. Орлов, рассматривая комплексную оценку уровня инвестиционной привлекательности стартапа, предлагают ряд критериев для отбора наиболее перспективных стартап-проектов: оригинальность, новизна, проработанность, потенциальная эффективность, ресурсное обеспечение, коммерциализируемость на основе определения весовых коэффициентов [11].

Поскольку деятельность, связанная с оценкой стартапов, находится большей частью в эвристической плоскости, подчеркнута значимость сбора и анализа статистической информации в сфере венчурного финансирования на ранних стадиях развития бизнеса в трудах Н.Н. Куницыной, Т.В. Халявской. В основу оценочного подхода авторами были положены такие методы, как скоринговый, венчурного капитала, Дэйва Беркуса, суммирования факторов риска. По мнению исследователей, данные методы могут быть рекомендованы для поиска предварительных результатов оценивания стартапов, позволяющими усреднить его стоимость [6].

На наш взгляд, методика скоринговой оценки эффективности стартапов применима не для всех отраслей экономики, оттого представленная методология не может являться унифицированной. Вместе с тем методика оценки стоимости стартапов выступает лишь одним из компонентов в разрезе экономической эффективности стартап-проектов.

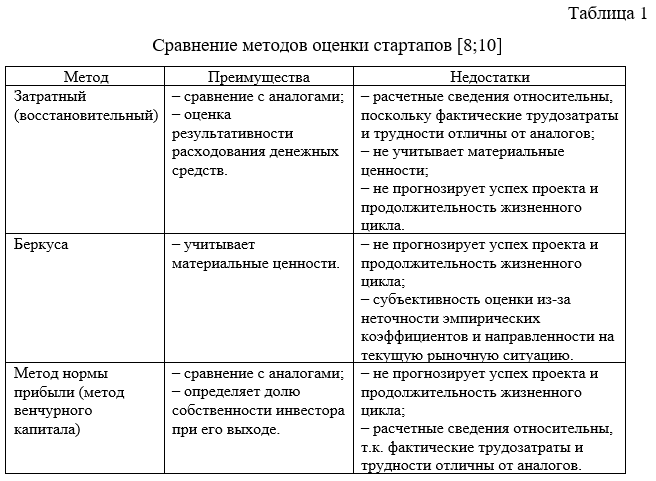

Таким образом, среди наиболее известных методов оценки стартапов выделим такие, как затратный (восстановительный), метод Беркуса, метод нормы прибыли (метод венчурного капитала) (табл. 1).

Рассмотрим ряд основных методов оценки стартапов:

- Затратный или восстановительный метод – оценивает действительные финансовые расходы в рамках проекта-аналога по текущей рыночной стоимости работников проекта, расходам на лицензии, патенты и пр., активам и основным фондам проекта, затратам на приобретение доли инвесторов прошлых этапов финансирования, расходам на услуги третьих лиц относительно стартап-проекта, а также текущих затрат на рекламу, продвижение, привлечение клиентов. В данном случае инвестору удобно осуществлять торг с создателями стартапа благодаря заниженной оценке [9].

- Метод Беркуса был впервые представлен в книге «Winning Angels by Harvard’s Amis and Stevenson» и базируется на учете возможностей стартапа посредством ряда эмпирических коэффициентов к восстановительному методу. Они пересматривались автором, вводились в процентный вид, менялись на абсолютные значения и возвращались снова к процентным. Такая оценка интересна, но её проблема состоит в том, что коэффициенты, их влияние и итоговая стоимость проекта не формализованы, коэффициенты определяются экспертным путем, и как любая оценка, несет в себе отражение субъективных представлений оценщика о том, какие из коэффициентов наиболее значимы.

- Метод нормы прибыли (метод венчурного капитала. Базируется на вычислении послеинвестиционной стоимости (после осуществления инвестиций), а затем из этой стоимости вычитаются предполагаемые инвестиции. Таким образом, определяется доинвестиционная стоимость.

Целью указанных методов является определение стоимости предприятия на определенный момент времени или в перспективе [5]. Важно отметить, что с их помощью невозможно установить вероятность жизнеспособности проекта, достижение показателей оценки, а также вероятность того, что проект сможет функционировать в будущем.

Однако представленные методы оценки стартапов имеют некоторые недостатки, в числе которых были выделены следующие:

- сопоставление с проектом-аналогом не позволяет выявить достоверность сведений из-за случайности и рисков;

- невозможность спрогнозировать успех стартапа и его функционирование в будущем ввиду того, что еще не сложилась история финансовой деятельности, которая отражается в денежных потоках и оттоках, операционном функционировании. Данные показатели показывают эффективность вложения в инвестиционный проект (стартап). Рассмотрим им подробнее.

- Чистый дисконтированный доход (англ. Net Present Value, NPV) – представляет собой разность между дисконтированными выгодами и дисконтированными затратами стартапа. Данный метод можно считать главным или основополагающим при принятии инвестиционного решения. Если NPV проекта меньше нуля, то проект нельзя считать эффективным, поскольку существуют более выгодные альтернативные варианты вложения имеющихся ресурсов. Если NPV проекта равен нулю, то он обеспечит инвестору лишь нормальный уровень доходности, который можно получить и в других проектах.

Если чистый дисконтированный доход выше нуля, то инвестиционный проект эффективный и может быть рекомендован к осуществлению. Положительные стороны применения рассматриваемого показателя: значимость временной ценности денежных потоков, простота вычисления, аддитивность. Среди недостатков отметим сложность оценивания результативности стартапов с различными объемами капиталовложений, бессмысленность оценивания краткосрочных стартапов.

- Индекс доходности (прибыльности) (англ. Profitability Index, PI) представляет собой отношение общей суммы дисконтированного сальдо денежного потока от операционной и финансовой деятельности к суммарным приведенным инвестиционным затратам. Если данный показатель больше единицы, то это свидетельствует об эффективности анализируемого инвестиционного проекта. Преимущества данного критерия оценки результативности: значимость временной ценности денежных потоков, доступное трактование итогов, оценивание инвестиций при лимитированном бюджете. Недостатками показателя является: отсутствие аддитивности; не является абсолютным показателем.

- Внутренняя норма доходности (англ. Internal Rate of Return, IRR). Показатель считается наиболее сложным с точки зрения механизма его расчета. IRR отражает максимально возможный относительный уровень расходов относительно стартапа. Преимущества показателя: значимость временной ценности денежных потоков, удобство интерпретации, отражение степени проектного риска. Среди минусов отметим некорректность распределения несовместимых проектов исходя из этого фактора, отсутствие аддитивности, трудность оценивания несопоставимых проектов с различными объемами капиталовложений.

- Дисконтированный срок окупаемости (англ. Discounted Payback Period, DPP) – это минимальный период времени, в течение которого накопленный чистый дисконтированный доход становится (и остается в дальнейшем) положительным. Преимущества показателя: учет временной ценности денежных средств, простота интерпретации, отражение уровня проектного риска [4].

Недостатками показателя являются: возможность недооценки инвестиционной привлекательности проекта, а также отсутствие аддитивности. Таким образом, динамические методы учитывают стоимость денежных средств во времени и основываются на прогнозировании денежных потоков проекта.

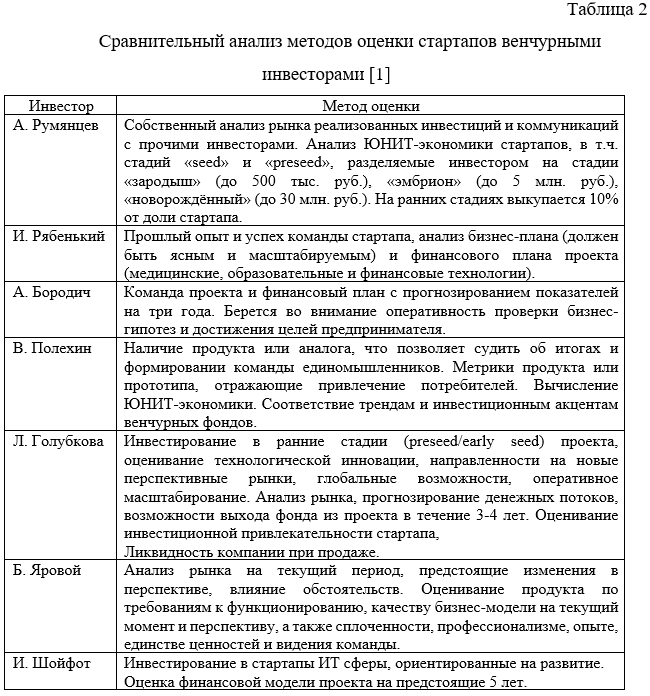

Далее был осуществлен сравнительный анализ методов оценки стартапов масштабными отечественными венчурными инвесторами (табл. 2).

Таким образом, можно сделать вывод об отсутствии единой методологии к оценке стартапа как со стороны инвесторов, так и со стороны научных деятелей. Так, например, инвесторы выбирают методы, исходя из личных наблюдений. Ключевым методом оценки является изучение бизнес-плана и финансового план, спрогнозированных на 3-5 лет.

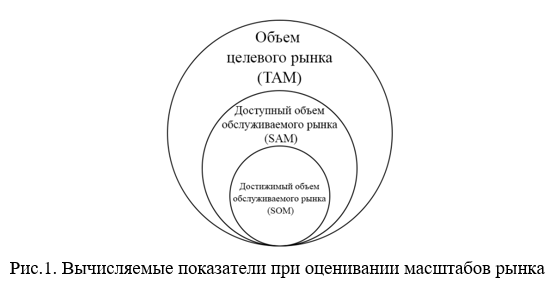

С точки зрения нашей позиции, для оценивания эффективности стартапа были рекомендованы к применению ряд показателей, отражающих, с одной стороны, потребность рынка в создании стартап-проекта, а с другой – анализ эффективности прогнозируемых экономических показателей будущего бизнеса (рис.1):

– TAM (Total Addressable Market) объем целевого рынка – потребители, которые имеют необходимость в приобретении, но не всегда готовы платить. Проводится анализ обзоров рынка, экспертных оценок, сведений Федеральной службы госстатистики, источников аналитических агентств «Gartner» и «Frost & Sullivan», спроса в интернете посредством сервисов «Google AdWords» и «Яндекс.Wordstat».

- SAM (Served/Serviceable Available Market) доступный объем обслуживаемого рынка – потребители, использующие продукт или товар конкурентов (доля рынка TAM). Выявляется посредством исследования открытых отчетностей конкурентов.

- SOM (Serviceable & Obtainable Market) достижимый объем обслуживаемого рынка – потребители, желаемые к привлечению согласно планам и возможностям (включен в рынок SAM). Устанавливается исходя из маркетингового исследования, базируемого на продолжительности и прогнозах стартапа.

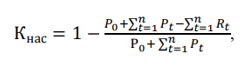

Изучение внешних возможностей стартапа включает в себя вычисление коэффициента насыщенности рынка по формуле:

где P0 – потенциальная необходимость в товаре при выходе на рынок;

Pt – изменения потенциальной необходимости в определеный момент времени;

Rt – объем сбыта на момент времени.

Коэффициент насыщенности рынка меняется от 0 до 1. Если k < 0,1, то рынок свободен для стартапов, в связи с чем возможен оперативный подъем. Если 0,1 < k < 0,2, то рынок конкурентен, а значит присутствуют риски для развити стартапа. Если k > 0,2, то развитие стартапа на рассматриваемом рынке бессмысленно из-за большой конкуренции и отсутствии потребности в предлагаемом продукте [1; 5].

Кроме того, в оценке стартапа следует рассчитать денежные потоки проекта и провести оценку выручки, затрат, объема продаж, чистой прибыли. Важно изучить объем инвестиций, необходимых стартапу и срок их окупаемости, для чего необходимо сформировать финансовую модель с прогнозированием показателей на 3 года, в которую входят: ключевые методические предположения для прогнозирования, прогноз масштаба реализованных товаров, стоимость единицы реализованных товаров, прогноз расходов, объем инвестиций.

Сделать обоснованные выводы о возможном успехе или неудаче стартапа возможно посресредством использования ЮНИТ–экономики (UNIT economics), посредством данного способа возможно осуществить вычисление доходов и расходов на одного потребителя. Расчеты включают в себя такие параметры, как число потребителей (N) и клиентов (n), средний размер платежа (average price – AP), средний объем платежей клиентом (average payment count – APC), общие расходы на рекламу по каналам продаж (acquisition costs – AC).

Рекомендуемы алгоритм вычислений ориентирован на проведение оценки внутренних и внешних возможностей стартапа, благодаря чему инвестор сможет наблюдать риски и понимать перспективы развития проекта.

Литература

- База знаний «Венчурный акселератор» [Электронный ресурс]. – Режим доступа: https://1va.vc/ (дата обращения: 12.02.2021).

- Бейзеров Н.А. Методика оценки стартапов на начальных этапах становления // Инновации и инвестиции. 2017. №4. С.22-25.

- Григорович Д. В., Кожанова А.В. Финансово-экономический анализ стартапов на стадии раннего роста // Финансы и кредит. 2019. Т. 25. № 9(789). С. 1987-2005.

- Духон А.Б., Зиньковский К.В., Образцова О.И., Чепуренко А.Ю. Влияние программ предпринимательского образования на развитие малого бизнеса в России: опыт эмпирического анализа в региональном контексте // Вопросы образования. 2018. №2. С.139-172.

- Карасев А.П. Маркетинговые исследования. 2-е изд., перераб. и доп. М.: Издательство Юрайт, 2021. 315 с.

- Куницына Н.Н., Халявская Т.В. Методы оценки доинвестиционной стоимости стартапов, не достигших уровня доходности // Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. Экономические науки. 2016. №4 (246). С.292-302.

- Мухаметшина Г.Р., Казанцева Р.С. Методика скоринговой оценки эффективности стартапов сферы услуг // Экономические науки. 2019. № 4 (173). С.73-75.

- Мухаметшина Г.Р., Казанцева Р.С. Оценка эффективности стартапов // Социально-гуманитарные инновации: стратегии фундаментальных и прикладных научных исследований. Оренбург, 2019. С.400-403.

- Образцова О., Полякова Т., Поповская Е. Выбор источника инвестиций ранним предпринимателем в переходной экономике: возможности прогнозирования // Форсайт. 2017. №3. С.71-80.

- Сергиенко С.К., Другова А.В., Корешкова Е.А. Сравнительный анализ способов выполнения маркетинговых исследований в контексте создания стартап-проекта // Молодой ученый. 2020. № 23 (313). С. 445-448.

- Сплендер В.А., Орлов А.В. Комплексная оценка уровня инвестиционной привлекательности стартапа // Интернет-журнал «Отходы и ресурсы», 2019 №3. Режим доступа: https://resources.today/PDF/16ECOR319.pdf (дата обращения: 29.01.2021).

References

- Baza znanij «Venchurnyj akselerator» [Elektronnyj resurs]. – Rezhim dostupa: https://1va.vc/ (data obrashcheniya: 12.02.2021).

- Bejzerov N.A. Metodika ocenki startapov na nachal’nyh etapah stanovleniya // Innovacii i investicii. 2017. №4. S.22-25.

- Grigorovich D. V., Kozhanova A.V. Finansovo-ekonomicheskij analiz startapov na stadii rannego rosta // Finansy i kredit. 2019. T. 25. № 9(789). S. 1987-2005.

- Duhon A.B., Zin’kovskij K.V., Obrazcova O.I., CHepurenko A.YU. Vliyanie programm predprinimatel’skogo obrazovaniya na razvitie malogo biznesa v Rossii: opyt empiricheskogo analiza v regional’nom kontekste // Voprosy obrazovaniya. 2018. №2. S.139-172.

- Karasev A.P. Marketingovye issledovaniya. 2-e izd., pererab. i dop. M.: Izdatel’stvo YUrajt, 2021. 315 s.

- Kunicyna N.N., Halyavskaya T.V. Metody ocenki doinvesticionnoj stoimosti startapov, ne dostigshih urovnya dohodnosti // Nauchno-tekhnicheskie vedomosti Sankt-Peterburgskogo gosudarstvennogo politekhnicheskogo universiteta. Ekonomicheskie nauki. 2016. №4 (246). S.292-302.

- Muhametshina G.R., Kazanceva R.S. Metodika skoringovoj ocenki effektivnosti startapov sfery uslug // Ekonomicheskie nauki. 2019. № 4 (173). S.73-75.

- Muhametshina G.R., Kazanceva R.S. Ocenka effektivnosti startapov // Social’no-gumanitarnye innovacii: strategii fundamental’nyh i prikladnyh nauchnyh issledovanij. Orenburg, 2019. S.400-403.

- Obrazcova O., Polyakova T., Popovskaya E. Vybor istochnika investicij rannim predprinimatelem v perekhodnoj ekonomike: vozmozhnosti prognozirovaniya // Forsajt. 2017. №3. S.71-80.

- Sergienko S.K., Drugova A.V., Koreshkova E.A. Sravnitel’nyj analiz sposobov vypolneniya marketingovyh issledovanij v kontekste sozdaniya startap-proekta // Molodoj uchenyj. 2020. № 23 (313). S. 445-448.

- Splender V.A., Orlov A.V. Kompleksnaya ocenka urovnya investicionnoj privlekatel’nosti startapa // Internet-zhurnal «Othody i resursy», 2019 №3. Rezhim dostupa: https://resources.today/PDF/16ECOR319.pdf (data obrashcheniya: 29.01.2021).