DOI 10.24411/2413-046Х-2020-10476

ИССЛЕДОВАНИЕ ПРОБЛЕМ ЦИФРОВОЙ ТРАНСФОРМАЦИИ МОДЕЛИ ВЕДЕНИЯ БИЗНЕСА ОСТЕРВАЛЬДЕРА-ПИНЬЕ В ФАРМАЦЕВТИЧЕСКОЙ ОТРАСЛИ

OSTERWALDER-PIGNE BUSINESS MODEL FOR THE DIGITAL TRANSFORMATION IN THE PHARMACEUTICAL INDUSTRY

Панфилова Елена Евгеньевна, кандидат экономических наук, доцент, Государственный университет управления, г. Москва

Panfilova Elena, PhD (Economy), associate professor, State University of Management, Moscow

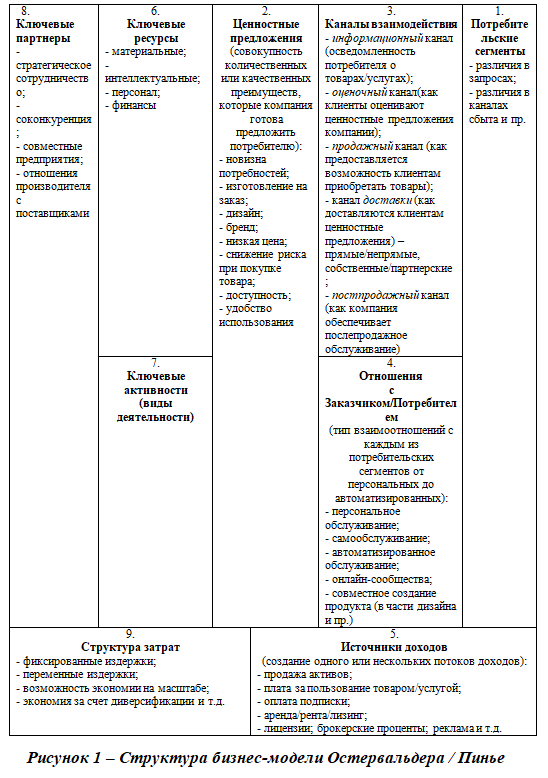

Аннотация. В статье дана характеристика и анализ текущего состояния фармацевтической отрасли, относящейся к группе высокотехнологичных секторов экономики. Определены ключевые проблемы и тенденции развития фармаотрасли в условиях цифровой трансформации моделей ведения бизнеса. Выявлены проблемные зоны в деятельности участников фармацевтического рынка по составляющим модели Остервальдера-Пенье — потребительские сегменты, ценностные предложения, каналы поставки, отношения с Заказчиком, источники доходов, ключевые ресурсы/активности/партнеры, структура затрат.

Summary. The article describes and analyzes the current state of the pharmaceutical industry, which belongs to the group of high-tech sectors of economy. The key problems and trends in the development of the pharmaceutical industry in the context of the digital transformation of business models are identified. Problem areas in the activities of pharmaceutical market participants were identified according to the components of the Osterwalder-Penier model — consumer segments, value propositions, supply channels, relations with the Customer, sources of income, key resources / activities / partners, cost structure.

Ключевые слова: бизнес-модель Остервальдера-Пинье, проблема, тенденция, фармацевтическая отрасль, цифровая трансформация.

Keywords: Osterwalder-Pigne business model, problem, trend, pharmaceutical industry, digital transformation.

На современном этапе развития общества, характеризующимся повышенной нестабильностью, нарастанием динамичности и неопределенности внешней среды, усилением конкуренции на внутреннем и внешнем рынке, лидеры стран при планировании развития экономики опираются на поддержку предприятий, относящихся к высокотехнологичным секторам экономики. К их числу можно причислить и фармацевтическую / медицинскую отрасль. Учитывая серьезное влияние информационно-коммуникационных технологий на процессы и методы принятия решений в этих отраслях, актуальным становится изучение проблемных аспектов их развития в условиях цифровой трансформации бизнеса. Характеристика и анализ текущего состояния в фармацевтической отрасли экономики Российской Федерации в 2020 году дается по девяти составляющим бизнес-модели Александра Остервальдера и Ива Пенье. Выбор непосредственно данной модели для описания состояния высокотехнологичного сектора экономики обусловлен ее простотой и наглядностью для восприятия аналитиками и экспертами в области стратегического управления.

В РФ принята Федеральная целевая программа «Развитие фармацевтической и медицинской промышленности Российской Федерации на период до 2020 года и дальнейшую перспективу («Фарма–2020»). В соответствии с Перечнем видов экономической деятельности по ОКВЭД, к группе высокотехнологичных видов деятельности относится 24.4 «Производство фармацевтической продукции». По классификации видов экономической деятельности, принятой в Европейском экономическом сообществе (КДЕС, NACE Rev.2), к высокотехнологичной группе относится 21 «Производство основных фармацевтических продуктов и фармацевтических препаратов». В соответствии с классификацией отраслей по степени технологичности, предложенной Организацией экономического сотрудничества и развития (ОЭСР), химико-фармацевтическая промышленность отнесена к высокотехнологичным секторам экономики, поскольку средняя интенсивность затрат на НИОКР составляет порядка 13 %. Обобщая подходы, можно констатировать, что высокотехнологичная отрасль представляет собой отрасль, производящую продукцию, которая ранее не выпускалась на базе имеющихся знаний/исследований, а также для ее изготовления используются новейшие материалы и разработки.

Проанализируем и охарактеризуем текущую ситуацию 2020 года в фармацевтической и медицинской отрасли РФ, ориентируясь на составляющие компоненты бизнес-модели Остервальера-Пинье.

1. Потребительские сегменты

По оценкам Министерства промышленности и торговли РФ, рынок и производство лекарственных средств в РФ по инерционному сценарию развития составит 1076 млрд рублей, а по инновационному – 1 498 млрд. рублей. Прогноз объема рынка производства медицинских изделий на конец 2020 года составит 445 млрд рублей [2]. При этом в качестве контрольных точек ставится достижение к концу 2020 года следующих показателей:

- доля организаций, осуществляющих технологические инновации – 50 %;

- создание и модернизация высокопроизводительных рабочих мест – 20 000 человек;

- увеличение производительности труда – в 4,5 раза;

- увеличение объемов производства – в 3,5 раза.

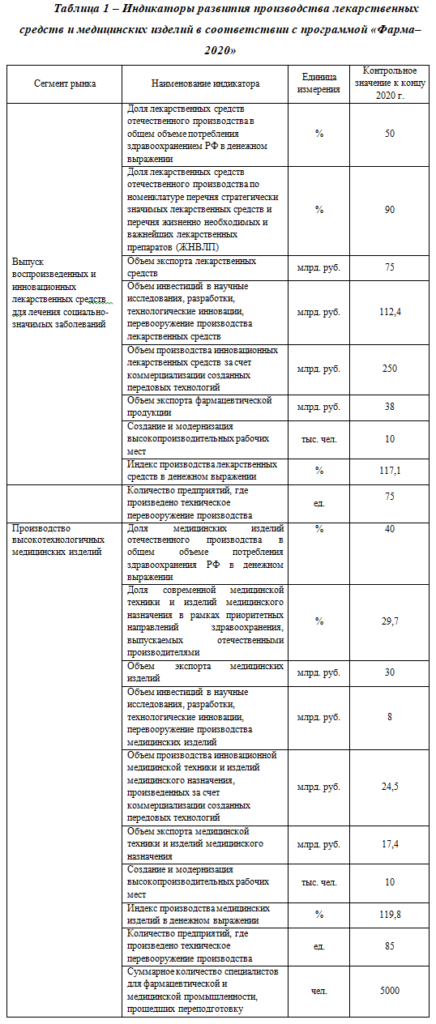

Основные индикаторы исполнения государственной программы в фармацевтической и медицинской отрасли промышленности представлены в таблице 1.

Одним из важных сегментов фармацевтического рынка является производство лекарств, включенных в перечень жизненно необходимых и важнейших препаратов. Порядка 80 % их позиций производится на территории РФ. Основываясь на аналитических данных маркетингового агентства «DSM Group», охарактеризуем состояние фармацевтического рынка РФ в марте 2020 года. Для анализа фармацевтического рынка традиционно выделяют:

- коммерческий сегмент (включающий аптечные продажи лекарственных препаратов без учета продаж по Программе дополнительного лекарственного обеспечения);

- государственный сегмент (включающий продажи лекарственных препаратов по программе Дополнительного лекарственного обеспечения, региональной льготе и реализацию через лечебные профилактические учреждения).

В исследовании акцент ставится на коммерческом сегменте, поскольку именно там будет преобладать наибольшая трансформация бизнес-моделей под влиянием цифровизации.

Объем коммерческого рынка лекарственных препаратов в 2020 году составил: в январе — 91,8 млрд рублей, в феврале – 100,9 млрд. рублей, в марте – 127,3 млрд. рублей. Средняя стоимость упаковки лекарственного препарата составляла значение: в январе – 218,0 рублей, в феврале – 220,4 рубля, в марте – 216,8 рублей [4]. В сравнении с мартом 2019 года прирост реализации на фармацевтическом рынке составил 46,4 %, что объясняется изменением курсов валют относительно рубля, а также ажиотажем людей (страдающих хроническими заболеваниями) в условиях пандемии при закупке препаратов с запасом на случай повышения их стоимости. Суммарная емкость рынка за 1 квартал 2020 года составила 320 млрд рублей [4].

В марте 2020 года коммерческий сектор рынка в стоимостном выражении поделен пополам между рецептурными препаратами и, так называемыми, ОТС-средствами (средствами для самолечения, безрецептурными и доступными для приобретения в аптеках, супермаркетах и торговых центрах). Отечественные препараты относительно импортных лекарств в стоимостном выражении составляют 33,8 %. ТОП-3 компаний по объему продаж в стоимостном выражении выглядит следующим образом: «Bayer», «Novartis», «Отисифарм».

В марте 2020 года объем рынка в РФ биологических активных добавок (БАД) составлял 7,3 млрд рублей, что на 20,6 % выше относительно показателя февраля того же года. В натуральном выражении объем рынка составил 32,8 млн упаковок, что выше показателя февраля на 18 %. ТОП-3 ведущих производителей БАДов составил 28,2% рынка и приходился на компании «Эвалар», «Solgar Vitamin and Herb», «PharmaMed». В разрезе ценовых категорий на коммерческом аптечном рынке выделяют четыре категории: препараты из ценового сегмента «менее 50 рублей», «от 50 руб. до 150 рублей», «от 150 рублей до 500 рублей» и «более 500 рублей». Для дорогостоящих лекарств («более 500 рублей») доля сегмента составляет 44,8 %. При этом средневзвешенная стоимость упаковки составила 920,3 рубля.

Эпидемиологическая ситуация повлияла на объемы потребления безрецептурных лекарств. Прирост продаж по сравнению с мартом 2019 года составил 51,3 % или 21,9 млрд рублей. По итогам марта 2020 года максимальная доля в стоимостном объеме коммерческого рынка лекарственных препаратов приходится на группу «Пищеварительный тракт и обмен веществ» (17,4 %). Максимальное увеличение объема продаж характерно для иммуномодуляторов (увеличение на 50,1 % относительно февраля) и противомикробных препаратов (увеличение на 40,7 %). Эпидемия коронавируса обусловила среди противомикробных препаратов наибольший прирост объемов продаж по группе противовирусных препаратов: «Арбидол» (+389,5 %), «Амиксин» (+242,0 %).

Если оценивать в первом квартале 2020 года объемы аптечных продаж дженериковых и оригинальных лекарственных препаратов, то на первую группу в натуральном выражении приходится 82,8 %. Аптечный рынок биологически активных добавок (БАДов) представлен в первом квартале 2097 брендами от 816 производителей. Емкость российского рынка БАДов составляет 7,3 млрд рублей. Относительно первого квартала 2019 года рынок БАДов в 2020 году вырос на 37,9 %.

2. Ценностные предложения

Одним из основных ценностных предложений на фармацевтическом рынке является выпуск препаратов для борьбы с коронавирусом. Это прежде всего рентгеноконтрастные средства «Йоверсоль», «Йогексол», «Йопромид» для раннего выявления заболеваний дыхательной системы, а также иммуностимулирующие препараты для борьбы с симптомами коронавируса («Моксифлоксацин», «Азитромицин»). На момент июня 2020 года в РФ официально зарегистрировано 8 вакцин от COVID-19, которые могут быть потенциально эффективными в борьбе с коронавирусом нового типа. Принципиальным вопросом для потребителей становится вопрос тестирования вакцин на тератогенность, т.е. на способность вызывать аномалии и пороки развития плода при проверке на беременных животных. Другим немаловажным ценностным предложением является развитие телемедицинской платформы «Доктор рядом», в которую планируется инвестировать 1 млрд. рублей. Однако, из-за высоких цен в регионах онлайн-сервисам проблематично конкурировать с традиционными клиниками.

Правительство Москвы к концу 2020 года планирует заключить третий по счету в фармацевтической отрасли офсетный контракт сроком на 10 лет на производство медицинских изделий для стомированных пациентов.

3. Каналы поставки

В первом квартале 2020 года основным каналом поставки лекарственных препаратов являлись аптеки. В общей сложности было поставлено 587,2 млн. упаковок, что на 34,8 % больше, чем в феврале 2019 года.

.4. Отношение с Заказчиком

Для отрасли одним из инструментов государственной поддержки является специальный инвестиционный контракт (СПИК), позволяющий организациям возмещать часть затрат на реализацию проектов по разработке конкурентоспособных медицинских изделий и технологий производства вакцин. В Министерстве здравоохранения рассматривают вопрос создания единого органа управления лекарственным обеспечением вместо функционирующих в настоящее время пяти федеральных организаций. К 1 июля 2020 года на создание Центра планирования и организации лекарственного обеспечения граждан, в функции которого будет входить закупка лекарств под федеральные программы, выделят 780 млн. рублей. Каждому из участников системы маркировки лекарственных препаратов в 2020 году присваивается уникальный код, который позволит разграничить два понятия: «идентификатор субъекта обращения лекарственных средств» (непосредственно код) и «эмитент средств идентификации» (производитель лекарств).

5. Источники доходов

Финансирование отрасли со стороны государства в 2020 году находилось на уровне 0,66 млрд рублей. Ряд фармацевтических компаний, например, группа компаний «АСНА», планирует увеличить поступления за счет диверсификации бизнеса и масштабирования опыта при работе филиалов в СНГ при выходе на зарубежные рынки азиатских стран.

6. Ключевые ресурсы

По оценкам компании «Kontakt Intersearch Russia», 79 % из 612 руководителей назвали в качестве основного ресурса для развития бизнеса адаптивность персонала, инновационность и стратегичность. Ключевыми становятся технологии производства инновационных препаратов. Финансовым ресурсом для фармацевтических компаний является размещение в особых экономических зонах (например, особая экономическая зона (ОЭЗ) «Кулибин» в Дзержинске или технополис «Москва»). В этом случае для фармацевтических компаний предусмотрена льготная ставка по налогу на прибыль: в первые 5 лет она составляет 2 % вместо 20 %, в последующие 5 лет – 5 %, в дальнейшем – 14,5 %. В ОЭЗ «Кулибин» предполагается размещать именно фармацевтические производства, которых будет не менее 15. На момент 1 квартала 2020 года на территории площадки разместились 3 компании с проектами на сумму более 6 млрд рублей [3]. Иностранная компания «Брайт Вэй Индастриз» в июне 2020 года на производственной площадке АО «Технополис «Москва» в Алабушево (Зеленоград) инвестирует 2,8 млрд рублей в строительство фармацевтического завода [7]. Производственный комплекс разместится на площади в 50 тыс.кв. м, создаст порядка 370 рабочих мест и обеспечит выпуск 80 наименований лекарственных препаратов. Ключевым ресурсом в данном случае будет являться ежегодная экономия на налоговых отчислений (до 47 %) за счет локализации производства в РФ и наличия статуса резидента особой экономической зоны [6].

7. Ключевые активности

В настоящее время фармацевтическая отрасль развивается в направлении создания решений для фармацевтических субстанций. В условиях распространения коронавирусной инфекции многие предприятия переоборудовали свои производственные линии под выпуск антисептических и дезинфицирующих средств. Прямой маркетинг в фармацевтической промышленности сдает позиции. Так, после вспышки COVID-19 фармацевтические компании трансформировали офлайн-активности. Например, материалы медицинских представителей адаптировали для самостоятельного изучения врачами в интернете. Ряд компаний подключают к работе call-центры. Ключевой активностью также становится разработка цифровых платформ для таргетинга внутри аптек.

8. Ключевые партнеры

Ключевыми партнерами в фармацевтической и медицинской промышленности в разрезе регионов являются следующие компании:

- Москва и Московская область (технополис «Москва», «Фармзащита», «ГосЗМП», «Вега», «Металлист», «Акрихин», «ХимРар», «НИИЭМ», «Janssen»);

- Санкт-Петербург и Ленинградская область («НИИЭФА», «Биокад», «Герофар», «Novartis»);

- Калужская область («Медбиофарм», «МирФарм», «Ниармедик Плюс», «Novo Nordisk», «Berlin-Cheme», «AstraZeneca»);

- Волгоградская область («Химпром», «Европа-Биофарм»);

- Республика Татарстан («Татхимфармпрепараты», «Химзавод им.Карпова»);

- Ярославская область («Р-Фарм», «НТфарма», «Фармославль», «Teva», «Takeda»);

- Нижегородская область («Нижфарм», «Schott»);

- Свердловская область (завод «Медсинтез», «БФЗ», «УОМЗ»);

- Томская область (НПО «Вирион», «Фармстандарт-Томскхимфарм»);

- Новосибирская область («Вектор-Медика», НПО «БиоТест»);

- Алтайский край («Алтайвитамины», НПК «Алтай», «Эвалар»).

9. Структура затрат

С 31 марта 2020 года в РФ вступил в действие Указ об упрощении процедуры маркировки лекарств, что позволяет производителям лекарственных препаратов покупать коды маркировки по предоплате и пользоваться ими бессрочно (хотя ранее срок составлял 180 дней). С 16 марта по 30 сентября 2020 года товары, необходимые для предотвращения распространения коронавируса, освобождены от уплаты ввозных таможенных пошлин. В этот перечень входят средства индивидуальной защиты, вакцины, лабораторные реагенты, дезинфицирующие средства [5]. С 1 апреля 2020 года в Уголовном кодексе устанавливается ответственность за дистанционную продажу фальсифицированных препаратов в виде лишения свободы от 4 до 6 лет со штрафом от 750 тыс. рублей до 2,5 млн.рублей. Исследование «Bain&Company» продемонстрировало, что лидеры фармацевтического рынка (порядка 8 %) тратят на новые технологии больше, чем остальные компании. Диджитал-продвижение лекарственных препаратов в условиях пандемии становится основной статьей затрат у фармацевтических компаний.

Маркетинговый бюджет фармацевтических компаний состоит из трех частей: затраты на оплату услуг медицинских представителей, работающих с врачами; расходы в аптеках, где присутствуют скидки и программы лояльности; расходы на продвижение в традиционных каналах (телевидение). Общий бюджет маркетинга в фармацевтической отрасли в РФ составляет около 15-20 % от всего рынка лекарственных препаратов (примерно 200 млрд рублей). Бюджет на медицинских представителей, по версии «FMCG», составляет порядка 80 млрд рублей [3].

Таким образом, проведенное исследование текущей ситуации фармацевтической и медицинской отрасли в 2020 году свидетельствует о том, что будут достигнуты индикаторы исполнения государственной программы в фармацевтической/и медицинской отрасли в части увеличения доли лекарственных средств отечественного производства. Инвестиции в технологические инновации и производство инновационных лекарственных средств (за счет коммерциализации созданных передовых технологий) осуществляется в рамках вновь создаваемых или уже действующих особых экономических зон. Объем коммерческого рынка лекарственных препаратов демонстрирует в 1 квартале 2020 года стабильный прирост. Все сегменты коммерческого рынка лекарственных препаратов от рецептурных/безрецептурных, БАДов демонстрируют в среднем рост на 20 %. Пандемия подстегнула прирост объемов продаж по группе противовирусных препаратов в среднем от 242,0 % до +389,5 %. Базовые ценностные предложения на фармацевтическом рынке касаются выпуска препаратов для борьбы с коронавирусом.

Основным каналом поставки лекарств на конец 1 квартала 2020 года оставалась аптечная сеть, хотя с 1 июля 2020 года с упрощением процедуры маркировки лекарств и введением онлайн-торговли лекарствами данный канал будет являться вторичным. Ключевыми ресурсами для развития фармацевтических компаний становятся персонал, обладающий инновационным подходом к решению задач в нестабильной среде, а также цифровые платформы, объединяющие производителей препаратов, медицинских представителей, розничную аптечную сеть и врачей. Ключевые активности фармацевтических компаний из оффлайна переносятся в онлайн, в том числе посредством использования таргетированной рекламы в цифровых сообществах.

У фармацевтических компаний ключевыми статьями расходов становятся вложения в разработку новых технологий производства лекарственных препаратов и продвижение лекарственных препаратов через маркетплейсы. Переподготовка специалистов для фармацевтической и медицинской промышленности с использованием дистанционных образовательных технологий будет усиливаться. Основной упор при подготовке – формирование у представителей фарма-индустрии цифровых компетенций, навыков продвижения лекарственных препаратов в онлайн-сообществах и воздействие на уровень лояльности клиентов к выводимым новинкам на рынок. В период постпандемии в мае-июне зарплата в сфере фармацевтики составляла порядка 45 тыс. рублей. По опросам компании «Nexign», около 55 % сотрудников фармацевтических компаний готовы работать в удаленном режиме [9]. Ценовое давление в фармацевтической отрасли серьезное и в условиях пандемии, сопровождавшейся отменой авиасообщения между странами, существенно возросли затраты на логистику при доставке лекарственных препаратов для кардиологических, неврологических и онкологических больных. Увеличение расходов фармацевтических компаний связано со следующими статьями: затраты на обязательную маркировку лекарственных препаратов; издержки, вызванные изменением процедуры сертификации лекарственных препаратов; вложения, касающиеся прохождения обязательной перерегистрации предельных отпускных цен на ЖНВЛП.

Таким образом, проведенное исследование свидетельствует, что фармацевтическая и медицинская отрасль развиваются стабильно. Для нее характерно наличие иностранных инвесторов, сильная государственная поддержка в рамках реализации Федеральных целевых программ, высокая динамика рынка, а также большое число инноваций в сфере продвижения лекарственных препаратов на рынок.

Выявление ключевых проблем и тенденций развития фармацевтической отрасли в условиях цифровой трансформации моделей ведения бизнеса предлагается осуществить на основе использования бизнес-модели, разработанной Александром Остервальдером и Ивом Пенье. Структурно модель представлена на рисунке 1. В исследовании авторы придерживаются точки зрения, согласно которой под бизнес-моделью понимается логическое, схематическое описание бизнеса, призванное помочь в оценке ключевых факторов успеха.

Проведенное исследование свидетельствует, что для фармацевтической отрасли ключевыми проблемами являются следующие:

- отсутствие управленцев, способных эффективно проводить сделки по слияниям и поглощениям на рынке лекарственных препаратов;

- удержание покупателей и сохранение доходности на прежнем уровне на фоне снижения реальных доходов населения, вызванного пандемией коронавируса;

- отмена ЕНВД, по нению экспертов области, и переход на общий режим налогообложения приведет к потере до 4,5 % прибыли у крупных игроков;

- часть участников фармацевтического рынка не готова к цифровой маркировке лекарств вследствие задержки наладки оборудования и программного обеспечения, поскольку приезд технических специалистов в условиях пандемии был затруднен.

Глобальные тренды в фармацевтической отрасли, определяющие дальнейшее развитие, можно свести к нижеприведенному перечню:

- введение маркировки медицинских средств;

- смена ЕНВД на другие налоговые режимы;

- введение онлайн-торговли лекарствами;

- повышение прозрачности бизнеса и процессов взаимодействия участников рынка;

- введение инструмента оператор фискальных данных (ОФД), благодаря которому производители получают доступ к данным о продажах своих продуктов;

- усиление процесса импортозамещения;

- развитие аптечных сетей через сделки по слияниям/поглощениям;

- сотрудничество фармацевтических компаний с маркетплейсами;

- становление цифровой терапии, позволяющей людям с хроническими заболеваниями соблюдать определенный режим приема лекарств, отслеживать ключевые показатели здоровья.

Модель ведения бизнеса (в терминологии Остервальдера — Пинье) в фармацевтической отрасли претерпит цифровую трансформацию под воздействием информационно-коммуникационных технологий, платформ и облачных сервисов. Это найдет свое отражение в содержании каждой из составляющих бизнес-модели:

1. Потребительские сегменты

Разрешение на торговлю лекарственными препаратами через интернет повлияет на поведение людей, поскольку часть из них будет не только искать информацию в интернете о лекарственных препаратах/медицинских приборах, но и бронировать для доставки через интернет.

2. Ценностные предложения

Многие аптечные сети намерены уделить внимание развитию собственных торговых марок за счет нелекарственного ассортимента.

3. Каналы поставки

В связи с отменой ограничений на торговлю лекарствами только через аптеки, то в фармацевтическую отрасль придут к концу 2020 года компании e-commerce продаж, такие как «Яндекс», «Озон», «Вайлдерриз».

4. Отношение с Заказчиком

Цифровизация фармацевтической отрасли призвана прежде всего упорядочить аналитические данные в цепочке «аптека – аптечная сеть – маркетинговая ассоциация – поставщик – производитель – головной офис производителя».

5. Источники доходов

Источниками дополнительных доходов для фармацевтических компаний, например группа компаний «Эркафарм», становятся новые программы лояльности, основанные на управлении ассортиментом и ценообразованием с использованием программ искусственного интеллекта.

6. Ключевые ресурсы

Инструменты информационного менеджмента и средств цифровизации бизнеса рассматриваются в качестве ключевых ресурсов для успешного развития фармацевтических компаний. К их числу можно отнести:

- использование искусственного интеллекта и машинного обучения при разработке лекарственных препаратов для нужд конкретных пациентов;

- 3 D-печать для персонализированного производства лекарственных препаратов. Например, биотехнологической компанией «FabRx» было установлено, что активные вещества из таблетки поглощаются телом быстрее из таблетки в форме пирамиды, а не цилиндрической формы [8]. Таким образом, фармацевтические компании получают возможность учитывать индивидуальные особенности организма пациента и «печатать» препараты персонализировано;

- технологии блокчейна для отслеживания цепочки поставки лекарств и исключения из ее звеньев контрафактной продукции [10].

7. Ключевые активности

В условиях цифровизации на первый план выходят нестандартные видеоролики, продвигающие фармацевтическую продукцию. Фармацевтические компании пытаются активно размещать рекламу у блогеров,

8. Ключевые партнеры

По прогнозам аналитических агентств, топ-10 ведущих игроков на рынке фармацевтической продукции к 2022 году составит более 50 %, в сравнении с 2020 годом, где этот показатель находился на уровне 40 %.

9. Структура затрат

Стандартной аптеке, по оценке специалистов, цифровизация в среднем может стоить около 2 000 рублей в месяц, что обусловлено масштабируемостью облачных решений. Использование технологии больших данных позволит в фармацевтической отрасли заказывать лекарственные препараты с учетом оборачиваемости, сроков хранения и предпочтений покупателя.

Таким образом, ключевыми факторами конкурентного успеха в такой высокотехнологичной отрасли, как фармацевтическая являются:

- лидерство в области сервиса и оперативности доставки лекарств, заказанных через Интернет;

- участие в кластерных инициативах по созданию центров компетенций по подготовке специалистов для фармацевтической отрасли с участием иностранных специалистов;

- оптимальный продуктовый портфель лекарственных препаратов (по соотношению дженериков и оригинальных препаратов);

- сегментированная работа с целевыми группами (врачи, фармацевты, провизоры, конечные потребители);

- присутствие на региональных рынках и правильное продвижение в социальных сетях, облачных сервисах и цифровых платформах.

Проведенное исследование показало, что наиболее остро на повестке дня стоит вопрос о корректном проведении цифровой трансформации моделей ведения бизнеса для высокотехнологичных отраслей, поскольку именно они являются локомотивом развития экономики. Рост валового внутреннего продукта РФ по итогам второго квартала 2020 года не превышает 2 %. Его дальнейшее наращивание возможно лишь благодаря концентрации руководителей фармацевтических компаний на эффективных механизмах ведения бизнеса с использованием технологий блокчейна, 3D-печати, инновационных разработках новых вакцин, а также диджитал-продвижении лекарственных препаратов персонифицировано для различных категорий пациентов. От руководителей и менеджеров, работающих в фармаиндустрии, требуются навыки взаимодействия в рамках цифровых платформ и облачных сервисов со всеми участниками рынка от дистрибьютеров, провизоров, врачей и до представителей Центра планирования и организации лекарственного обеспечения граждан.

Список литературы

- Государственная программа «Развитие фармацевтической и медицинской промышленности» на 2013-2020 годы.

- cossa.ru – сайт агентства Nectarin (дата обращения: 28.06.2020).

- dsm.ru – аналитические отчеты «Фармацевтический рынок России: январь, февраль, март 2020» (дата обращения: 14.06.2020).

- gmp-publication.ru – Журнал лучшие практики фарминдустрии «Новости GMP» (дата обращения: 13.06.2020).

- https://www.kommersant.ru

- https://www.rbc.ru – сайт «РосБизнесКонсалтинг»

- pharmvestnik.ru – Фармацевтический Вестник» (дата обращения: 17.06.2020).

- pro.rbc.ru – Прогноз от лидеров аптечного рынка: что ждет фарму в 2020 году (дата обращения: 13.06.2020).

- remedium.ru – группа «РЕМЕДИУМ» (дата обращения: 26.06.2020).

- rosapteki.ru – журнал для профессионалов аптечного бизнеса (дата обращения: 16.06.2020).