Научная статья

Original article

УДК 336.77.067.32

doi: 10.55186/2413046X_2022_7_2_77

ВОПРОСЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ РЕАЛИЗАЦИИ ДЕЙСТВУЮЩИХ ПРОГРАММ ЛЬГОТНОГО ИПОТЕЧНОГО КРЕДИТОВАНИЯ

ISSUES OF EVALUATING THE EFFECTIVENESS OF THE IMPLEMENTATION OF EXISTING PROGRAMS OF PREFERENTIAL MORTGAGE LENDING

Тихомирова Елизавета Сергеевна, аспирант кафедры теории и методологии государственного и муниципального управления, Факультета государственного управления, Московского государственного университета имени М.В. Ломоносова, E-mail:elizaveta.tihomirova21@mail.ru

Tikhomirova Elizaveta Sergeevna

Аннотация. В данной статье предлагается обсуждение вопросов оценки эффективности осуществления существующих программ льготного ипотечного кредитования. На сегодняшний день в Российской Федерации действует определенная модель улучшения жилищных условий населения. Такая модель базируется на использовании системы ипотечного кредитования. Для реализации данной модели в Российской Федерации действует ряд программ льготного кредитования. Программы льготного кредитования в первую очередь направлены на улучшение жилищных условий определенных слоев населения. Государственная программа, предоставляющая льготную ипотеку определенным группам населения, является одним из инструментов выполнения своей функции как социального государства. Имеющиеся в Российской Федерации программы льготного ипотечного кредитования имеют определенные условия и требования, которые будут детально рассмотрены в данной статье. Но в данной статье также обращается внимание на тот факт, что на сегодняшний день не разработан механизм оценки действующих программ льготного кредитования ни на региональном, ни на федеральном уровне. Все перечисленное, как правило, не позволяет оценить целесообразность продолжения осуществления программ. Существуют, прежде всего, достаточно серьезные причины для создания и развития программ льготного кредитования, однако необходимо учитывать множество факторов, которые, как правило, в итоге делают льготные программы ипотеки менее эффективными. Для повышения эффективности этих программ необходимо в первую очередь необходимо разработать и внедрить на уровне субъектов Российской Федерации методику оценки эффективности действующих программ с целью повышения доступности ипотечных кредитов в данной сфере.

Abstract. This article offers a discussion of the issues of evaluating the effectiveness of the implementation of existing programs of preferential mortgage lending. To date, there is a certain model of improving the living conditions of the population in the Russian Federation. This model is based on the use of a mortgage lending system. To implement this model, the Russian Federation has a number of preferential lending programs. Preferential lending programs are primarily aimed at improving the living conditions of certain segments of the population. The state program that provides preferential mortgages to certain groups of the population is one of the tools for fulfilling its function as a welfare state. The preferential mortgage lending programs available in the Russian Federation have certain conditions and requirements, which will be discussed in detail in this article. But this article also draws attention to the fact that to date it has not been developed

Ключевые слова: государственная поддержка, льготная ипотека, материнский капитал, программа льготного кредитования, субсидия

Keywords: state support, preferential mortgage, maternity capital, preferential lending program, subsidy

Российская Федерация, как и большинство стран мира, является социальным государством. И одной из функций такого государства является обеспечение население общественными благами с целью обеспечения стабильности (самосохранения) социума.

Государственная программа льготной ипотеки для определенных слоев населения являлись одним из инструментов выполнения своих функций, как социальным государством.

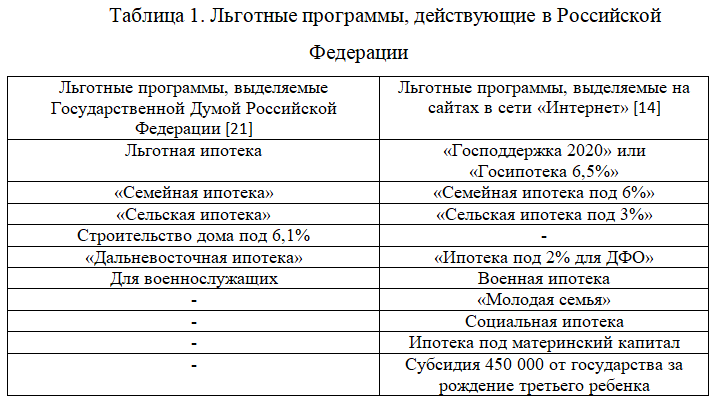

Точного определения, что именно понимается под данным видом государственной поддержкой, не представлено ни в одном нормативно-правовом акте Российской Федерации, поэтому в разных источниках такая мера поддержки охватывает разные инструменты (таблица 1).

Как видно из таблицы 1, государство и общество по-разному понимают государственную программу льготной ипотеки. При этом, существует определенная двоякая ситуация, когда говорят про льготную ипотеку понимают только программу 2020 года, в то время как все перечисленные в таблице программы, кроме материнского капитала и субсидии за третьего ребенка, подпадают под сложившееся в обществе понятие льготной ипотеки.

В данной статье не будет рассматриваться программа «Льготная ипотека под 6,5%», введенная в 2020 году в связи с новой коронавирусной инфекцией, так как данная программа не предусматривала точечную помощь определенным слоям населения, а носила массовый характер.

Рассматривая Постановление Правительства РФ от 30.11.2019 №1567 [6], стоит отметить, что в данном нормативном акте выделяется понятие «льготный ипотечный кредит (заем)», предполагающее жилищный (ипотечный) кредит (заем), предоставленный уполномоченным банком, АО «ДОМ.РФ» в виде целевых денежных средств в российских рублях после 1 января 2020 г. по льготной ставке заемщику на цели, указанные в пункте 3 Правил предоставления субсидий…

Данное определение подходит исключительно под программу «Сельская ипотека под 3%», так как в определении четко указывается кем выдается кредит, когда может быть выдан данный кредит, по какой ставке и на какие цели.

Рассматривая данные инструменты, можно отметить, что каждая программа имела определенный перечень условий, который конкретизировал участников программы и не позволял создать массовый спрос на ипотечное жилье. Рассмотрим подробнее условия каждой программы далее.

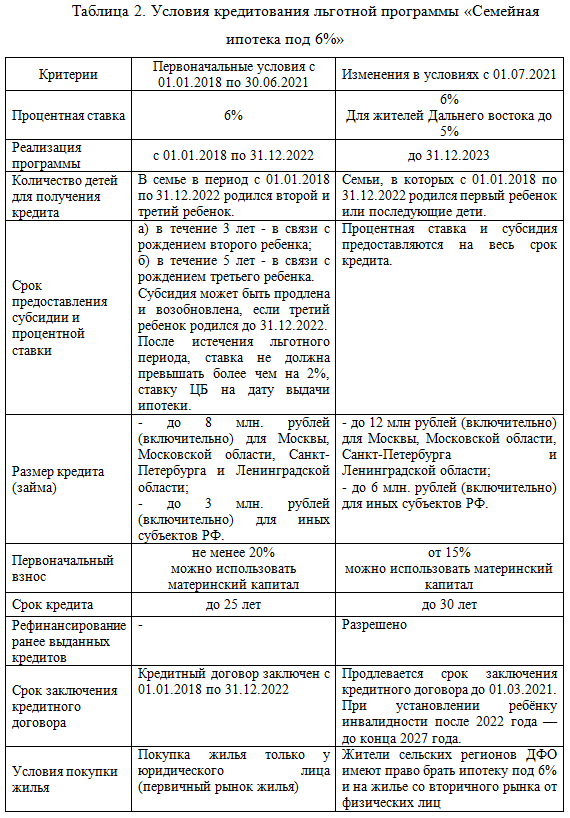

Программа «Семейная ипотека под 6%» была создана не в 2018 году, а является продолжением программы 2015 года. В декабре 2014 года российская экономика и банковский сектор, в частности, переживали один из самых сложных периодов за последнее время: международные санкции, последовавшие после событий на Украине, и проблемы с ликвидностью, полноценный валютный кризис и продолжающийся вывод с рынка недобросовестных участников со стороны ЦБ — все это серьезно повлияло на ситуацию в экономике.

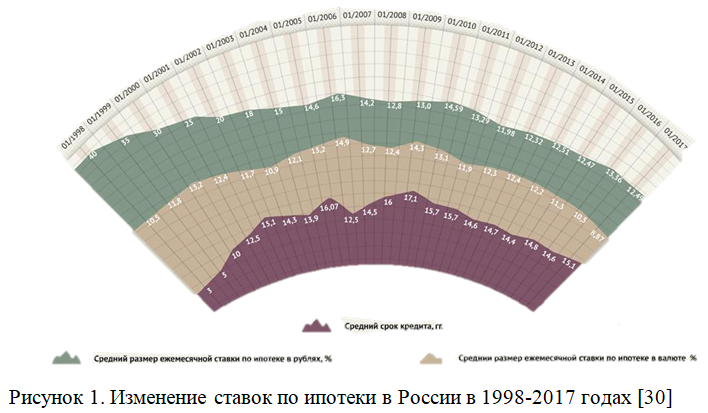

Одним из последствий происходящего в банковском секторе «шока» стал рост ипотечных ставок с 12,7% за январь-ноябрь, до 17-20% в декабре 2014 года (рисунок 1).

В результате всех пережитых потрясений в марте 2015 года Правительство приняло решение о начале субсидирования ставок по ипотечным кредитам. В рамках проведения антикризисных мер, было принято решение о снижении процентной ставки по ипотечным кредитам до 12% годовых [2].

Эта процентная ставка была определена с учётом ключевой ставки Банка России, которая на тот момент составляла 15%. С 16 марта 2015 года Банк России установил ключевую ставку на уровне 14% годовых.

Принятое решение должно было позволить гражданам получать жилищные (ипотечные) кредиты (займы) для приобретения жилья на первичном рынке по льготной ставке и сохранить величину субсидии для кредитных организаций и Агентства на ранее определённых условиях.

Для банков программа являлась очень своевременным решением о помощи, поскольку при нехватке ликвидности и высокой ключевой ставке, выдавать доступные кредиты им было совершенно невыгодно. Таким образом, банки работали в направлении ипотечного кредитования себе в убыток.

Программа субсидирования ставок по ипотеке первоначально была рассчитана на период с 1 марта 2015 года по 1 марта 2016 года. Изначально государство планировало потратить на программу 20 млрд рублей для того, чтобы были выданы льготные кредиты общим объемом 400 млрд рублей, позже правительство увеличило лимит выдачи до 700 млрд рублей.

В конечном итоге программу несколько раз продлевали, сначала до начала 2017 года, потом – до 24 октября 2017 года, так как результаты ее работы в 2015-м помогли улучшить показатели рынка ипотечного кредитования в стране [18].

По программе за 3 года было выдано 928 млрд руб. льготных кредитов. Бюджет потратил на нее около 15 млрд руб. В 2017 году планировались траты на 10 млрд руб., но банки не выдали такого количества льготных кредитов. В итоге за 2017 г. из бюджета на субсидирование ставки пошло 3,7 млрд руб [32].

Окончание программы господдержки в 2017 году стало проблемой для строительных компаний. В период ее действия доля ипотечных кредитов на новостройку достигала 70-80%. В 2017 году ситуация в корне изменилась: ставки по ипотеке на вторичном рынке жилья стали равны кредитным процентам на новое жилье.

Поэтому в декабре 2017 года было принято решение о создании новой программы льготного кредитования, закреплённое Постановлением Правительства №1711 [4].

Первоначально программа действовала до конца 2022 года, но в августе 2021 года правительство решило продлить ее действие еще на год, до конца 2023 года. Помимо сроков был увеличен и лимит на объем выдаваемых кредитов — с прежних 800 млрд руб. до 1,685 трлн руб [19].

В 2020 году доля сделок в новостройках по программе семейной ипотеки под 5% выросла с 7% в 2019 году до 11%, то есть каждый десятый ипотечный заемщик в России покупал квартиру по этой программе [25].

За время действия льготной семейной ипотеки было выдано 129,4 тыс. кредитов на сумму 344,3 млрд руб., в том числе 78,8 тыс. кредитов на 214,9 млрд руб. в 2020 году. При этом субсидий из федерального бюджета предоставлено на сумму 6,3 млрд руб., из них в 2020 году 4,9 млрд руб [22]. Причем стоит отметить, что более 52% заемщиков приобрели новое жилье на первичном рынке. Остальные 48% использовали субсидию для рефинансирования уже действующих кредитов на покупку новостройки.

В дальнейшем планируется [24] распространить данный вид льготной ипотеки на строительство частных домов, однако, данное развитие данного вида кредитования может вступить в противоречие с иной программой «Сельская ипотека под 3%», что может привести к признанию одной из программ неэффективной.

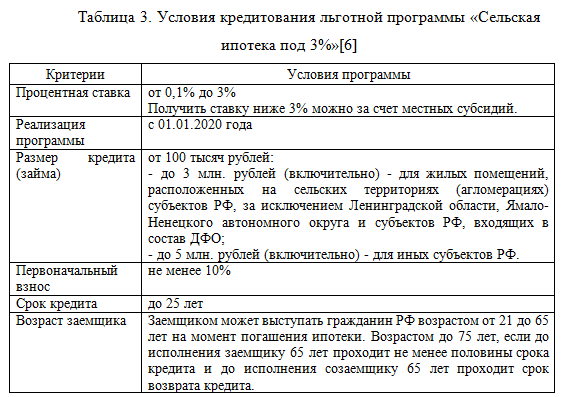

Сельская ипотека была представлена 30 ноября 2019 года, когда было подписано специальное Постановление Правительства №1567, которое регламентирует получение сельской ипотеки в России.

Основная цель введенной сельской ипотеки под 3% – привлечь граждан жить и вести трудовую деятельность на сельских территориях, что должно привести к снижению количества исчезающих деревень и сел, развитию данных территорий.

Ипотека не будет доступна для приобретения жилья в муниципальных образованиях Москвы, Московской области и Санкт-Петербурга.

Всего на реализацию проекта было выделено 2,3 триллиона рублей [33], часть из которых приходится на счет федерального бюджета.

Планируемый срок реализации программы – с 01.01.2020 до 31.12.2025, однако в 2020 году данная программа работала только в Россельхозбанке и Сбербанке, но была приостановлена в 2021 году в связи с израсходованием лимитов, выделенных из федерального бюджета. Полноценная реализации программы планируется в 2022 году.

У данной программы есть определенные минусы, которые делают ее менее привлекательной по сравнению с иными программами:

- рефинансировать имеющиеся кредиты по программе «Сельская ипотека под 3%» нельзя;

- в качестве первоначального взноса нельзя использовать материнский капитал, но им можно покрыть оставшуюся часть долга.

Таким образом, данная программа существенно проигрывает программе «Семейная ипотека под 6%», особенно, если данная программа распространится на строительство частных домов.

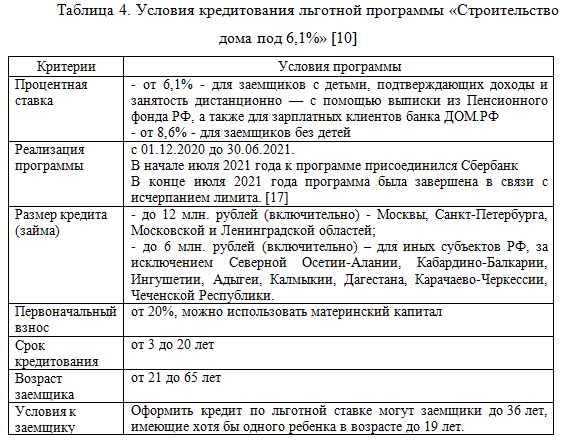

Также у программы «Сельская ипотека под 3%» есть иной конкурент – программа «Строительство дома под 6,1%». Данная программа – индивидуальный проект ДОМ.РФ, на иные банки условия данной программы не распространяются, исключение – присоединение к программе. В отличие от иных программ, представленных ранее, никаких постановлений правительства для льготных кредитов на строительство нет. Субсидии банкам, присоединившимся к программе, на сниженную ставку институт жилищного развития выделяет из своей прибыли.

Ипотека предоставляется на строительство типовых домов комплексной застройки или домов по индивидуальному проекту на территории с транспортной и социальной инфраструктурой, дополнительного залога не требуется.

Жилой дом должен строиться по договору подряда, а не своими силами. И заключить такой договор нужно не с кем захочется, а с организацией из списка партнеров банка. Данного перечня на сайте банка нет — нужно уточнять персонально для своего региона [23].

В конце июля 2021 года льготная ипотека на ИЖС по ставке 6,1% в ДОМ.РФ завершена в связи с исчерпанием лимита. В рамках «пилота» планировали выдать кредитов на 2,2 млрд руб. На субсидии институт развития направил 300 млн руб. При этом механизмы, отработанные в рамках пилотной программы (например, порядок расчета через аккредитив), сейчас банк использует по другим своим ипотечным программам ИЖС [17].

Информация о продолжении данной программы на официальном сайте ДОМ.РФ на данный момент не представлена.

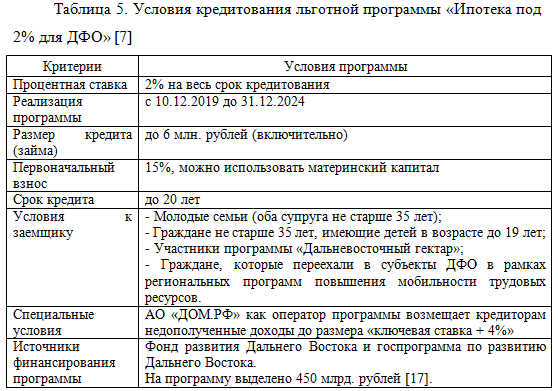

Отдельно заслуживает внимание интерес Правительства РФ и иных государственных институтов к развитию Дальнего Востока, что наблюдается при реализации новой версии программы «Семейная ипотека под 6%» от 01.07.2021, где для жителей Дальнего Востока предлагается ипотечное кредитование по ставке 5%. В тоже время, в конце 2019 года была принята отдельная программа льготного кредитования «Ипотека под 2% для ДФО», условия которой представлены ниже.

Действие программы распространяется на все 11 субъектов ДФО. При этом, программа не предусматривает предоставление кредитов на погашение действующей ипотеки (рефинансирование), даже если жилье было куплено на Дальнем Востоке, а сам заемщик подходит под требование программы.

С октября 2021 года программа также распространяется на приобретение вторичного жилья в моногородах на территории ДФО, что обусловлено низкими темпами строительства нового жилья. Перечень моногородов устанавливается Правительством России [8].

Дальневосточная ипотека дала толчок развитию жилищного строительства на Дальнем Востоке. Например, в регион пришел крупный российский застройщик — ГК «ПИК». В Приморском крае по итогам 2020 года объем новых проектов составил 61% от объема строительства на начало 2020 года — максимальное значение среди крупнейших регионов по объемам строительства жилья. В 2021 году в ДФО каждая вторая квартира на первичном рынке куплена по программе «дальневосточная ипотека» [11].

Программа имеет и обратную сторону — серьезное повышение стоимости жилья. На эту проблему указывал президент России Владимир Путин на мартовском. По его словам, рост цен на новостройки (до 18%) на Дальнем Востоке обесценивает льготную ипотеку, а в регионе сохраняется серьезный дефицит первичного жилья [31]. Президент призвал развивать комплексную застройку на Дальнем Востоке, чтобы увеличить предложение на рынке жилья.

Губернатор Хабаровского края Михаил Дегтярев называл [13] дальневосточную ипотеку бесполезной при отсутствии нового строящегося жилья. По его словам, после начала действия программы цены поднялись на 40% из-за высокого спроса и недостаточного предложения. К 2024 году в регионе планируют строить 1 млн кв. м жилья ежегодно.

В дальнейшем, при успешной реализации программы на Дальнем Востоке, планируется расширить действия льготного кредитования и на регионы Арктики, и на все Зауралье в 2022 году [15].

Отдельное внимание стоит обратить на программу «Социальная ипотека», которая с одной стороны является отдельной программой, которую каждый регион разрабатывает самостоятельно, а с другой стороны – ряд программ в нашей стране можно назвать общим понятием «Социальная ипотека»: материнский капитал, военная ипотека, региональные субсидии, ипотека для молодых семей (до 35 лет), банковские «социальные ипотеки», ипотека для специалистов конкретного министерства или ведомства (узконаправленный профиль) и другие.

Проблема конкретного понимания «Социальной ипотеки» обусловлена отсутствием в законодательстве определения понятия «Социальная ипотека» и условий, в соответствии с которыми разные программы можно классифицировать под данное понятие.

Рассматривая программ «Социальная ипотека» как отдельную единицу, стоит отметить, что социальное ипотечное кредитование является правительственной программой, реализацией которой занимаются на уровне субъектов. Поэтому в каждом регионе она имеет свои особенности, о которых можно узнать в местных органах власти по месту жительства, либо в АИЖК. Также каждая кредитная организация может создать собственную программу социальной ипотеки и условия устанавливаются индивидуально данным банком.

Условия кредитования льготной программы «Социальная ипотека»:

- максимально низкая процентная ставка – от 7,55%;

- минимальный первоначальный взнос 10%;

- более длительный срок кредитования;

- субсидии из бюджетов разных уровней на возмещение части стоимости жилья. Один из примеров – это компенсация ежемесячных взносов по социальной ипотеке для некоторых бюджетников в период всего срока кредита;

- отсрочка платежа или реструктуризация: в разных случаях от 1,5 до 3 лет;

- уменьшение размера ежемесячного взноса путем рефинансирования;

- строительство с господдержкой недвижимости эконом-класса и реализация ее по льготным ценам определенным категориям граждан;

- единовременные субсидии на улучшение условий жилья. Один из таких примеров – материнский капитал [16].

В определенных случаях помощь государства будет составлять 10-50% от стоимости квартиры. Есть региональные субсидии, которые возмещают 100% цены жилья, а гражданину остается лишь платить проценты банку.

На получение социальной ипотеки могут рассчитывать различные категории граждан, которые устанавливаются каждым регионом или коммерческим банком индивидуально:

- многодетные семьи;

- неполные семьи, чей доход упал на 30%;

- инвалиды и семьи, воспитывающие детей-инвалидов;

- молодые семьи до 35 лет с детьми и без;

- некоторые категории врачей, учителей и ученых;

- работники научных муниципальных и госучреждений;

- трудящиеся наукоградов;

- военные-участники накопительной системы;

- ветераны боевых действий;

- молодые специалисты;

- работники культуры, соцзащиты и учреждений занятости населения;

- специалисты спортивных организаций;

- трудящиеся оборонно-промышленных комплексов;

- малоимущие.

Отдельно стоит рассмотреть программу «Молодая семья» – одна из самых ранних специальных программ, утвержденная в 2017 году Постановлением Правительства РФ [3], направленная на обеспечения жилплощадью молодых семей из категории малоимущих, не имеющих возможности приобретения недвижимости за наличные. Основная цель – субсидирование части затрат на покупку квартиры или дома.

По государственной программе «Обеспечение жильем молодых семей» предусмотрена субсидия, которая во многом определяет состав семьи:

- бездетная семейная пара может претендовать на компенсацию 30% от стоимости жилья;

- семья с одним ребенком — 35%;

- в семье двое детей — 40%;

- трое детей и более — 50%. [26]

В ряде регионов России молодая семья вправе рассчитывать на более крупную компенсацию — до 70–80% от цены приобретаемого объекта недвижимости.

Это не кредит, не льготная ипотека, а субсидия – деньги возвращать не придется. Данная программа более близка по своим условиям к материнскому капиталу и субсидии за третьего ребенка, чем к вышеперечисленным программам.

Ипотечные кредиты молодым семьям с государственной поддержкой готовы предоставить разные банки страны, запускающие кредитные программы со сниженными процентными ставками, что выгодно для заемщиков, например:

- СберБанк России – оформление ипотеки на сумму от 300 тыс. рублей на срок до 30 лет от 0,1% годовых;

- ВТБ банк – выгодная ипотека для молодых семей на сумму от 500 тыс. рублей под 5% годовых. Срок кредитования от 1 до 30 лет. Первоначальный взнос – 15% от стоимости недвижимости;

- Россельхозбанк – ипотека от 100 тыс. рублей на срок до 30 лет от 4,95% годовых. [26]

Каждый регион вправе самостоятельно корректировать величину выплат для компенсации расходов на покупку жилья, определять требования к участникам программы, перечень документов для оформления дотации, а также уровень минимального дохода семьи, необходимого для получения ипотечного кредита. Также стоит учитывать, что компенсирует затраты в размере 30-35% не от общей стоимости жилья, а только от стоимости допустимых квадратных метров.

Например, размер субсидий на покупку недвижимости в разных регионах РФ следующий:

- 30-35% — Новосибирская, Псковская, Магаданская, Ивановская область.

- 30-35% + дополнительные 5-10% за каждого ребенка в семье – в Калужской области.

- Компенсация в размере 200 тыс. рублей для семей без детей выплачивают в Вологодской области. Если в семье воспитываются дети, за каждого ребенка компенсируется сумма в размере 100 тыс. рублей.

- 30-35% в Алтайском крае – для семейных пар с детьми и без детей. Если ипотеку оформляет родитель, воспитывающий ребенка один, выплачивается компенсация в размере 50%.

- 60% — компенсируются расходы на покупку жилья для бездетных пар в Брянске. Если в семье воспитываются дети, размер субсидии достигает 65%. [26]

Однако у такой программы есть определенные недостатки, в частности, очередь участников бывает достаточно большой и продвижение данной очереди идет медленными темпами. В среднем в очереди на получение субсидии стоят от двух до четырех лет. Однако этот показатель может сдвигаться как в меньшую, так и в большую сторону.

Также установлен лимит по ипотечному кредиту в размере 12 млн рублей, что на данный момент снижает привлекательность данной программы для многодетных семей в Москве, Московской области, Санкт-Петербурге и Ленинградской области.

Аналогично программе «Молодая семья», в России с 2004 года действует программа «Военная ипотека» [1], направленная на поддержку военнослужащих и их семей.

Военная ипотека для военнослужащих отличается от классической тем, что, пока заемщик состоит на военной службе, его ипотечный долг погашает Министерство обороны, а не он сам. Отличие будет в условиях кредитования, этапах оформления, требованиях к заемщику.

Данная программа близка по своей сути к социальной ипотеке, программе «Молодая семья», материнскому капиталу и субсидии 450 000 рублей от государства за рождение третьего малыша. В данном случае не имеет значения заниженная процентная ставка, материнский капитал, наличие детей и иные условия.

При реализации программы «Военная ипотека» используется накопительно-ипотечная система обеспечения военнослужащих жильем (НИС), которая объединила в себе разнообразные финансовые инструменты и механизмы для приобретения жилья. Система предполагает накопление средств, их инвестирование с целью сохранения от инфляции и получения дополнительного дохода, который также используется военнослужащим. Программу запустили в 2005 году

Участниками системы могут стать все военнослужащие, заключившие свои первые контракты после 2005 года. Для большинства из них участие обязательно, для некоторых, в основном солдат и сержантов, — добровольное.

Сначала по НИС у военнослужащего накапливаются средства за счет ежегодных взносов из бюджета и доходов от их инвестирования. Первые три года использовать средства нельзя, а дальше военнослужащий должен принять решение. Можно продолжить накапливать, преумножая средства за счет получения дохода от инвестирования, и использовать их впоследствии для приобретения жилья. Если накопленных средств к моменту принятия решения о приобретения жилья не хватает, можно обратиться в банк для оформления военной ипотеки, используя накопленные средства как первоначальный взнос.

По сути, военная ипотека – это целевой кредит на покупку жилья, погашение которого осуществляет государство из накоплений военнослужащего в НИС. Накопления состоят из взносов от государства и дохода от их инвестирования. Размер годового взноса одинаковый для всех военнослужащих и не зависит от званий, родов войск и выслуги лет. Ежегодно он увеличивается. В 2005 году, когда военную ипотеку запустили, годовая субсидия составляла 37 тыс. руб. В 2010 году — уже 175 тыс. руб. В 2020 году сумма достигла 288 тыс. руб. в год, или 24 тыс. руб. в месяц. В 2021 году субсидия составляла 299 081 руб. в год, или 24 923 руб. в месяц. В 2022 году — 311 044 руб., или 25 920 руб. в месяц. Управляет НИС и выплачивает ипотечные взносы ФГКУ «Росвоенипотека», находящееся в введении Минобороны.

Кредиты по военной ипотеке выдаются по условиям банков на основе единых требований стандарта ипотечного кредитования военнослужащих [9].

Основные параметры кредита — это аннуитетный платеж и фиксированная процентная ставка. Максимальный срок кредита определяется оставшимся периодом до достижения военнослужащим предельного возраста прохождения военной службы — у большинства это 50 лет. Соответственно рассчитывается и максимальная сумма, которую может получить военнослужащий. Если оба супруга участвуют в НИС, то можно получить военную ипотеку совместно. По военной ипотеке разрешается покупать квартиру, частный жилой дом с землей или таунхаус, участвовать в долевом строительстве. Приобретение земли и строительство на ней дома недоступно военнослужащим с выслугой менее 20 лет, а имеющие такой стаж могут получить накопленные средства и использовать их на покупку земли и строительство дома.

В соответствии с программой, военный может получить не более 3 500 000 рублей на ипотечное жилье, если стоимость жилья выше, то разницу военнослужащий может покрыть личными накоплениями или иными способами, не связанными с НИС.

Помимо вышеперечисленных программ, ряд банков ввели собственные льготные ипотеки, с процентом ниже 6% (Сбербанк и Россельхозбанк), так как ипотека считается одним из самых низкорисковых видов кредитования.

Материнский капитал и субсидия 450 000 рублей от государства за рождение третьего малыша, в отличие от вышеперечисленных программ, не являются отдельной программой льготного кредитования, имеющей установленную процентную ставку, условия по первоначальному взносу и сроку кредитования, а также размеру кредита. Данные средства – это определенная безвозмездная целевая материальная помощь определенным категориям населения.

И если о материнском капитале большая часть населения знает, то субсидия на третьего ребенка не так известна в широких кругах. Данная мера была введена Президентов РФ 20.02.19 в рамках послания Президента Федеральному собранию РФ. Данное нововведение было закреплено Постановлением Правительства от 07.09.2019 №1170. [3]

Многодетные семьи с ипотечными кредитами могут получить от государства сумму до 450 тысяч рублей или в размере остатка кредита, если он меньше этой суммы. Претендовать на эту сумму можно, если третий или последующий ребенок родился в 2019-2022 годах.

Таким образом, многодетные семьи, имеющие трех и более детей, рожденных в период введения материнского капитала и до 31.12.2022 имеют право на получение материнского капитала в размере 693,1 тыс. рублей (в 2022 году) и субсидии в размере 450 тыс. рублей, в общей сумме будет 1 143,1 тыс. рублей. Учитывая, что средняя сумма ипотечного кредита по стране 3,28 млн рублей [29], то используя данные выплаты, среднестатистическая семья сможет позволить оплатить данными средствами порядка 40% стоимости ипотечного кредита. При этом, стоит учитывать, что в каждом регионе, цены на жилье отличаются и если в Москве средняя стоимость квартиры составляет 6,0 млн. рублей, то в остальных регионах (исключение Московская область, Санкт-Петербург) средняя стоимость квартиры не будет превышать 3,7 млн рублей [29].

Одновременно стоит учитывать, что если мы говорим о малоимущих семьях, или семьях, где родители имеют определенную профессию, то они могут воспользоваться программами «Социальная ипотека», «Молодая семья» и «Военная ипотека», что также позволить получить дополнительные субсидии из региональных бюджетов и иную поддержку для приобретения жилья. Для жителей Дальнего Востока в рамках данного поддержки также стоит учитывать и программу «Ипотека под 2% для ДФО», что повышает привлекательность региона для определенных категорий населения. Таким образом, большинство разработанных и действующих программ льготного кредитования имеют определенную привлекательность для определенных слоев населения.

В тоже время, несмотря на данную привлекательность, до сих пор ни одно федеральное или региональное ведомство, которое участвует в разработке программ и отборе кредитных учреждений для участия в программах, не разработало методику оценки эффективности данных программ.

При разработке методики оценки эффективности программ льготного кредитования стоит учитывать, что государство, в первую очередь, преследует своей целью не получение прибыли, а развитие определенных регионов, отраслей, повышение уровня рождаемости, выполнение иных социальных функций, но при этом, стоит иметь ввиду ограниченность бюджетных ресурсов и их эффективное распределение. То есть, в данном случае, мы говорим о бюджетной и социальной эффективности от разработки и реализации данных программ.

Социальная эффективность – это эффективность, которая показывает удовлетворенность населения от реализуемых мероприятий.

Бюджетная эффективность – это эффективность, которую получает государство от реализации программ государственной поддержки определенных секторов экономики и слоев населения. Для государства такая эффективность может выражаться в росте рождаемости, повышения доступности жилья, снижения оттока населения из определенных регионов, замедление старения населения и другое.

Для разработки методики оценки эффективности программ льготного ипотечного кредитования необходимо разработать четкие критерии / показатели, характеризующие изменения в исследуемой сфере, например:

- количество семей с детьми (2 и более детей);

- прирост вводимого в эксплуатацию жилья (млн кв. м);

- количество семей, улучшивших свое социальное положение – семей, приобретших жилье в истекшем периоде (до этого собственного жилья не имели);

- доля жилья с развитой инфраструктурой (в совокупном объеме);

- количество семей, воспользовавшихся программами льготного кредитования (для каждой программы отдельно подсчитывается эффективность);

- средний размер кредита и средневзвешенный срок кредитования (для региональной оценки – отклонение от федеральной оценки и изменение по отношению к прошлому году);

- долговая нагрузка на одного человека (превышение долговой нагрузки на более чем 50% от всех доходов семьи повышает риск неплатежеспособности по кредитам и увеличивает социальную напряженность).

Формула оценки эффективности будет выглядеть следующим образом:

- Э – эффективность программы;

- xi – i-ый критерий, установленный для программы;

- ni – i-ый весовой критерий, при этом учитывая что (n1 +…+ ni) =1

Для адекватной оценки эффективности программы необходимо рассчитывать эффективность для каждого региона отдельно, учитывая местную специфику, и проводить анализ не за один год, а за ряд лет, от 3 и более. Стоит учитывать, что каждый регион может индивидуально изменять основные критерии и их весовую значимость в зависимости от целей, которые преследуют та или иная региональная программа.

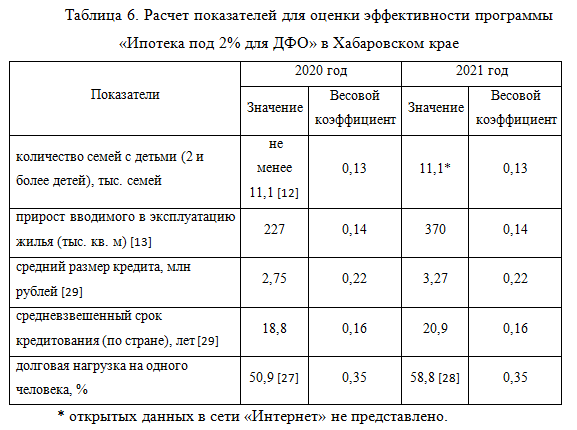

Например, разработаем формулу оценки эффективности программы «Ипотека под 2% для ДФО» для Хабаровского края. Предположим, что основные цели программы, увеличение естественного прироста населения, то есть чтобы в федеральном округе были семьи с 3 и более детьми, при этом, темпы роста ввода жилья в регионах создают дефицит на рынке (спрос превышает предложение, что ведет к росту среднего размера кредита и срока кредитования.

Проведя градацию показателей, профильное региональное министерство или Правительство Хабаровского края пришло к выводу что показатели и весовые критерии будут выглядеть следующим образом (таблица 6). Мы используем не все представленные выше показатели, так как большая часть данных не является открытым и такими данными могут владеть профильные ведомства.

Введя весовые коэффициенты на основании значимости показателей, можно рассчитать оценку эффективности программы «Ипотека под 2% для ДФО» для Хабаровского края за 2020 и 2021 годы:

11,1*0,13 + 227*0,14 + 2,75*0,22 + 18,8*0,16 + 50,9*0,35 = 54,65

11,1*0,13 + 370*0,14 + 3,27*0,22 + 20,9*0,16 + 58,8*0,35 = 77,89

С одной стороны, рассматривая исключительно полученное значение, мы можем говорить о том, что программа становится эффективнее в 2021 году, за счет прироста вводимого в эксплуатацию жилья и с большей вероятностью за счет роста количества семей с детьми, но рассматривая с другой стороны остальные показатели, мы можем, наоборот, говорить о снижении эффективности программы, так как растет средний размер и срок кредита, а также долговая нагрузка, что ведет к снижению покупательской способности в долгосрочной перспективе. Поэтому необходимо проводить более глубокий анализ, используя все возможные данные для этого.

Также при расчете эффективности программы льготного кредитования необходимо использовать факторный анализ. Используя факторный анализ, мы можем проследить какие именно факторы влияют на низкую эффективность программы в региональном разрезе.

Сравнивая полученные данные по всей стране, или по федеральным округам, или по субъектам со схожими условиями, можно выявить какие условия характерны для каждого субъекта и какие мероприятия на федеральном и региональном уровне необходимы для выравнивания ситуации и повышения эффективности программы.

Подводя итог, стоит отметить, что создание и развитие программ льготного кредитования имеет под собой достаточно серьезное обоснование, однако, необходимо учитывать ряд факторов, которые в итоге ведут к снижению эффективности реализации программ льготного ипотечного кредитования. Для повышения эффективности данных программ необходимо, в первую очередь, на уровне субъектов Российской Федерации разрабатывать и внедрять методики оценки эффективности действующих программ для повышения доступности ипотечного кредитования на местах. При этом необходимо учитывать региональную особенность каждого субъекта РФ, чтобы точечно изменять условия программ и повышать качество их реализации в каждом регионе в частности и по стране в целом.

Список источников

- Федеральный закон от 20.08.2004 №117-ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих»

- Постановление Правительства РФ от 20.03.2015 №255 «О внесении изменений в Правила предоставления субсидий из федерального бюджета российским кредитным организациям и открытому акционерному обществу «Агентство по ипотечному жилищному кредитованию» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам)»

- Постановление Правительства РФ от 30.12.2017 №1710 «Об утверждении государственной программы Российской Федерации «Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации»

- Постановление Правительства РФ от 30.12.2017 №1711 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «Агентство ипотечного жилищного кредитования» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам), предоставленным гражданам Российской Федерации, имеющим детей»

- Постановление Правительства РФ от 07.09.2019 №1170 «Об утверждении Правил предоставления субсидий акционерному обществу «ДОМ.РФ» на возмещение недополученных доходов и затрат в связи с реализацией мер государственной поддержки семей, имеющих детей, в целях создания условий для погашения обязательств по ипотечным жилищным кредитам (займам) и Положения о реализации мер государственной поддержки семей, имеющих детей, в целях создания условий для погашения обязательств по ипотечным жилищным кредитам (займам)»

- Постановление Правительства РФ от 30.11.2019 №1567 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «ДОМ.РФ» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам), предоставленным гражданам Российской Федерации на строительство (приобретение) жилого помещения (жилого дома) на сельских территориях (сельских агломерациях)»

- Постановление Правительства от 07.12.2019 №1609 «Об утверждении условий программы «Дальневосточная ипотека»

- Распоряжение Правительства РФ от 29.07.2014 №1398-р «О Перечне монопрофильных муниципальных образований РФ (моногородов)»

- Приказ Министра обороны Российской Федерации от 09.10.2018 №558 «Об утверждении Стандарта предоставления ипотечного кредита (займа) участникам накопительно-ипотечной системы жилищного обеспечения военнослужащих»

- Банк ДОМ.РФ запустил льготную ипотеку на индивидуальное строительство жилого дома по ставке от 6,1%. Режим доступа. URL: https://domrfbank.ru/press/private-clients/bank-dom-rf-zapustil-lgotnuyu-ipoteku-na-individualnoe-stroitelstvo-zhilogo-doma-po-stavke-ot-6-1/ (дата обращения 30.01.2022).

- В 2021 году в ДФО каждая вторая квартира на первичном рынке куплена по программе «Дальневосточная ипотека», 30.11.2021. Министерство Российской Федерации по развитию Дальнего Востока и Арктики. Режим доступа. URL: https://minvr.gov.ru/press-center/news/32740/?sphrase_id=2370719 (дата обращения 30.01.2022).

- В Хабаровском крае на поддержку семей с детьми направили 3,8 млрд рублей, 25.12.2020, ТАСС. Режим доступа. URL: https://tass.ru/nacionalnye-proekty/10350137 (дата обращения 30.01.2022).

- Власти заявили, что «Дальневосточная ипотека» бесполезна при отсутствии нового жилья, 19.05.2021, ТАСС. Режим доступа. URL: https://tass.ru/nedvizhimost/11407821 (дата обращения 30.01.2022).

- Васюкович А.В. «Как и где оформляется ипотека с господдержкой в 2022 году: программы, условия, банки и что будет с ней после 1 июля». Онлайн-журнал об ипотеке и недвижимости в России «Ипотековед». Режим доступа. URL: https://ipotekaved.ru/v-rossii/ipoteka-s-gospodderzhkoj.html (дата обращения 30.01.2022).

- Васюкович А.В. «Льготная ипотека под 2 процента на Дальнем Востоке и в других регионах: кому положена Дальневосточная ипотека, условия и порядок оформления в 2022 году, новости». Онлайн-журнал об ипотеке и недвижимости в России «Ипотековед». Режим доступа. URL: https://ipotekaved.ru/gospodderzhka/ipoteka-pod-2-procenta.html (дата обращения 30.01.2022).

- Васюкович А.В. «Что такое социальная ипотека и как её получить в 2022 году: условия, банки, инструкция и документы». Онлайн-журнал об ипотеке и недвижимости в России «Ипотековед». Режим доступа. URL: https://ipotekaved.ru/socialnaya/socialnaya-ipoteka.html (дата обращения 30.01.2022).

- Густова Н. Дом в кредит: как получить и на что потратить льготную ипотеку на ИЖС, 21.07.2021, РБК. Режим доступа. URL: https://realty.rbc.ru/news/60f7fc109a7947648e4e7c3c (дата обращения 30.01.2022).

- Кишьян Е. Программу льготной ипотеки предложено продлить, 22.01.2016, Новый взгляд. Режим доступа. URL: https://newvz.ru/info/68843.html (дата обращения 30.01.2022).

- Коннова Е. Программа «Молодая семья» — 2021: что надо знать, 29.11.2020, РБК. Режим доступа. URL: https://realty.rbc.ru/news/5bf68c3e9a79475a8f12a80d (дата обращения 30.01.2022).

- Кошкина Ю. Ипотека растет по-семейному, 04.10.2021, РБК. Режим доступа. URL: https://www.rbc.ru/newspaper/2021/10/05/6157296c9a794794fbcf787a (дата обращения 30.01.2022).

- «Льготные программы по ипотеке, которые действуют в России», 25.10.2021. Режим доступа. URL: http://duma.gov.ru/news/52541/ (дата обращения 30.01.2022).

- Минфин предложил выдавать льготную ипотеку на строительство частных домов, 20.02.2021, РБК. Режим доступа. URL: https://www.rbc.ru/finances/20/02/2021/6030c8fa9a79474c9b18cee5 (дата обращения 30.01.2022).

- Мирошкина Е. Как работает программа ипотеки под 6,1% на строительство дома, 16.12.2020. Тинькофф журнал. Режим доступа. URL: https://journal.tinkoff.ru/news/ipoteka-v-domrf/ (дата обращения 30.01.2022).

- Моисеев А.В. Минфин России предлагает распространить льготную программу «Семейная ипотека» на строительство частных домов, 20.02.2021, официальный сайт Министерства финансов РФ. Режим доступа. URL: https://minfin.gov.ru/ru/press-center/?id_4=37387-minfin_rossii_predlagaet_rasprostranit_lgotnuyu_programmu_semeinaya_ipoteka_na_stroitelstvo_chastnykh_domov (дата обращения 30.01.2022).

- Названы регионы — лидеры по объему выдачи семейной ипотеки в новостройках, 18.08.2020, РБК. Режим доступа. URL: https://realty.rbc.ru/news/5f3bbfd19a7947d316753395 (дата обращения 30.01.2022).

- Программа «Молодая семья» в 2022 году — условия ипотеки, 13.08.2021. Режим доступа. URL: https://bankiros.ru/wiki/term/ipoteka-dla-molodoj-semi-kak-polucit (дата обращения 30.01.2022).

- Рейтинг регионов по закредитованности населения – 2020. Режим доступа. URL: https://riarating.ru/infografika/20201020/630184698.html (дата обращения 30.01.2022).

- Рейтинг регионов по закредитованности населения – 2021. Режим доступа. URL: https://riarating.ru/infografika/20211129/630213206.html (дата обращения 30.01.2022).

- Семенова В. Средний размер ипотечного кредита в России вырос на четверть за год, 19.01.2022, РБК. Режим доступа. URL: https://realty.rbc.ru/news/61e7e18d9a794705b9ef7234 (дата обращения 30.01.2022).

- Слободян Е. Как менялись ставки по ипотеке в России. Инфографика, 23.08.2017, АиФ. Режим доступа. URL: http://www.aif.ru/dontknows/infographics/kak_menyalis_stavki_po_ipoteke_v_rossii_infografika (дата обращения 30.01.2022).

- Совещание с членами Правительства 10.03.2021. Режим доступа. URL: http://kremlin.ru/events/president/news/65134 (дата обращения 30.01.2022).

- Терченко Э. Минфин готовит ипотеку под 6%, 25.10.2017, Ведомости. Режим доступа. URL: https://www.vedomosti.ru/realty/articles/2017/10/25/739317-minfin-ipoteku (дата обращения 30.01.2022).

- Условия получения сельской ипотеки в 2022 году. Режим доступа. URL: https://ipotekaselskaya.ru/ (дата обращения 30.01.2022).

References

- Federal Law of August 20, 2004 No. 117-FZ “On the savings and mortgage system of housing for military personnel”

- Decree of the Government of the Russian Federation of March 20, 2015 No. 255 “On Amendments to the Rules for Providing Subsidies from the Federal Budget to Russian Credit Institutions and the Open Joint Stock Company Agency for Housing Mortgage Lending” for reimbursement of lost income on issued (acquired) housing (mortgage) loans (for loans)»

- Decree of the Government of the Russian Federation of December 30, 2017 No. 1710 “On Approval of the State Program of the Russian Federation “Providing Affordable and Comfortable Housing and Utilities for Citizens of the Russian Federation”

- Decree of the Government of the Russian Federation of December 30, 2017 No. 1711 “On Approval of the Rules for Providing Subsidies from the Federal Budget to Russian Credit Institutions and the Joint-Stock Company “Agency for Housing Mortgage Lending” for reimbursement of lost income on issued (acquired) housing (mortgage) loans (loans), granted to citizens of the Russian Federation with children”

- Decree of the Government of the Russian Federation of September 7, 2019 No. 1170 “On Approval of the Rules for Providing Subsidies to the Joint-Stock Company DOM.RF for Compensation of Lost Income and Expenses in Connection with the Implementation of State Support Measures for Families with Children in order to Create Conditions for the Repayment of Obligations for mortgage loans (loans) and the Regulations on the implementation of state support measures for families with children in order to create conditions for repaying obligations on mortgage loans (loans)»

- Decree of the Government of the Russian Federation of November 30, 2019 No. 1567 “On Approval of the Rules for Providing Subsidies from the Federal Budget to Russian Credit Institutions and Joint-Stock Company DOM.RF for Compensation of Lost Income on Issued (Acquired) Housing (Mortgage) Loans (Loans) Granted citizens of the Russian Federation for the construction (acquisition) of residential premises (residential house) in rural areas (rural agglomerations)»

- Decree of the Government dated December 7, 2019 No. 1609 “On Approval of the Terms of the Far Eastern Mortgage Program”

- Decree of the Government of the Russian Federation of July 29, 2014 No. 1398-r “On the List of single-industry municipalities of the Russian Federation (single-industry towns)”

- Order of the Minister of Defense of the Russian Federation of October 9, 2018 No. 558 “On Approval of the Standard for the Provision of a Mortgage Credit (Loan) to Participants in the Savings and Mortgage Housing System for Military Personnel”

- Bank DOM.RF launched a preferential mortgage for the individual construction of a residential building at a rate of 6.1%. Access mode. URL: https://domrfbank.ru/press/private-clients/bank-dom-rf-zapustil-lgotnuyu-ipoteku-na-individualnoe-stroitelstvo-zhilogo-doma-po-stavke-ot-6-1/ (date appeals 30.01.2022).

- In 2021, in the Far Eastern Federal District, every second apartment on the primary market was purchased under the Far Eastern Mortgage program, 11/30/2021. Ministry of the Russian Federation for the Development of the Far East and the Arctic. Access mode. URL: https://minvr.gov.ru/press-center/news/32740/?sphrase_id=2370719 (accessed 01/30/2022).

- In the Khabarovsk Territory, 3.8 billion rubles were allocated to support families with children, 12/25/2020, TASS. Access mode. URL: https://tass.ru/nacionalnye-proekty/10350137 (accessed 01/30/2022).

- The authorities said that the «Far Eastern mortgage» is useless in the absence of new housing, 05/19/2021, TASS. Access mode. URL: https://tass.ru/nedvizhimost/11407821 (accessed 01/30/2022).

- Vasyukovich A.V. How and where is a state-supported mortgage issued in 2022: programs, conditions, banks and what will happen to it after July 1. Online magazine about mortgages and real estate in Russia «Ipotekoved». Access mode. URL: https://ipotekaved.ru/v-rossii/ipoteka-s-gospodderzhkoj.html (accessed 01/30/2022).

- Vasyukovich A.V. “Preferential mortgages at 2 percent in the Far East and other regions: who is entitled to the Far Eastern mortgage, conditions and procedure for registration in 2022, news.” Online magazine about mortgages and real estate in Russia «Ipotekoved». Access mode. URL: https://ipotekaved.ru/gospodderzhka/ipoteka-pod-2-procenta.html (accessed 01/30/2022).

- Vasyukovich A.V. «What is a social mortgage and how to get it in 2022: conditions, banks, instructions and documents.» Online magazine about mortgages and real estate in Russia «Ipotekoved». Access mode. URL: https://ipotekaved.ru/socialnaya/socialnaya-ipoteka.html (accessed 01/30/2022).

- Gustova N. House on credit: how to get and what to spend a preferential mortgage on individual housing construction, 07/21/2021, RBC. Access mode. URL: https://realty.rbc.ru/news/60f7fc109a7947648e4e7c3c (accessed 01/30/2022).

- Kishyan E. It is proposed to extend the preferential mortgage program, 01/22/2016, New look. Access mode. URL: https://newvz.ru/info/68843.html (accessed 01/30/2022).

- Konnova E. Program «Young Family» — 2021: what you need to know, 11/29/2020, RBC. Access mode. URL: https://realty.rbc.ru/news/5bf68c3e9a79475a8f12a80d (accessed 01/30/2022).

- Koshkina Yu. Mortgage is growing in a family way, 04.10.2021, RBC. Access mode. URL: https://www.rbc.ru/newspaper/2021/10/05/6157296c9a794794fbcf787a (accessed 01/30/2022).

- “Preferential mortgage programs that operate in Russia”, 10/25/2021. Access mode. URL: http://duma.gov.ru/news/52541/ (accessed 01/30/2022).

- The Ministry of Finance proposed issuing preferential mortgages for the construction of private houses, 02/20/2021, RBC. Access mode. URL: https://www.rbc.ru/finances/20/02/2021/6030c8fa9a79474c9b18cee5 (accessed 01/30/2022).

- Miroshkina E. How the mortgage program works at 6.1% for building a house, 12/16/2020. Tinkoff magazine. Access mode. URL: https://journal.tinkoff.ru/news/ipoteka-v-domrf/ (accessed 01/30/2022).

- Moiseev A.V. The Ministry of Finance of Russia proposes to extend the Family Mortgage preferential program for the construction of private houses, 02/20/2021, official website of the Ministry of Finance of the Russian Federation. Access mode. URL: https://minfin.gov.ru/ru/press-center/?id_4=37387-minfin_rossii_predlagaet_rasprostranit_lgotnuyu_programmu_semeinaya_ipoteka_na_stroitelstvo_chastnykh_domov (accessed 01/30/2022).

- Regions named leaders in terms of issuing family mortgages in new buildings, 08/18/2020, RBC. Access mode. URL: https://realty.rbc.ru/news/5f3bbfd19a7947d316753395 (accessed 01/30/2022).

- Program «Young Family» in 2022 — mortgage conditions, 13.08.2021. Access mode. URL: https://bankiros.ru/wiki/term/ipoteka-dla-molodoj-semi-kak-polucit (accessed 01/30/2022).

- Rating of regions by debt burden of the population — 2020. Access mode. URL: https://riarating.ru/infografika/20201020/630184698.html (accessed 01/30/2022).

- Rating of regions by debt burden of the population — 2021. Access mode. URL: https://riarating.ru/infografika/20211129/630213206.html (accessed 01/30/2022).

- Semenova V. The average size of a mortgage loan in Russia grew by a quarter over the year, 01/19/2022, RBC. Access mode. URL: https://realty.rbc.ru/news/61e7e18d9a794705b9ef7234 (accessed 01/30/2022).

- Slobodyan E. How mortgage rates have changed in Russia. Infographics, 23.08.2017, AiF. Access mode. URL: http://www.aif.ru/dontknows/infographics/kak_menialis_stavki_po_ipoteke_v_rossii_infografika (Accessed 01/30/2022).

- Meeting with members of the Government 10.03.2021. Access mode. URL: http://kremlin.ru/events/president/news/65134 (Accessed 01/30/2022).

- Terchenko E. The Ministry of Finance is preparing a mortgage at 6%, 10/25/2017, Vedomosti. Access mode. URL: https://www.vedomosti.ru/realty/articles/2017/10/25/739317-minfin-ipoteku (Accessed 01/30/2022).

- Conditions for obtaining a rural mortgage in 2022. Access mode. URL: https://ipotekaselskaya.ru/ (accessed 01/30/2022).

Для цитирования: Тихомирова Е.С. Вопросы оценки эффективности реализации действующих программ льготного ипотечного кредитования// Московский экономический журнал. 2022. № 2. URL: https://qje.su/ekonomicheskaya-teoriya/moskovskij-ekonomicheskij-zhurnal-2-2022-11/

© Тихомирова Е.С., 2022. Московский экономический журнал, 2022, № 2.