УДК 336.71:005

DOI 10.24411/2413-046Х-2019-10129

Банковский менеджмент как основа эффективного управления коммерческим банком

Bank management as a basis for effective management of a commercial Bank

Таранова И.В., доктор экономических наук, профессор, Ставропольский государственный аграрный университет

I.V. Taranova, Doctor of Economics, Professor of Stavropol state agrarian University

Склярова Ю.М., доктор экономических наук, профессор, Ставропольский государственный аграрный университет

Yu.M. Sklyarova, Doctor of Economics, Professor of Stavropol state agrarian University

Скляров И.Ю., доктор экономических наук, профессор, Ставропольский государственный аграрный университет

I.Yu. Sklyarov, Doctor of Economics, Professor of Stavropol state agrarian University

Ланг В.В., кандидат экономических наук, доцент, Ставропольский государственный аграрный университет

V.V. Lang, Candidate of economic Sciences, associate Professor

of Stavropol state agrarian University

Аннотация: банковский менеджмент представляет собой вид управленческой деятельности направленный на достижение определенных целей при эффективном использовании ресурсов банка. Применение банковского менеджмента позволяет решать задачи, возникающие в процессе деятельности коммерческого банка: финансовых задач, банковских, социально-психологических и прочие.

Summary: banking management is a type of management activity aimed at achieving certain goals with the efficient use of bank resources. The use of banking management allows us to solve problems arising in the process of the commercial bank: financial problems, banking, social, psychological and others.

Ключевые слова: банковский менеджмент, банковское дело, банковская система, кредитная организация, коммерческий банк.

Key words: banking management, banking, banking system, credit organization, commercial bank.

Банковский менеджмент является системой управления коммерческим банком на основе осуществления подразделениями коммерческого банка определенных мер, которые направлены на обеспечение непрерывного движения средств находящихся в кредитной организации для достижения макроэкономических и микроэкономических целей деятельности коммерческого банка.

На современном этапе развития системы банковского менеджмента можно выделить влияние следующих макроэкономических факторов: эффективность экономики России (темп роста ВВП, таргетирование инфляции, уровень жизни населения, изменение ключевой ставки, уровень жизни населении и тд.), в том числе банковской системы (пруденциальное регулирование, уровень конкуренции, система страхования вкладов, стоимость привлеченных ресурсов) [1].

Выделяют следующие виды банковского менеджмента:

- управление финансовой политикой коммерческого банка (финансовый менеджмент);

- политика управления долгосрочными целями коммерческого банка (стратегический менеджмент);

- управление (менеджмент) персоналом.

Финансовый менеджмент это разработка финансово-экономического плана кредитной организации включающий следующие элементы:

- эффективное управление капиталом и собственными средствами коммерческого банка[3];

- управление активами и пассивами кредитной организацией;

- построение эффективной риск-менеджмента банка.

Стратегический менеджмент представляет собой деятельность, направленную на создание и реализацию мероприятий направленных на повышение эффективности деятельности коммерческого банка.

Менеджмент персонала представляет собой управление трудовыми ресурсами на базе кадровой политики коммерческого банка, целью которого является повышение квалификации персонала, эффективности труда, адаптация к новым технологиям и прочее[6].

Банковская деятельность направлена как на получение прибыли, так и на осуществление сохранности привлеченных денежных средств от вкладчиков.

Банковский менеджмент состоит из планирования, анализа, контроля и регулирования.

Планирование в банковском менеджменте предполагает определение целей деятельности, масштабов, а также результатов деятельности коммерческого банка в соотношении с затратами и источниками коммерческого банка.

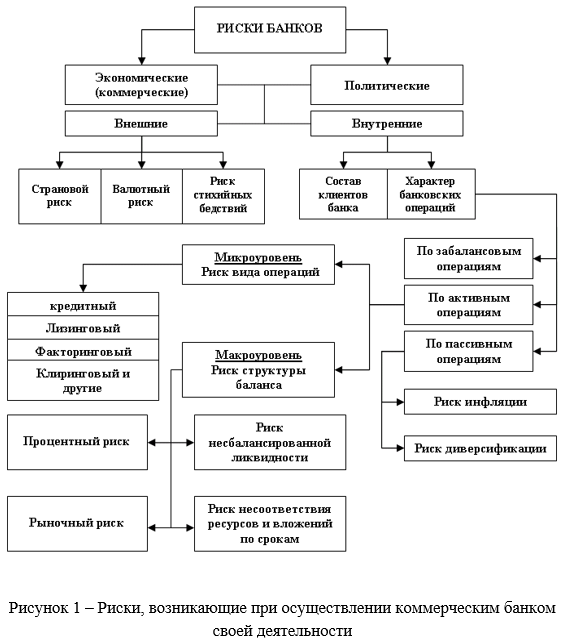

В результате проведенного исследования были определены основные группы рисков в системе банковского менеджмента (рисунку 1).

Для того чтобы эффективно построить систему банковского менеджмента необходимо проводить анализ деятельности отдельно взятого банка, его ретроспективную оценку по системе показателей: достаточность капитала, надежность и ликвидность, качество управления пассивами и активами, ценовая политика банка и ее компоненты, факторный анализ доходов и расходов, кредитная и процентная политика, финансовая устойчивость, структура фондового портфеля банка, риски и хеджирование, а так же сравнительный анализ с прогнозными значениями самого банка и с результатами деятельности других банков[10].

Развитие системы регулирования в банковском менеджменте позволяет на постоянной основе осуществлять государственный надзор за деятельностью коммерческого банка и пруденциальное регулирование. В связи со спецификой деятельности коммерческих банков, которая заключается в привлечении заемных средств, государственное регулирование банковской деятельности выделяет следующие принципы при выдаче лицензий: достаточность капитала, ликвидности коммерческого банка, создание обязательных резервов, а также ограничение сфер деятельности коммерческих банков. Таким образом, в банковском менеджменте регулирование деятельности коммерческого банка заключается в соблюдении коммерческим банком установленных требований и нормативов регулирующими органами[6].

Выделяют следующие виды контроля банковской деятельности: внешний контроль и внутренний контроль. Внешний контроль деятельности коммерческого банка производится внешними аудиторами и Центральным банком Российской Федерации. Внутренний контроль деятельности коммерческого банка осуществляется коммерческим банком и является составной частью банковского менеджмента. В кредитной организации внутренний и внешний контроль могут взаимодействовать между собой на уровне осуществления проверки за соблюдением банковского законодательства и нормативных актов, установленных Банком России. А также соблюдение банковских правил и инструкций[7].

Процесс управления кредитной организацией включает в себя следующее:

- определение и постановка целей деятельности коммерческого банка;

- осуществление анализа деятельности коммерческого банка связанного с его управлением;

- осуществление прогнозирования показателей деятельности коммерческого банка;

- осуществление планирования развития коммерческого банка;

- осуществление организации, а также регулирования деятельности подразделений коммерческого банка;

- осуществления мониторинга, контроля и учета деятельности коммерческого банка.

Выделяют следующие функции банковского менеджмента:

- осуществление в банковской деятельности технологического цикла;

- определение стратегии развития коммерческого банка;

- определение целей деятельности коммерческого банка[8].

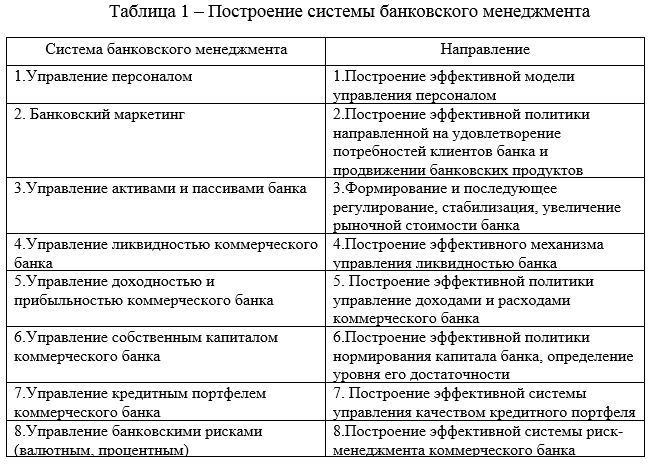

Коммерческие банки самостоятельно определяют методы управления и приемы управления, однако стоит отметить, что существует общее требование, которое заключается в следующем: банковским менеджмент коммерческого банка должен соответствовать общим концепциям развития банковского сектора. Стоит отметить, что отличительная особенность финансового банковского менеджмента в коммерческих банках Российской Федерации, заключается в отсутствии единообразных технологий управления. Коммерческие банки в условиях сложившейся конкуренции на денежном рынке разрабатывают свои способы осуществления деятельности[12]. Рассмотрим схему банковского менеджмента, для этого обратимся к таблице 1.

Для реализации основной цели исследования в рамках определения системы банковского менеджмента как основы эффективного управления коммерческим банком нами были выбраны объекты исследования ПАО «Сбербанк России», АО «Россельхозбанк», АО «Альфа-Банк» и ПАО «Банк ВТБ». Поведем оценку финансовой устойчивости по методике CAMEL(S) выше перечисленных кредитных организаций в таблицах 1-3.

По результатам оценки финансовой устойчивости банка ПАО «Сбербанк России» можно сделать вывод, что банк является финансово устойчивым. Так как за весь период исследования 2017-2019 гг. базисным показателям ПАО «Сбербанк России» присвоен рейтинг 1, что свидетельствует о превосходном качестве активов, пассивов и эффективной практике управления кредитным процессом банка[11].

По показателям «Чувствительность к рыночному риску» и «Ликвидность» за все три года банк показал хорошую динамику и можно сделать вывод, что он является надежным и финансово устойчивым.

В результате проведенного исследования АО «Россельхозбанк» имеет по показателю доходность удовлетворительную оценку по методике CAMEL(S). Что показывает нам нестабильное финансовое состояние коммерческого банка и может представлять угрозу его существованию. Несоответствие базовых показателей методики критериальным говорит о необходимости пересмотра системы менеджмента кредитной организации и усиления контроля за банковскими рисками [1].

В результате проведенного исследования АО «Альфа-Банк» показывает хорошие результаты работы за исследуемый период, что отражается в положительной динамике критериальных показателей: достаточность капитала (рейтинговый показатель 1), качество активов (рейтинговый показатель 1), ликвидность (рейтинговый показатель 1), но можно отметить изменения одного из компонента рейтинга — показатель уровень надежности в сторону снижения рейтинга до уровня «удовлетворительный». Что влияет на снижение чувствительности к рыночному риску и говорит о неэффективной практике управления банковскими рисками параметрам[14].

В результате проведенного исследования ПАО «Банк ВТБ» в 2017 и 2019 годах занимает среднюю позицию по критериям рейтинга, что говорит о неэффективной политике управления банковскими рисками, неэффективной процентной политикой в результате которой могут возникать потери по кредитам и дополнительные затраты на формирование резервов[13].

Итоги оценки финансовой устойчивости банков приведем в сводной таблице 6, отражающей финансовое положение банков на рынке.

Результаты проведенного исследования каждого компонента рейтинга по методике CAMEL(S) позволяет оценить финансовую устойчивость банков: первое место рейтинга занимает ПАО «СБЕРБАНК РОССИИ», на второй позиции среди основных банков-конкурентов находится АО «Газпромбанк» и АО «Альфа-Банк», третье место — ПАО «Банк ВТБ» и АО «Россельхозбанк» [13].

Таким образом, банковский менеджмент является системой экономических отношений и направлен на управление денежными ресурсами коммерческого банка в соответствии с целями его деятельности. Банковский менеджмент представляет собой деятельность, которая направлена на внутренне регулирование коммерческого банка и соблюдение коммерческим банком установленных требований и нормативов Центральным банком Российской Федерации. Эффективный банковский менеджмент позволяет не только защитить коммерческий банк от возникающих рисков, но и управлять рисками, а также использовать их как инструменты, которые направлены на повышение эффективности деятельности коммерческого банка. Банковский менеджмент способствует минимизации рисков, которые могут возникнуть в процессе осуществления коммерческим банком своей деятельности, а также способствует достижению целей деятельности коммерческого банка с учетом конъюнктуры рынка[7].

Список использованных источников литературы

- Букато, В. И. Банки и банковские операции в России / В. И. Букато. – М.: Финансы и статистика, 2018. – 367с.

- Вознесенский, Е. П. Операции коммерческих банков / Е. П. Вознесенский. – М.: Банковские услуги, 2017. – №7. – С.30-33.

- Гиблова, Н. М. Коммерческие банки как основные участники модернизационных процессов отечественной экономики / Н. М. Гиблова. – М.: Банковское дело, 2018. – №11. – С. 40-43.

- Жукова, Л. М. Банки и банковские операции / Л. М. Жукова. – М.: Юнити, 2014. – 471с.

- Жуков, Е. Ф. Банки и небанковские кредитные организации и их операции: учебник / Е. Ф. Жуков. – М.: ИНФРА-М, 2017. – 528 с.

- Маркова, О. М., Коммерческие банки и их операции / О. М. Маркова. – М.: Банки и биржи, 2019 – 470 с.

- Полушкин, В. Ю. Анализ стабильности управления активными и пассивными операциями в коммерческом банке / В. Ю. Полушкин. – М.: Бухгалтерия и банки. – 2018. – №1.-С.18-39.

- Рыкова, И. Н. Методика оценки кредитоспособности заемщиков / И. Н. Рыкова. – М.: Банковское кредитование, 2019. – 46 с.

- Самсонова, Е. К. Теоретическо-методологические аспекты исследования финансово-кредитной инфраструктуры / Е. К. Самсонова. – М.: Финансы и кредит, 2019. – № 44. – С. 49-54.

- Семенов, С. К. Экономика РФ и перспективы увеличения активов банков / С. К. Семенов. – М.: Финансы и кредит. – 2018. – №8.- С.2-5.

- Sklyarova Yu.M., Sklyarov I.Yu., Latysheva L.A., Piterskaya L.Yu., Zenchenko S.V. Theoretical And Methodological Features The Investment Analysis Of The Economy Agricultural Sector/Indo American Journal of Pharmaceutical Sciences. 2019. Т. 6. № 3. С. 5603-5610.

- Sklyarova Yu.M., Sklyarov I.Yu., Lapina E.N., Shamrina S.Yu., Skrebtsova T.V. Features Of Banking Management: A Set Of Principles, Technologies And Methods/Indo American Journal of Pharmaceutical Sciences. 2019. Т. 6. № 3. С. 5611-5614.

- Sklyarova Yu.M., Sklyarov I.Yu., Taranova I.V., Latysheva L.A., Piterskaya L.Yu. The main directions of development the banking and financial management system: theory and practice/Indo American Journal of Pharmaceutical Sciences. 2019. Т. 6. № 3. С. 5615-5619.

- Sklyarov I.Yu., Sklyarova Yu.M., Bezdolnaya T.Yu., Nesterenko A.V., Uryadova T.N. Feasibility Of Improving Environmental Auditing To Ensure Environmental Safety/Research Journal of Pharmaceutical, Biological and Chemical Sciences. 2018. Т. 9. № 3. С. 787-791.

- Gerasimov A.N., Gromov E.I., Sklyarova Yu.M., Sklyarov I.Yu., Ashkhotov A.M. Spatial Econometric Modeling And Forecasting The Socio-Economic Development Of The Region/Research Journal of Pharmaceutical, Biological and Chemical Sciences. 2018. Т. 9. № 6. С. 1852-1853.