Научная статья

Original article

УДК 332.142

doi: 10.55186/2413046X_2023_8_1_31

ИЗМЕНЕНИЕ ИНФОРМАЦИОННОЙ ПРОЗРАЧНОСТИ КОРПОРАТИВНОГО СЕКТОРА В СОВРЕМЕННЫХ УСЛОВИЯХ: ПРИЧИНЫ И ТЕНДЕНЦИИ

CHANGES IN THE INFORMATION TRANSPARENCY OF THE CORPORATE SECTOR UNDER MODERN CONDITIONS: REASONS AND TRENDS

Почивалова Галина Павловна, кандидат экономических наук, доцент, старший научный сотрудник, Институт экономических проблем им. Г.П. Лузина — обособленное подразделение Федерального исследовательского центра «Кольский научный центр Российской Академии наук» (ИЭП КНЦ РАН), г. Апатиты

Pochivalova G.P., candidate of Еconomics, associate professor, Senior Researcher, Luzin Institute for Economic Studies — Subdivision of the Federal Research Centre «Kola Science Centre of the Russian Academy of Sciences» (IES KSC RAS), Apatity, pochivalova1@mail.ru

Аннотация. Статья посвящена актуальной проблеме информационной прозрачности корпоративного сектора в современных условиях. В целях данной статьи понятие транспарентности рассматривается как базовое для рыночной экономики. Преобразования корпоративного сектора в ходе корпоративной реформы 2014-2015гг. привели к изменению субъектного состава корпоративных юридических лиц, обязанных предоставлять информацию о своей деятельности. Результатом стало сокращение количества и качества информации, предоставляемой обществу крупными российскими корпорациями. В связи с общей неблагоприятной экономической обстановкой, санкциями со стороны мирового рынка, нарастающим недоверием между бизнесом и властью, уходом многих крупных игроков с биржи делистингом, привели к выбору экономическими агентами непубличных форм ведения бизнеса, что подтверждается данными статистики за 2014 – 2021 годы. В статье проводится анализ нормативно-правового регулирования в области раскрытия информации корпоративными юридическими лицами, делается вывод о сокращении ее предоставления за период 2014 – 2021годов, усугубляемой решением ЦБ об освобождении эмитентов от обязанности публичного раскрытия информации, что приводит к невозможности оценки рисков инвесторами, и как следствие, создает угрозы для функционирования и развития финансового рынка в РФ. В статье делается вывод о необходимости повышения прозрачности корпоративного сектора с целью привлечения инвестиций в реальный сектор экономики.

Abstract. The article is devoted to the actual problem of information transparency of the corporate sector in modern conditions. For the purposes of this article, the concept of transparency is considered as basic for a market economy. Transformations of the corporate sector in the course of the corporate reform in 2014-2015. led to a change in the subject composition of corporate legal entities that are required to provide information about their activities. The result was a reduction in the quantity and quality of information provided to the public by large Russian corporations. Due to the general unfavorable economic situation, sanctions from the world market, the growing distrust between business and government, the withdrawal of many major players from the exchange by delisting, led to the choice of non-public forms of business by economic agents, which is confirmed by the statistics for 2014-2021. The article analyzes the legal regulation in the field of disclosure of information by corporate legal entities, concludes that the reduction in its provision for the period 2014 — 2021, aggravated by the decision of the Central Bank to exempt issuers from the obligation to publicly disclose information, which leads to the impossibility of risk assessment by investors, and how consequently, creates threats for the functioning and development of the financial market in the Russian Federation. The article concludes that it is necessary to increase the transparency of the corporate sector in order to attract investment in the real sector of the economy.

Ключевые слова: раскрытие информации, обязательное раскрытие, информационная прозрачность, транспарентность, инвесторы, инвестиционный климат, эмитенты, публичные формы ведения бизнеса, корпоративная реформа, освобождение от обязанности раскрытия информации, санкции, сжатие объемов корпоративной информации

Keywords: Keywords: information disclosure, mandatory disclosure, information transparency, investment climate, investors, issuers, public forms of doing business, corporate reform, exemption from the obligation to disclose information, sanctions, reduction in the disclosure of corporate information

Раскрытие информации корпоративным сектором лежит в основе принятия инвестиционных решений в рыночной экономике. Понятие раскрытия информации (disclosure) возникло из потребности в предоставлении информации о публичных компаниях широкому кругу заинтересованных лиц (stakeholders).

Бурное развитие корпоративных форм ведения бизнеса в США в конце 19-го начале 20-го века, биржевой крах 1929 года, случившийся, в том числе, по причине предоставления «негодной» отчетности, и последовавшая Великая депрессия, — привели к осознанию необходимости создания регулятора для процедур предоставления информации компаниями, осуществляющими привлечение средств на открытом рынке. Для выполнения этой и других функций в 1934 году была создана Комиссия по ценным бумагам и биржам (SEC — Securities and Exchange Commission), которая, разработала стандарты предоставления отчетности для обеспечения ее сравнимости и ввела обязанность ее подтверждения независимыми аудиторами. В мировой экономике действуют две основные системы стандартов предоставления финансовой отчетности: МФСО — Международные стандарты финансовой отчетности (International Financial Reporting Standards, IFRS), применяется в 145 странах мира и ГААП США — общепризнанные учетные принципы (Generally Accepted Accounting Principles, GAAP).

В настоящее время, информационную прозрачность компаний невозможно представить без составления нефинансовых отчетов, получивших распространение в конце 90-х начале 2000-х годов, в соответствии со стандартами Глобальной инициативы по отчетности (Global Reporting Initiative, GRI), и содержащих информацию о действиях по улучшению экономических, экологических и социальных показателей.

В России, корпоративный сектор создавался в ходе акционирования и залоговых аукционов 90-х годов, при этом, в большинстве случаев, формы акционерных обществ не соответствовали их содержанию, — открытые акционерные общества ОАО – не имели цели выхода на биржу, а закрытые ЗАО – использовались крупным бизнесом для перераспределения прав собственности.

Корпоративная реформа 2006-2008гг., разработанная Министерством экономического развития РФ, имевшая целью изменение этой ситуации, была прервана финансовым кризисом 2008 года и получила продолжение лишь в 2014 году, когда был введен в действие Закон № 99-ФЗ [1] отменивший с 1 сентября 2014 года старые положения главы 4 ГК РФ «Юридические лица» и которым, была закреплена новая структура акционерных юридических лиц, в виде публичных и непубличных АО.

Законом определялось, что публичным (статья 66.3 ГК РФ) [2], является АО, акции и ценные бумаги которого, публично обращаются путем открытой подписки, или на условиях, установленными законами о ценных бумагах (критерий публичного размещения – более 500 акционеров), а также, если в его названии содержится указание на его публичный статус (в соответствии с пунктом 1 статьи 97 определена обязанность предоставления таких сведений в ЕГРЮЛ [3]), при этом, ООО и АО – не отвечающие перечисленным признакам, признавались непубличными.

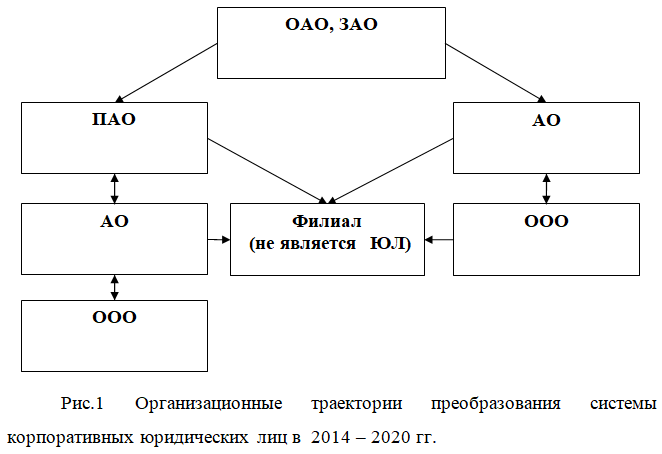

Изменения ГК РФ вызвали необходимость привести в соответствие с ними акционерное законодательство, законы о рынке ценных бумаг другие нормативные акты. В соответствии с принятыми 29.06.2015г., поправками в Федеральный закон от 26.12.1995г. «Об акционерных обществах» №208- ФЗ.) [4], всем АО, отвечающим признакам публичности, предписывалось внести изменения в устав до 01.07.2015г., в противном случае, они переходили в разряд непубличных; а также, с этой даты, прекращали свое существование ЗАО, которым, предстояло сделать выбор в сторону публичных либо непубличных форм ведения бизнеса, в течение длительного переходного периода до 1 июля 2020 года. Таким образом, период от начала преобразований 1 сентября 2014 года до 1 июля 2020 года можно признать периодом организационной турбулентности, поскольку субъектам бизнеса предстояло определиться с выбором траектории ведения бизнеса в новых условиях. (Рис.1.) ОАО и ЗАО, которые на 01.09.2014г., несмотря на наличие критериев публичности, определенных статьей 66.3 ГК РФ, получили освобождение от обязанности раскрывать информацию в соответствии со статьей 30.1 Федерального закона от 22.04.96 № 39-ФЗ «О рынке ценных бумаг» [5], или погасили, в том числе, в результате конвертации, все акции и другие ценные бумаги, находившиеся в публичном обращении, — признавались непубличными автоматически.

Эта возможность перехода в непубличные формы ведения бизнеса была особенно востребована для ОАО, созданных в итоге приватизации региональных промышленных предприятий [6], которые, после 1 сентября 2014 превратились в непубличные АО, а некоторые из них, в дальнейшем, стали филиалами непубличных АО, утратив определенность юридического лица. Например, ПАО «ФОСАГРО», являющееся единственным акционером НПАО «Апатит», осуществило перевод всех своих региональных производственных активов, приватизированных в форме ОАО в его филиалы.

В новом законодательстве, публичный статус АО однозначно коррелирует с публичным обращением ценных бумаг, в частности, для того, чтобы стать публичным, НПАО необходимо подготовить проспект по выпуску ценных бумаг и заключить договор с биржей на осуществление их листинга. Из-за неразвитости внутрироссийского финансового рынка, привлечение капитала с 2002 года осуществлялось преимущественно, за счет кредитов иностранных банков, размещения депозитарных расписок (АДР. ГДР) и других ценных бумаг от имени корпоративных структур — двойников российских ОАО на иностранных биржах в Нью-Йорке, Лондоне, Гонконге, при этом показатель фри-флоат (free-float- свободного обращения) редко достигал 30%. В этих условиях у многих крупных российских корпораций, ориентированных на внешние рынки не было особой заинтересованности в размещении на отечественных биржах, хотя, ценные бумаги некоторых из них и до реформы 2014го года были включены в котировальные списки в России. Помимо требования о публичном размещении в новом законодательстве были введены нормы ужесточающие требования к таким акционерным обществам. В частности, ст. 97 ГК РФ [2], определяется количество членов коллегиального органа управления (не менее 5) регламентируется ведение реестра акционеров независимым реестродержателем, закрепляется невозможность ограничений на приобретение/отчуждение акций и неравнозначности равновеликих пакетов акций, необходимость раскрывать информацию в установленном порядке (в самом широком перечне), в том числе и содержание корпоративного договора.

Регулирование непубличных АО, в соответствии с [2], [4], наоборот, упрощает многие корпоративные процедуры, позволяет сделать их предметом распределения по договору между акционерами, снижает требования по представлению информации. Таким образом, налицо либерализация законодательства в отношении непубличных форм ведения бизнеса, при ужесточении регулирования публичной формы АО, что позволяет некоторым аналитикам называть публичный статус «золотым». В этих условиях выбор экономических агентов в пользу непубличных форм ведения бизнеса, НПАО и преимущественно, ООО, стал очевиден и подтверждается статистикой за 2014-2021гг.

Отчасти такая динамика вызвана не только реформой корпоративного законодательства, но, и переходом в непубличные формы в связи с делистингом, обратным выкупом и погашением акций. В 2018 году, в России, впервые не было проведено ни одного первичного размещения акций. По данным ММВБ с 2015 по 2018год делистинг провели 8 крупнейших компаний: «Мосэнергосбыт», «Фармстандарт», «Верофарм», «Дикси», «Мегафон», «Уралкалий», в 2019году с биржи ушел «АвтоВаз», превратившись из ПАО в непубличное АО.

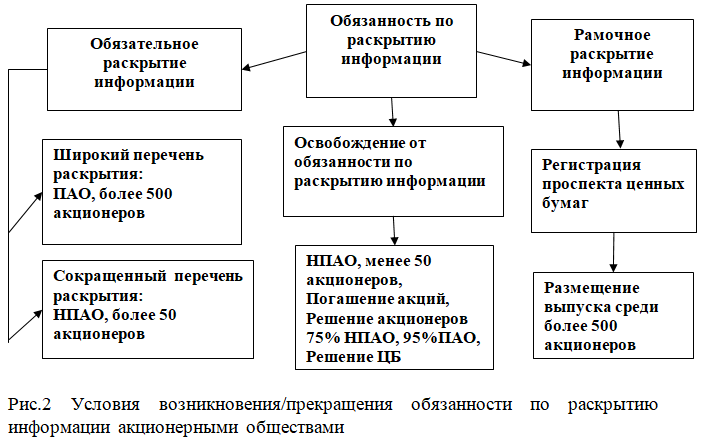

Законом « О рынке ценных бумаг» №39-ФЗ предполагается два основных вида раскрытия информации: рамочное раскрытие — в форме ежеквартальных отчетов и существенных фактов, распространяется на все АО, осуществившие хотя бы один выпуск ценных бумаг и разместившие среди более 500 акционеров, независимо от вида подписки открытой или закрытой, и — обязательное раскрытие, прямо зависящее от вида АО и количества акционеров.

Обязательное раскрытие информации регулируется статьей 92 Закона № 208 – ФЗ и разделом VII Положения о раскрытии Банка России 454-П ( отменено с 01.10. 2021 года) [8], и устанавливает необходимость ее предоставления не только для публичных АО, обладающих признаками в соответствии со статьей 66.3 ГК РФ, но и для непубличных с количеством акционеров более 50, для которых предусмотрен сокращенный перечень раскрытия информации в виде годового отчета и годовой бухгалтерской отчетности. Публичные АО обязаны предоставлять информацию по самому широкому перечню, в который включаются списки аффилированных лиц, содержание корпоративного договора, сообщения о существенных фактах и другие документы, определяемые Банком России (Рис.2).

Освободиться от обязанности предоставлять информацию после 01.01.2011г. стало возможно по решению Центрального Банка, в соответствии со ст. ст.92.1 Закона № 208 – ФЗ и ст.30.1 Закона №39-ФЗ, при условии, что акции эмитента не допущены к организованным торгам, и число акционеров не превышает 500. Законом 210-ФЗ [7], были повышены требования к голосованию по вопросу о прекращении такой обязанности: для НПАО до 75%, для ПАО до 95% (что соответствует порядку принятия решения об отказе от публичности).

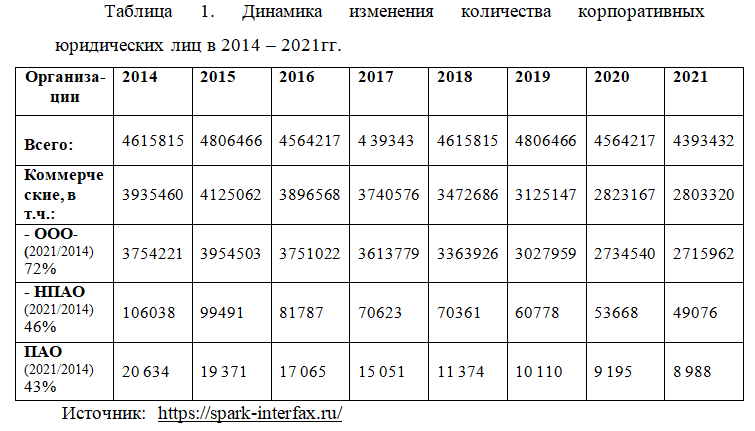

До вступления в силу изменений законодательства, 01.09.2014 года, этой возможностью воспользовались ОАО, погасившие выпуски своих акций и ставшие непубличными, что нашло свое отражение в результатах 2015года. В итогах 2016 года — нашла отражение необходимость внесения до 01.07. 2015 г. изменений в уставы АО с указанием на публичность, 2017 год — стал показательным с точки зрения динамики описываемых процессов, а в 2018 году-тенденции изменения структуры корпоративных юридических лиц стали очевидными (Таблица 1).

Начиная с 2015 года, количество ПАО стремительно сокращалось примерно на 2 тысячи год к году, в 2018 году сокращение достигло максимального значения – 3677 бизнес – организаций прекратили свое существование в форме ПАО. Параметры дальнейшего сокращения достигли относительной стабилизации: 2019, 2020 — было сокращено порядка 1000 ПАО в каждом году, 2020 к 2021- изменение составило всего 307 организаций.

Сокращение непубличных АО, общее количество которых было в 5 раз больше чем ПАО, имело противоположные тенденции – в 2015 году – 6574, 2016 год — 17704 (максимальное сокращение), 2017год — 11164 со стабилизацией в 2018году – 262 организации, затем сокращение возобновилось порядка 10 000 год к году. Такое сокращение объясняется выбором в пользу организационно-правовой формы ООО, как наименее прозрачной.

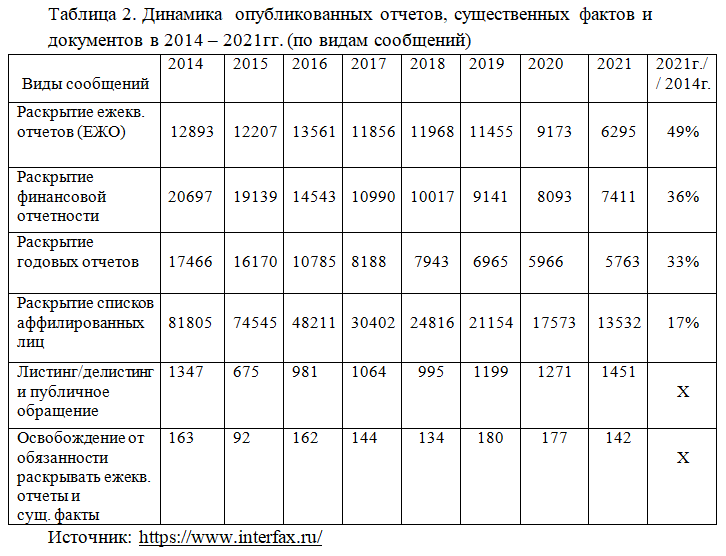

Согласно оценкам Российской региональной сети по интегрированной отчетности[9], [10] в 2015 году – менее 25% из 956 крупнейших компаний, формировавших более 70% совокупного национального дохода, не предоставляли публичной отчетной информации о своей деятельности, а в 2017 году таких компаний стало 57%, при этом, доля эмитентов, предоставляющих информацию в соответствие с требованиями ЦБ сократилась с 40% до 20% от общей выборки. Таким образом, вместо предполагаемого повышения прозрачности корпоративного сектора итогом реформирования стало ее снижение, что нашло свое отражение в динамике показателей предоставляемой отчетности: раскрытие ежеквартальных отчетов сократилось в 2 раза, а годовых отчетов и финансовой отчетности — почти в 3 раза. (Таблица 2).

На динамику раскрытия информации оказали влияние санкции со стороны мирового рынка в отношении российских компаний и их собственников. В связи с этим, Правительством РФ (Постановление№5 от 12.01 2018 г.) были введены исключения в отношении правил раскрытия сведений о хозяйственной деятельности компаниями, находящимися под санкциями иностранных государств. Такие компании получили освобождение от обязанности публичного предоставления информации. Введение в действие с 01. 10. 2021 года нового Положения Банка России от 27 марта 2020 г. № 714-П [11], вместо предыдущего Положения о раскрытии № 454-П, освобождает эмитентов от обязанности раскрывать в лентах новостей аккредитованных агентств годовой, финансовой и консолидированной отчетности, ежеквартальных отчетов, но не освобождает от обязанности предоставления всей этой информации ЦБ. В 2021 году по данным ЦБ из 210 компаний, акции которых допущены к организованным торгам, половина ограничила раскрытие информации, 80 – полностью закрыли отчетность. Таким образом, в ближайшем будущем, скорее всего, произойдет дальнейшее «сжатие» объемов раскрытия информации, хотя предполагается, что ЦБ проведет анализ и выработает оптимальные подходы к раскрытию информации. Поскольку транспарентность корпоративного сектора не только является базовым принципом для осуществления инвестиций на финансовом рынке, но и служит коммуникации между бизнесом и обществом, необходимо совершенствовать институциональную среду для деятельности публичных корпораций, развивать систему добровольной нефинансовой отчетности, которая могла бы компенсировать санкции и ограничения в представлении обществу необходимой информации.

Список источников

- №99-ФЗ «О внесении изменений в главу 4 части первой Гражданского кодекса Российской Федерации и о признании утратившими силу отдельных положений законодательных актов Российской Федерации [Электронный ресурс] // URL: http://base.garant.ru/70648990/ (дата обращения: 05.11.2022).

- Гражданский кодекс РФ [Электронный ресурс] // URL: http://www.consultant.ru/document/cons_doc_LAW_5142/ (дата обращения: 17.11.2022).

- ЕГРЮЛ: содержание и получение информации [Электронный ресурс] // URL: https://www.audit-it.ru/terms/taxation/egryul./(дата обращения: 05.11.2019).

- Федеральный закон от 26.12.1995г. «Об акционерных обществах» №208- ФЗ (редакция от 29.06.2015г.) [Электронный ресурс] //URL: http://base.garant.ru/10105712/(дата обращения: 10.11.2022).

- Федеральный закон «О рынке ценных бумаг» от 22.04.1996 N 39-ФЗ (ред. от 26.07.2019) [Электронный ресурс] //URL: http://pravo.gov.ru/proxy/ips/?docbody=&nd=102040905 / (дата обращения: 15.11.2022).

- Почивалова Г.П./ Анализ направленности государственного регулирования корпоративного сектора в целях устойчивого развития северных регионов (на примере Мурманской области)/ Север и рынок: формирование экономического порядка. 2018. №2(58). С.67-81.

- Федеральный закон «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных положений законодательных актов Российской Федерации» от 29.06.2015 N 210-ФЗ [Электронный ресурс] //URL: http://www.consultant.ru/document/cons_doc_LAW_181911/ (дата обращения: 12.11.2022).

- Положение Банка России от 30.12.2014 N 454-П (ред. от 25.05.2018) «О раскрытии информации эмитентами эмиссионных ценных бумаг» (Зарегистрировано в Минюсте России 12.02.2015 N 35989) [Электронный ресурс] //URL: http://www.consultant.ru/document/cons_doc_LAW_175536/ (дата обращения: 07.11.2019).

- Исследование корпоративной прозрачности российских компаний 2017 [Электронный ресурс] //URL: https://da-strateg.ru/ikp/(дата обращения: 14.12.2022).

- Исследование корпоративной прозрачности российских компаний 2015 [Электронный ресурс] //URL: https://da-strateg.ru/ikp/(дата обращения: 12.12.2022).

- Положение Банка России от 27 марта 2020 г. № 714-П “О раскрытии информации эмитентами эмиссионных ценных бумаг”[Электронный ресурс] //URL: https://www.consultant.ru/document/cons_doc_LAW_352306/ (дата обращения: 15.12.2022).

References

- №99-FZ «O vnesenii izmenenij v glavu 4 chasti pervoj Grazhdanskogo kodeksa Rossijskoj Federacii i o priznanii utrativshimi silu otdel`ny`x polozhenij zakonodatel`ny`x aktov Rossijskoj Federacii [E`lektronny`j resurs] // URL: http://base.garant.ru/70648990/ (data obrashheniya: 05.11.2022).

- Grazhdanskij kodeks RF [E`lektronny`j resurs] // URL: http://www.consultant.ru/document/cons_doc_LAW_5142/ (data obrashheniya: 17.11.2022).

- EGRYuL: soderzhanie i poluchenie informacii [E`lektronny`j resurs] // URL: https://www.audit-it.ru/terms/taxation/egryul./(data obrashheniya: 05.11.2019).

- Federal`ny`j zakon ot 26.12.1995g. «Ob akcionerny`x obshhestvax» №208- FZ (redakciya ot 29.06.2015g.) [E`lektronny`j resurs] //URL: http://base.garant.ru/10105712/(data obrashheniya: 10.11.2022).

- Federal`ny`j zakon «O ry`nke cenny`x bumag» ot 22.04.1996 N 39-FZ (red. ot 26.07.2019) [E`lektronny`j resurs] //URL: http://pravo.gov.ru/proxy/ips/?docbody=&nd=102040905 / (data obrashheniya: 15.11.2022).

- Pochivalova G.P./ Analiz napravlennosti gosudarstvennogo regulirovaniya korporativnogo sektora v celyax ustojchivogo razvitiya severny`x regionov (na primere Murmanskoj oblasti)/ Sever i ry`nok: formirovanie e`konomicheskogo poryadka. 2018. №2(58). S.67-81.

- Federal`ny`j zakon «O vnesenii izmenenij v otdel`ny`e zakonodatel`ny`e akty` Rossijskoj Federacii i priznanii utrativshimi silu otdel`ny`x polozhenij zakonodatel`ny`x aktov Rossijskoj Federacii» ot 29.06.2015 N 210-FZ [E`lektronny`j resurs] //URL: http://www.consultant.ru/document/cons_doc_LAW_181911/ (data obrashheniya: 12.11.2022).

- Polozhenie Banka Rossii ot 30.12.2014 N 454-P (red. ot 25.05.2018) «O raskry`tii informacii e`mitentami e`missionny`x cenny`x bumag» (Zaregistrirovano v Minyuste Rossii 12.02.2015 N 35989) [E`lektronny`j resurs] //URL: http://www.consultant.ru/document/cons_doc_LAW_175536/ (data obrashheniya: 07.11.2019).

- Issledovanie korporativnoj prozrachnosti rossijskix kompanij 2017 [E`lektronny`j resurs] //URL: https://da-strateg.ru/ikp/(data obrashheniya: 14.12.2022).

- Issledovanie korporativnoj prozrachnosti rossijskix kompanij 2015 [E`lektronny`j resurs] //URL: https://da-strateg.ru/ikp/(data obrashheniya: 12.12.2022).

- Polozhenie Banka Rossii ot 27 marta 2020 g. № 714-P “O raskry`tii informacii e`mitentami e`missionny`x cenny`x bumag”[E`lektronny`j resurs] //URL: https://www.consultant.ru/document/cons_doc_LAW_352306/ (data obrashheniya: 15.12.2022).

Для цитирования: Почивалова Г.П. Изменение информационной прозрачности корпоративного сектора в современных условиях: причины и тенденции // Московский экономический журнал. 2023. № 1. URL: https://qje.su/ekonomicheskaya-teoriya/moskovskij-ekonomicheskij-zhurnal-1-2023-31/

© Почивалова Г.П, 2023. Московский экономический журнал, 2023, № 1.