Московский экономический журнал 3/2019

УДК: 347.73

DOI 10.24411/2413-046Х-2019-13008

ПРОБЛЕМЫ В РЕГУЛИРОВАНИИ ОТНОШЕНИЙ

ПО ВЗЫСКАНИЮ БАНКАМИ ПРОСРОЧЕННОЙ ЗАДОЛЖЕННОСТИ

PROBLEMS IN THE REGULATION OF RELATIONS ON THE COLLECTION OF AN OVERDUE DEBT BY BANKS

Есенгулова Дарина Талгатовна, студентка, Факультет финансовых рынков, Департамент финансовых рынков и банков, Финансовый Университет при Правительстве Российской Федерации, г. Москва, Российская Федерация

Esengulova D.T., esengulova.dt@yandex.ru

Аннотация: В последнее время национальная банковская система испытывает некоторые трудности с возвратом просроченной дебиторской задолженности. В связи с этим в работе рассматриваются определенные специфические способы, которые используют недобросовестные должники для уклонения от выполнения обязательств по возврату кредитных средств. Упущения в законодательстве, позволяющие применять эти способы на практике, являются достаточно серьезной проблемой для устойчивости как отдельно взятого банка, так и для устойчивости всей кредитной системы Российской Федерации. Проведена оценка современного состояния рынка безнадежной задолженности. Выявлены некоторые допущения в законодательстве, ведущие к возникновению благоприятных обстоятельств для применения таких методов. В связи с этим предложены изменения, которые необходимо внести в законодательство об исполнительном производстве, для устранения проблемы.

Summary: Recently, the national banking system is experiencing some difficulties with the return of overdue receivables. In this regard, in research discusses certain specific methods which are used by unscrupulous debtors to evade obligations to return the loan funds. Omissions in legislation allowing to apply these methods in practice are quite a serious problem for the stability of both a single bank and for the stability of the entire credit system of the Russian Federation. The author analyzed the current state of the overdue debt market.Some assumptions in the legislation that lead to the emergence of favorable circumstances for the application of such methods are identified. In this regard, the author proposed changes that need to be made to legislation on enforcement proceedings to eliminate the problem.

Ключевые слова: просроченная задолженность, вексель, договор цессии, кредитная организация, исполнительное производство.

Keywords: overdue debt, bill of exchange, the Treaty of cession, credit organization, enforcement proceeding.

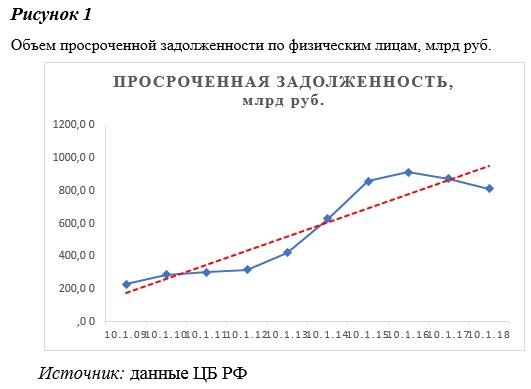

Объем потребительского кредитования с каждым годом занимает все большую часть в общем объеме банковских услуг. Однако с ростом такого вида кредитования растет и количество просроченной задолженности. По данным Центрального Банка, объем просроченной задолженности по кредитам и займам, выданным физическим лицам, имеет тенденцию к повышению (рис.1).

Можно

предположить, что кризис 2014 года лишь усугубил ситуацию с уже достаточно

закредитованным населением [1].

Большинство банков активно выдавали кредиты физическим лицам. Велась

агитирующая реклама по быстрой выдаче займов. Для предоставления кредита банкам

достаточно было предъявление паспорта. А население в силу своей низкой

финансовой грамотности охотно пользовалось данными услугами и, правильно не

рассчитав финансовую нагрузку, соглашалось на невыгодные условия с высокими

процентными ставками по кредитам. Все эти события привели к излишней

закредитованности населения.

Благодаря

политике Центрального Банка, направленной на исправление этой ситуации, банки

стали более тщательно вести анализ кредитоспособности клиентов [2]. Однако

из-за длительности процесса «чистки» банковской системы, кредитные организации

все еще терпят колоссальные убытки из-за частичного или полного невозврата выданных

ранее кредитных средств.

Возврат

просроченной кредиторской задолженности для банков является довольно продолжительным

и затратным процессом [3]. У кредитных организаций есть только два варианта:

первый – попытаться своими силами вернуть долг, второй – продать его

коллекторским компаниям или другим лицам. При первом способе возврата кредита

банк должен затратить большие ресурсы. При этом точно неизвестно, возвратятся

ли средства в полном объеме или же затраты превысят ожидаемую прибыль. При

втором способе банк значительно сокращает свои расходы, однако получает лишь

малую долю от долга, около 5-10%, именно за такую сумму банк продает

просроченную задолженность сторонним компаниям.

В

настоящее время многие недобросовестные заемщики активно пытаются уклониться от

выполнения своих обязательств [4]. Иногда они это совершают легальным путем, а

иногда – противоправным. Данный факт недобросовестности со стороны заемщиков негативно

влияет на стабильность как отдельно взятой кредитной организации, так и на

устойчивость кредитной системы в целом.

В

данной работе будут рассмотрены специфические способы уклонения от выполнения кредитных

обязательств, основанные на упущениях в законодательстве и которые являются

угрозой для банков. Более того, будут предложены пути решения данной проблемы.

Выкуп долга третьим лицом

Значительная

доля населения активно пользуется заемными кредитными средствами [5].

Непогашение своих обязательств ведет к возникновению задолженности перед

кредитными организациями. Однако, существует практика выкупа такой

задолженности на основе договора цессии. Цессия – это уступка прав требования или

права собственности, которое имеет документальное подтверждение, без согласия

должника.

В

договоре цессии предусмотрены три стороны:

- Кредитор, который является инициатором

передачи прав требования долга, называется цедентом. - Цессионарий – сторона, представляющая

интересы цедента с момента вступления в силу договора о переуступке прав. - Цедент отвечает за подлинность

документов и своих действий по отношению к цессионарию, но законодательство не

предусматривает привлечение его к ответственности за то, что обязательства не

были погашены.

Согласно

ГК РФ[1]

взаимоотношения заключаются в передаче права требования задолженности

кредитором (цедентом) иному лицу (цессионарию). Такое соглашение должно

оформляться в письменной форме с заранее установленными условиями перехода

долга.

Особенность

цессии состоит в том, что переуступка долга сохраняет полный объем требований

для должника, а именно – сумма процентов, штрафов и иных выплат.

Основная

деятельность кредитных организаций – получение прибыли от комиссий, сборов,

процентных платежей по кредитам и ссудам [6]. Каждый банк устанавливает свою

стандартную политику по взысканию долгов, предприняв всевозможные меры и

действия по полному удовлетворению своих требований [7].

После

признания долга безнадежным банк принимает действия по его избавлению или

передаче. Кредитным организациям не рентабельно содержать на своем балансе

безнадежные кредиты, так как это предполагает формирование стопроцентных

резервов на возможные потери по ссудам, что снижает финансовые результаты

организации [8].

Зачастую

кредитные организации обращаются к процессу цессии только в исключительных

случаях [9], когда были проведены необходимые мероприятия по возвращению долга

и удостоверившись в абсолютной неплатежеспособности недобросовестного

заемщика.

Так

как в законодательных и иных нормативно-правовых актах не имеются ограничения к

кандидатуре цессионария, то приобретать обязательства у кредитора может любое

лицо, как физическое, так и юридическое. Зачастую банки предпочитают передавать

безнадежную задолженность специальным компаниям – коллекторским агентствам [10].

Однако, на практике должник может вовлечь в процесс цессии знакомых,

родственников и иных лиц, непосредственно связанных с ним.

Далее

перейдем к описанию процесса цессии. Существует два способа оформления договора

цессии по выкупу долга третьим лицом: через коллекторскую компанию и с помощью

родственников или знакомых [11].

В

первом случае должник самостоятельно обращается в коллекторское агентство,

урегулирует условия и достигает компромисса с компанией. Коллекторское агентство

обращается в банк с заключением договора цессии и приобретает право требования

за определенную сумму.

Во

втором случае процесс аналогичен. Должник обращается к любому физическому лицу,

убеждая его принять на себя требование долга [12]. Затем оформляется договор

цессии между банком и третьим лицом. По правилам должник должен оплатить

задолженность физическому лицу, однако зачастую должник и третье лицо находятся

в сговоре, который подразумевает списание долга.

На

первый взгляд данная сделка является взаимовыгодной для всех трех сторон. У

банка появляется возможность избавления от безнадежной задолженности,

коллекторское агентство или иной цессионарий взимает определенную комиссию за

совершение сделки, а должник сокращает величину потенциальных рисков за

несвоевременную уплату долга или вовсе избегает полного погашения

задолженности.

Возможность

заключения договора цессии существенно помогает должникам, которые имеют

значительные финансовые трудности и которые по каким-либо причинам не в

состоянии отвечать по своим обязательствам [13]. Однако существуют должники с

корыстными целями, которые изначально намеревались не погашать задолженность и

заплатить лишь некий небольшой процент от долга (зачастую около 10-30%). Такие

недобросовестные должники создают все необходимые условия для того, чтобы банк

признал задолженность безнадежной: они увольняются с работы, исключают

дополнительные источники дохода и избавляются от имеющегося имущества.

Погашение

долга просроченным векселем

Использование

ценных бумаг для погашения задолженности перед кредитными организациями

приобретает все большую известность. Такой способ вызывает интерес как у

профессиональных финансовых юристов, так и у обычных заемщиков [14]. Для

погашения банковских кредитов используют вексель, а именно — ценную бумагу,

удостоверяющую ничем не обусловленное обязательство векселедателя (простой

вексель) либо иного указанного в векселе плательщика (переводной вексель)

выплатить по наступлении предусмотренного векселем срока полученные взаймы

денежные суммы. [2]

Для

признания векселя ценной бумагой, он должен включать в себя обязательные

реквизиты:[3]

1)

наименование «вексель», включенное в самый текст документа и

выраженное на том языке, на котором этот документ составлен;

2)

простое и ничем не обусловленное предложение уплатить определенную сумму;

3)

наименование того, кто должен платить (плательщика);

4)

указание срока платежа;

5)

указание места, в котором должен быть совершен платеж;

6)

наименование того, кому или приказу кого платеж должен быть совершен;

7)

указание даты и места составления векселя;

8)

подпись того, кто выдает вексель (векселедателя).

После признания векселя ценной бумагой

им можно расплатиться по задолженности [15]. Главная особенность векселя – то,

что ценная бумага удостоверяет имущественные права. Следовательно, он может

использоваться для оплаты долга по кредиту ровно так же, как и другое имущество

и денежные средства .

Теперь перейдем к самому процессу

использования векселя для оплаты просроченной задолженности [16]. На данный

момент существует много компаний, которые позиционируют себя как

антиколлекторские фирмы. Отчаявшиеся должники обращаются к ним за помощью. Такие

компании предлагают следующую схему действий:

- Заемщику

необходимо подать заявление на вступление в «Потребительское общество» в

качестве участника; - Правление

регистрирует участника; - Пайщик

вносит вступительный взнос; - Пайщик

оплачивает около 20-25% от суммы задолженности; - Участник

получает ценную бумагу, а именно – вексель, на сумму полной просроченной задолженности;

Также

участники таких «потребительских обществ» получают полную юридическую помощь и

сопровождение в составлении заявления о расторжении кредитного договора, в

ходатайстве об уменьшении пеней и штрафов в соответствии ст.333 ГК РФ, а также

консультации по закрытию исполнительного производства после суда.

После

того, как должник получает в «потребительском обществе» вексель, он обращается

в службу судебных приставов [17]. Зачастую пишется именно заявление, а сама

ценная бумага отсылается в службу заказным письмом уведомлением о получении.

Должники стараются избегать личного контакта с приставами, так как служащие

отдела ФССП неохотно принимают заявления. Так как вексель получается заказным

письмом с описью, то приставы обязаны расписаться о получении и

зарегистрировать.

Таким

образом, должник получает письменное подтверждение готовности отвечать по своим

обязательствам, при этом, не имея наличных денег [18]. Также судебные приставы

не могут уличить должника в уклонении от оплаты долга, а следовательно, не

имеют право:

- Ограничить выезд должника за границу;

- Наложить арест на другое имущество;

- Использовать иные санкции по возврату

задолженности.

Однако,

стоит отметить, для того чтобы схема от уклонения уплаты долга сработала,

должник, как правило, исключает другие легальные поступления денежных средств

(доходов), а также намеренно увольняется с работы.

Согласно

Федеральному Закону №229[4],

в первую очередь взыскание задолженности должника производится на денежные

средства и их эквиваленты. Таким образом, вексель удовлетворяет этому

требованию, поэтому, даже имея в наличии другое имущество (недвижимость, автомобиль

и др.) должник не беспокоится об очередности взыскания. Более того, согласно

этой же статье федерального закона, должник праве указать желаемую очередность

взыскания имущества.

После

получения векселя судебные приставы, как правило, направляют его в банк, в

котором у должника имеется просроченная задолженность [19]. Банк, в свою

очередь, имеет право принять данную ценную бумагу в счет оплаты долга или

отказать в принятии. Сначала можно предположить, что банку предпочтительнее

принять вексель, так как безнадежная просроченная задолженность требует от

банков стопроцентное формирование резервов на возможные потери по ссудам, в то

время как ценную бумагу можно принять к учету и поставить на баланс, тем самым

увеличив размер своего имущества.

Стоит

отметить, что плательщиком по векселю становится антиколлекторская компания,

или «потребительское общество», которое эмитировало вексель. Зачастую ценная

бумага имеет срок более 20-25 лет. Существует очень низкая вероятность, что в

будущем банк сможет потребовать полной оплаты по долгу.

Если

банк принимает вексель в счет погашения задолженности, то появляется полное

основание для прекращения исполнительного производства по отношению к должнику

[20]. Однако, если кредитная организация не согласится принять вексель, то исполнительное

производство все равно должно быть закрытым. Согласно закону №229-ФЗ[5],

исполнительное производство прекращается, так как взыскатель отказался принять

предложенное судебным приставом имущество.

Таким образом, недобросовестные

должники активно пользуются недочетами в законодательстве, намеренно занимая у

банка денежные средства в кредит и приобретая вексель за минимальный процент от

задолженности. А банк, в конечном счете, не получает выданные кредитные

средства, а также терпит издержки по процессу возврата долга.

Проведя

анализ проблемы регулирования отношений по взысканию просроченной задолженности,

можно сделать вывод о том, что в законодательстве имеются некоторые допущения.

Автор предлагает внести изменения в законодательство об исполнительном

производстве, а именно – ограничение срока погашения векселя. Внесение

коррективов позволит добросовестным должникам использовать законный способ

погашения своей задолженности с помощью векселя, а кредитные организации смогут

быть уверены в возвратности выданных ранее средств заемщикам.

Список литературы

- Юркова Я.Ю. Сущность и особенности синдицированного кредитования в мировой экономике: материалы Международной научно-практической конференции «Современный взгляд на будущее науки» 2016. С. 190-192.

- Соловьёва С.В. Проблемы инвестирования и кредитования в российской экономике в современных условиях // Сегодня и завтра Российской экономики. 2016. № 77. С. 5-12.

- Белоусов А.Л. Проблемы регулирования деятельности по взысканию просроченной задолженности // Банковское право. 2014. № 3. С. 39-44.

- Аверкиева Ж.Н, Волков А.Ю. Разработка новых стратегий кредитования среднего и малого бизнеса в кризисной экономике: материалы V Межрегиональной научно-практической конференции научно-педагогических и практических работников «Наука и общество: проблемы и перспективы развития» 2018. С. 6-10

- Белоусов АЛ. Условия формирования инновационной инфраструктуры экономики: материалы III Международной заочной научно-практической конференции. Министерство образования и науки Российской Федерации; ФГБОУ ВО «Комсомольский-на-Амуре государственный технический университет»; ФАО ДальНИИ рынка при Министерстве регионального развития РФ «Инновационное развитие современных социально-экономических систем» 2016. С. 17-20.

- Кузьменко О.В. Воронин А.М. Актуальные вопросы банковского кредитования реального сектора экономики: сборник трудов Международной научно-практической конференции «Взаимодействие финансового и реального секторов экономики» по материалам научного семинара преподавателей и магистрантов. 2013. С. 142-145.

- Короткова М.И. Коротаева Н.В. Перспективы развития банковского кредитования реального сектора экономики России в современных условиях: материалы международной научно-практической заочной конференции «Российская экономика: взгляд в будущее» 2015. С. 82-92.

- Тимин А.Н. Риски отказа от долгосрочного кредитования юридических лиц для банковской системы и экономики // Экономика и управление: проблемы, решения. 2015. Т. 1. № 12. С. 349-353.

- Гилязова Л.Н. Актуальные проблемы взыскания просроченной задолженности по потребительским кредитам в российской федерации // Инновационные процессы и технологии в современном мире. 2015. № 1 (3). С. 159-162.

- Куликова А.А. Тюрина В.Ю. Выбор стратегии взыскания просроченной задолженности с целью минимизации финансовых рисков // Сборник «Атояновские чтения» материалы круглого стола, проведенного в рамках международной научно-практической конференции «Проблемы и перспективы инновационного развития экономики» и международной научно-практической конференции «Социально-трудовая сфера в условиях инновационного развития: глобальное и локальное». 2014. С. 216-219.

- Аксенов И.А. Ограничения взаимодействия с должником при взыскании просроченной задолженности // Законы России: опыт, анализ, практика. 2016. № 11. С. 27-30.

- Османов О.А. Договор потребительского кредита (займа). Проблемы взыскания просроченной задолженности // Евразийский юридический журнал. 2016. № 11 (102). С. 130-132.

- Гуськова М.В. Механизм взыскания просроченной задолженности в России и проблемы правового регулирования этой сферы деятельности: материалы IV Всероссийской научно-практической студенческо-преподавательской конференции с международным участием «Законность и правопорядок в современном обществе» 2016. С. 71-73.

- Астапова Е.В. О порядке взыскания просроченной задолженности граждан в новых правовых условиях: материалы Всероссийской научно-практической конференции «Правовой порядок и правовые ценности» 2017. С. 351-357.

- Сергеев В.В. Проблемы законодательного обеспечения деятельности по взысканию просроченной задолженности (из комиссии по законодательству о финансовых рынках ассоциации юристов России) // Банковское право. 2011. № 6. С. 18-27.

- Чебан М.А. Алгоритм работы с просроченной ссудной задолженностью в коммерческом банке // Вестник Поволжского государственного университета сервиса. Серия: Экономика. 2014. № 6 (38). С. 140-144.

- Тургиев З.О. Управление просроченной банковской задолженностью // Научно-методический электронный журнал Концепт. 2016. № S11. С. 436-440.

- Шкляр И.Л. Опыт банка: работа с просроченной задолженностью и проблемы судебного производства и приведения решений судов в исполнение // Банковское право. 2010. № 6. С. 9-15.

- Илюшина М.Н. Проблемы совершенствования гражданско-правового механизма взыскания банковских долгов коллекторскими агентствами // Банковское право. 2016. № 3. С. 20-25.

- Севостьянов И.А. Особенности механизма взыскания налоговой задолженности за счет имущества физического лица // Наука и общество. 2016. № 3 (26). С. 76-81.

References

- Yurkova

Ya.Yu. Sushchnost’ i osobennosti sinditsirovannogo kreditovaniya v mirovoi

ekonomike [Essence and features of syndicated lending in the global economy]. Sovremennyi vzglyad na budushchee nauki =

Modern sight on the future of science, 2016, pp. 190-192. - Solov’eva

S.V. Problemy investirovaniya i kreditovaniya v rossiiskoi ekonomike v

sovremennykh usloviyakh [Problems of investment and lending in Russia economy

in modern conditions]. Segodnya i zavtra

Rossiiskoi ekonomiki = Today and tomorrow of the Russian economy, 2016, no.

77, pp. 5-12. - Belousov

A.L. Problemy regulirovaniya deyatel’nosti po vzyskaniyu prosrochennoi

zadolzhennosti [Problems of regulation of the collection of overdue debts]. Bankovskoe pravo = Banking law,

2014, no. 3, pp. 39-44. - Averkieva

ZH.N., Volkov A.YU. Razrabotka novyh strategij kreditovaniya srednego i malogo

biznesa v krizisnoj ehkonomike [Development of new lending strategies for

medium and small businesses in a crisis economy]. Nauka i obshchestvo: problemy i perspektivy razvitiya = Science and

society: problems and development prospects, 2018, pp. 6-10 - Belousov

A.L. Usloviya formirovaniya innovacionnoj infrastruktury ehkonomiki [Conditions

for the formation of the innovation infrastructure of the economy]. Innovacionnoe razvitie sovremennyh

social’no-ehkonomicheskih system = Innovative development of modern

socio-economic systems, 2016, pp. 17-20. - Kuz’menko

O.V., Voronin A.M. Aktual’nye voprosy bankovskogo kreditovaniya real’nogo

sektora ehkonomiki [Topical issues of bank lending to the real sector of the

economy]. Vzaimodejstvie finansovogo i

real’nogo sektorov ehkonomiki = The interaction of financial and real sectors

of the economy, 2013, pp. 142-145. - Korotkova

M.I., Korotaeva N.V. Perspektivy razvitiya bankovskogo kreditovaniya real’nogo

sektora ehkonomiki Rossii v sovremennyh usloviyah [Prospects for the

development of bank lending to the real sector of the Russian economy in modern

conditions]. Rossijskaya ehkonomika:

vzglyad v budushchee = Russian economy: a look into the future, 2015, pp.

82-92 - Timin

A.N. Riski otkaza ot dolgosrochnogo kreditovaniya yuridicheskih lic dlya

bankovskoj sistemy i ehkonomiki [Risks of non-long-term lending to legal

entities for the banking system and economy]. Ehkonomika i upravlenie: problemy, resheniya = Economics and

Management: problems, solutions, 2015, Т. 1, no. 12, pp. 349-353. - Gilyazova

L.N. Aktual’nye problemy vzyskaniya prosrochennoj zadolzhennosti po

potrebitel’skim kreditam v rossijskoj federacii [Actual problems of collection

of overdue consumer loans in the Russian Federation]. Innovacionnye processy i tekhnologii v sovremennom mire = Innovative

processes and technologies in the modern world, 2015, no. 1 (3), pp.

159-162. - Kulikova

A.A., Tyurina V.YU. Vybor strategii vzyskaniya prosrochennoj zadolzhennosti s

cel’yu minimizacii finansovyh riskov [Choosing a strategy for collecting

overdue debts in order to minimize financial risks]. Atoyanovskie chteniya = Atoyanov readings, 2014, pp. 216-219. - Aksenov

I.A. Ogranicheniya vzaimodejstviya s dolzhnikom pri vzyskanii prosrochennoj

zadolzhennosti [Restrictions on interaction with the debtor when collecting

overdue debts]. Zakony Rossii: opyt,

analiz, praktika = The laws of Russia: experience, analysis, practice,

2016, no. 11, pp. 27-30. - Osmanov

O.A. Dogovor potrebitel’skogo kredita (zajma). Problemy vzyskaniya

prosrochennoj zadolzhennosti [Consumer loan agreement (loan). Problems of

collecting arrears]. Evrazijskij

yuridicheskij zhurnal = Eurasian Law Journal, 2016, no. 11 (102). pp.

130-132. - Gus’kova

M.V. Mekhanizm vzyskaniya prosrochennoj zadolzhennosti v Rossii i problemy

pravovogo regulirovaniya ehtoj sfery deyatel’nosti [The mechanism for

collecting arrears in Russia and the problems of legal regulation of this field

of activity]. Zakonnost’ i pravoporyadok

v sovremennom obshchestve = Law and order in modern society, 2016, pp.

71-73. - Astapova

E.V. O poryadke vzyskaniya prosrochennoj zadolzhennosti grazhdan v novyh

pravovyh usloviyah [On the procedure for collecting overdue debts of citizens

in the new legal conditions]. Pravovoj

poryadok i pravovye cennosti = Legal order and legal values, 2017, pp.

351-357. - Sergeev

V.V. Problemy zakonodatel’nogo obespecheniya deyatel’nosti po vzyskaniyu

prosrochennoj zadolzhennosti (iz komissii po zakonodatel’stvu o finansovyh

rynkah associacii yuristov Rossii) [Problems of legislative support for the collection

of overdue debts (from the Commission on Financial Market Law of the Russian

Bar Association)]. Bankovskoe pravo = Banking law, 2011, no. 6, pp. 18-27. - CHeban

M.A. Algoritm raboty s prosrochennoj ssudnoj zadolzhennost’yu v kommercheskom

banke [Algorithm of work with overdue loan debts in a commercial bank]. Vestnik

Povolzhskogo gosudarstvennogo universiteta servisa. Seriya: EHkonomika =

Bulletin of the Volga State University Service. Series: Economy, 2014, no. 6

(38), pp.

140-144. - Turgiev

Z.O. Upravlenie prosrochennoj bankovskoj zadolzhennost’yu [Overdue Bank Debt

Management]. Nauchno-metodicheskij

ehlektronnyj zhurnal Koncept = Scientific and methodical electronic magazine

Concept, 2016, no. S11, pp. 436-440. - SHklyar

I.L. Opyt banka: rabota s prosrochennoj zadolzhennost’yu i problemy sudebnogo

proizvodstva i privedeniya reshenij sudov v ispolnenie [Bank experience:

working with overdue debts and problems of court proceedings and enforcement of

court decisions]. Bankovskoe pravo = Banking law, 2010, no. 6, pp. 9-15. - Ilyushina

M.N. Problemy sovershenstvovaniya grazhdansko-pravovogo mekhanizma vzyskaniya

bankovskih dolgov kollektorskimi agentstvami [Problems of improving the civil

legal mechanism for the recovery of bank debt collection agencies]. Bankovskoe pravo = Banking law, 2016,

no. 3, pp. 20-25. - Sevost’yanov

I.A. Osobennosti mekhanizma vzyskaniya nalogovoj zadolzhennosti za schet

imushchestva fizicheskogo lica [Features of the mechanism for collecting tax

arrears at the expense of the property of an individual]. Nauka i obshchestvo = Science and Society, 2016, no. 3

(26), pp.

76-81.

[1] П. 3, ст. 388

ГК РФ (часть первая) от 30.11.1994 N 51-ФЗ (ред. от 03.08.2018)

[2] Ст. 815 ГК РФ

[3] Ст. 1. «Конвенция

о Единообразном Законе о переводном и простом векселе»

[4] П. 3, ст. 69

Федеральный закона от 02.10.2007 N 229-ФЗ (ред. от 03.08.2018) «Об исполнительном

производстве»

[5] П. 5, ст. 45

Федеральный закона от 02.10.2007 N 229-ФЗ (ред. от 03.08.2018) «Об

исполнительном производстве»