Кулов Аслан Ростиславович, профессор, доктор экономических наук, и.о. заведующий сектором инвестиционного развития АПК ФГБНУ ВНИОПТУСХ, тел. 8-964-515-08-15, e-mail: prof_kulov@mail.ru

Шаров Сергей Сергеевич, руководитель отдела развития кооперации, ФГБОУ ДПО Кировский институт агробизнеса и кадрового обеспечения, тел. 8-909-139-23-48, sergeyx3m@gmail.com

Кредитная сельскохозяйственная кооперация: потенциал развития муниципального района

Аннотация. В статье рассматриваются отдельные вопросы развития кредитной сельскохозяйственной кооперации и ее влияние на производство в муниципальном районе.

Ключевые слова: кооперация, ссуда, займ, аграрное производство.

Annotation. The article deals with some issues of credit agricultural cooperation and its impact on production in the municipal region.

Keywords: cooperation, loans, agricultural production.

В настоящее время наиболее значимым сдерживающим фактором развития малого предпринимательства является острая нехватка у субъектов малого бизнеса, особенно из сельских районов, собственных финансовых средств для восполнения оборотных средств и расширения производства. К сожалению, существующая инфраструктура финансово-кредитных учреждений, представленная в основном коммерческими банками, мало приспособлена и не заинтересована в развитии финансовых услуг субъектам малого предпринимательства. Создаваемые государственными органами специальные фонды для поддержки субъектов агропромышленного комплекса также обслуживают в основном только крупные, имеющие устойчивое финансовое положение, предприятия и организации АПК. В этих условиях, как показывает мировая, отечественная и региональная практика, наиболее эффективно и в кратчайшие сроки вышеупомянутую проблему можно решить путем создания и развития сети кредитной кооперации.

Государственная поддержка кредитных сельскохозяйственных потребительских кооперативов оказывает решающее значение для развития этой сферы деятельности на селе. Как отмечается в Государственной программе развития сельского хозяйства и регулирование рынков сельскохозяйственной продукции, сырья и продовольствия на 2013-2020 годы цель мероприятия – увеличение объемов производства и реализации продукции членов сельскохозяйственных кооперативов, обеспечение доступа малых форм хозяйствования к рынкам сбыта и кредита, повышение уровня занятости и доходов сельского населения.

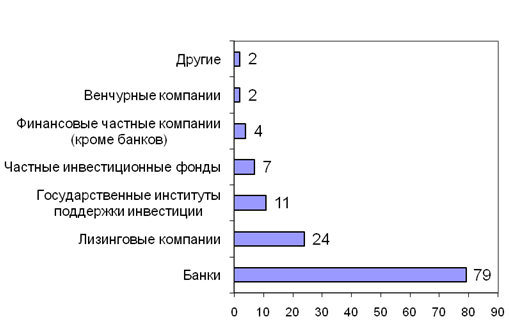

Для решения проблемы кредитования малых форм хозяйствования зарубежная хозяйственная практика выработала достаточно широкий спектр финансовых институтов, которые представлены на рисунке 1. Так, среди них наибольший удельный вес занимают банки (до 79%), лизинговые компании (24%). Для нашего исследования определенный интерес представляют государственные институты поддержки инвестиций в малые формы хозяйствования на селе, которые, как нам представляется, могут найти свое воплощение в условиях Российской Федерации.

Рисунок 1. Источники и их доля общем объеме финансирования малого аграрного предпринимательства в ЕС и США, %

Как показывает анализ, в нашей стране активно принимаются меры поддержки кредитования аграрного производителя малых форм хозяйствования. Так, например, в Кировской области созданная система кредитно-финансовой поддержки субъектов малого предпринимательства в целом обеспечивается посредством такого механизма, как гарантийно-залоговое кредитование субъектов малого предпринимательства. Данный механизм направлен на существенное облегчение доступности к финансам для субъектов малого предпринимательства, в том числе на селе, испытывающих сложности в привлечении банковских кредитов из-за нехватки собственного залогового обеспечения. Кроме того, в соответствии с реализацией Государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2008-2012 годы, было предусмотрено выделение средств из консолидированного бюджета на нужды формирования двухуровневой кредитной кооперативной системы в сельском хозяйстве. Дополнительным толчком к активному развитию кредитования послужило принятие решения о субсидировании процентных ставок по кредитам, полученным сельскохозяйственными товаропроизводителями в данных кредитных кооперативах.

В 2012 году на территории Кировской области действовало 147 кредитных кооперативов. Всего в кредитную кооперацию вовлечено 10 010 членов-пайщиков, в том числе – 5 206 в кредитных потребительских кооперативах граждан и 4 804 – в сельскохозяйственных кредитных потребительских кооперативах. Кредитные кооперативы привлекли от населения 540,5 млн. рублей. Всего хозяйствующим субъектам выдано 15 483 займов на сумму 728,1 млн. рублей.

Выработка законодательных актов по кредитному кооперативному движению, тем не менее, на наш взгляд, является недостаточным для активизации их существенного роста, что связано с особенностями формирования источников финансирования их деятельности. Что обусловило низкий уровень числа пайщиков и сберегателей в этих кредитных кооперативах. Так, например, в Кировской области в 2013 г. насчитывалось чуть более 4 тыс. пайщиков и 551 сберегателей (табл. 1).

Таблица 1. Число пайщиков и сберегателей кредитных потребительских кооперативов в сельских территориях Кировской области

Законодательство разделяет интересы сберегателей и пайщиков, исходя из их различного функционального назначения, вытекающего из названия. Но, на наш взгляд, основным источником финансовых ресурсов, или фондирования, в кредитных кооперативных объединениях должны выступать нефизические лица, предоставляющие свои сбережения кооперативу. При создании необходимых условий на федеральном и региональном уровне таким источником может выступать самостоятельный институт, например, в виде инвестиционного фонда. Тезис о недостаточности объемов фондирования за счет сберегателей подтверждается данными таблицы 2.

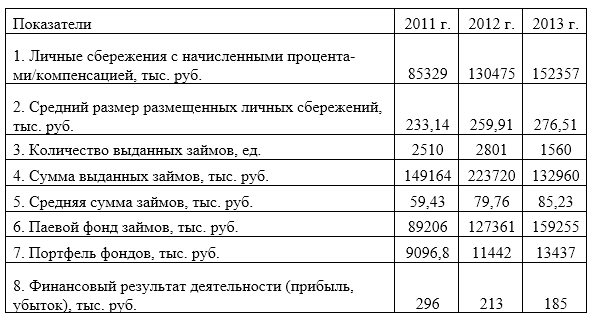

Таблица 2. Основные экономические показатели деятельности кредитных потребительских кооперативов в сельских территориях региона

Несмотря на почти двукратное увеличение средств личных сбережений с учетом компенсации и процентных начислений, их объем в размере 152,3 млн. руб. в целом по Кировской области остается недостаточным для существенной активизации кредитования малых и мелких форм хозяйствования на селе. Обращает на себя внимание относительно низкий рост среднего размера сбережений, предоставленных кооперативам – 276 тыс. руб. в 2013 г. против 233,14 тыс. руб. в 2011 г., на фоне столь значимого роста их общего объема.

При этом средняя сумма займов, выданных 1 займополучателю, не превышает 86 тыс. руб. в 2013 г. Одной из особенностей тенденций динамики кредитования можно назвать сокращение количества выданных займов, что можно отнести к необходимости соблюдение минимальных требований, выдвигаемых регулирующими органами к системе микрофинансирования в целом в части формирования минимальных резервов. Очевидно это явилось следствием снижения финансового результата функционирования кредитных потребительских кооперативов в Кировской области, размещенных в сельской территории. Показателем, отражающим результативность деятельности кредитных потребительских кооперативов в сельской местности, также является доход, полученный сберегателем-займодавцем. По данным территориального отделения Росстата, в 2013 г. его значение составило 13,7 млн. руб., что ниже уровня предыдущего периода (табл. 3).

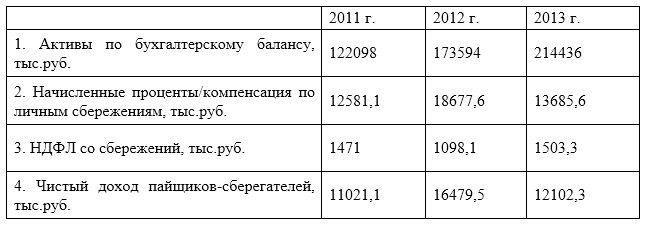

Таблица 3. Отдельные экономические показатели результатов деятельности КПК в сельской территории Кировской области

Но наблюдаемый рост активов самих кредитных кооперативов, на наш взгляд, при одновременном уменьшении доходов сберегателей свидетельствует о снижении эффективности самих кооперативов.

В Кировской области одним из направлений развития системы кооперативов, в том числе сельскохозяйственных кредитных потребительских кооперативов, предусматривался механизм их государственной поддержки. Для этого в данном субъекте РФ создана двухуровневая система гарантийно-залогового кредитования. Областной уровень представлен Кировским областным фондом поддержки малого и среднего предпринимательства, основной задачей которого является аккумулирование бюджетных средств и распределение их среди муниципальных фондов, а также контроль и координация деятельности муниципальных фондов. Муниципальный уровень представлен сетью муниципальных фондов поддержки малого предпринимательства, функционирующих в 26 районах Кировской области. Одним из основных направлений деятельности муниципальных фондов является предоставление поручительств коммерческим банкам за субъектов малого предпринимательства, испытывающих сложности в привлечении кредитов из-за нехватки собственного залогового обеспечения. Размер предоставляемого поручительства не может превышать 50% от обязательств субъекта малого предпринимательства по кредитной сделке. Оставшиеся 50% залога по кредитной сделке субъект малого предпринимательства обязан предоставить самостоятельно.

Считается, что данные меры позволяют упростить привлечение финансовых ресурсов субъектами малого аграрного предпринимательства, а также привлечь свободные средства сельского населения в аграрный сектор экономики. Так ли это или нет, вопрос остается, по нашему мнению, открытым. И вот почему: сама процедура доступа и отбора проектов остается довольно сложной и трудоемкой, требующей постоянных контактов со специалистами информационно-консультационных служб. А самое главное, для доступа к средствам гарантийно-залогового кредитования хозяйствующему субъекты требуется вложить собственные значительные ресурсы, равные привлекаемым кредитным средствам, что при высоких процентных ставках по кредитам, пусть и субсидируемым частично из консолидированного бюджета, требует отвлечения из оборота существенного капитала самого аграрного товаропроизводителя. Поэтому необходимо более широко применять иные меры государственной поддержки развития кредитной кооперации на селе и сельскохозяйственных кооперативных объединений.

Кредитная сельскохозяйственная кооперация выступает краеугольным камнем обеспечения доступности аграрных товаропроизводителей различных форм хозяйствования в условиях рыночной модели экономики. Во многом благодаря системе доступа к относительно дешевым займам создается дополнительный продукт, который может быть реализован на отечественном рынке сельскохозяйственного сырья и агропродовольствия. Но если средства кооператива, а точнее его пайщиков и сберегателей участвуют в создании дополнительного дохода наравне со средствами самих товаропроизводителей, то и они также могут быть активными участниками распределительных и перераспределительных отношений в рамках самого объединения. Из этого ключевого положения вытекает, на наш взгляд, основной тезис, состоящий в обосновании направления развития кредитной кооперации для увеличения добавленной стоимости от расширенного воспроизводства и повышения дохода от конечной продукции, а не в виде разницы между процентных ставок по кредитам и сбережениям (депозитам).

Не требует доказательств положение о том, что при увеличений объемов капитала или средств, используемых для роста производства, один из ключевых аспектов состоит в направлении на приобретение материальных ресурсов или на привлечение дополнительной рабочей силы. Один из известных постулатов экономической теории, гласит: повышение эффективности производства и использования рабочей силы определяется применением трудосберегающей технологии. Означает ли это возможность и достаточность для использования такого фактора, как материальные ресурсы, с целью создания дополнительной стоимости без привлечения рабочей силы, но через вовлечения технологий, которые минимизируют используемый труд в отрасли? На этот вопрос можно и нужно ответить положительно. Из этого можно сделать следующее суждение: если кредитные сельскохозяйственные кооперативы предоставляют ссуду для покупки материально-технических ресурсов сельскохозяйственными товаропроизводителями и увеличивают объем производимой продукции, тем самым повышая массу средств производства, то формула добавленной стоимости может быть представлена следующим образом:

ДС+∆ДС = (А+∆А) + От + (П+∆П), (1)

где ∆ДС – дополнительная добавленная стоимость;

∆А – дополнительные амортизационные отчисления;

∆П – дополнительная прибыль,

остальные значения соответствуют указанным в выше приводимой формуле.

Но формула дополнительной добавленной стоимости, создаваемой за счет кредитных средств кооператива, предоставленных с учетом процентов, будет иметь следующий вид:

ДС+∆ДС-Пк-Од = ((А+∆А) + От + (П+∆П) – (Пк+Од), (2)

где Пк – проценты по заемным средствам, полученным в кредитном кооперативе;

Од – основной долг по заемным средствам, полученным в кредитном кооперативе.

То есть предоставленная ссуда не только способствует росту добавленной стоимости от увеличенной массы произведенной продукции, но и ведет к существенному оттоку средств из отрасли, особенно учитывая величину процентной ставки (в среднем 35-38% годовых), по которой заем предоставляется участнику кооператива – аграрному товаропроизводителю.

Формула имеет иной вид при условии участия кредитного кооператива в доходе аграрных товаропроизводителей от производства и реализации продукции:

ДС+∆ДС-Ид = ((А+∆А) + От + (П+∆П)) – Ид, (3)

где Ид – доход кредитного кооператива от участия в прибыли сельскохозяйственного товаропроизводителя;

остальные значения переменных уравнения идентичны вышеприводимым.

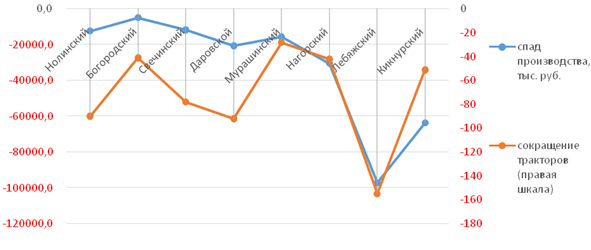

Данные теоретические рассуждения необходимы для понимания предлагаемого механизма участия кооператива в прибыли аграрных товаропроизводителей, который мы покажем на примере районов, в которых наблюдается устойчивое сокращение производимой продукции за период 2008-2013 гг. (рис. 2).

Рисунок 2. Максимальные значения отклонений производимой продукции и количества тракторов в сельскохозяйственных организациях выборочной совокупности муниципальных районов Кировской области за 2008-2013 гг.

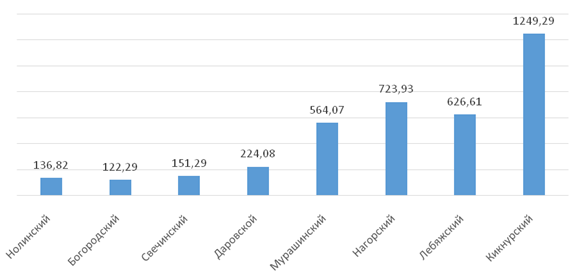

Учитывая, что сокращение производства в приводимых на рисунке 2 муниципальных районах сопровождается существенным уменьшением количества сельскохозяйственной техники, в частности тракторов, то это изменение в выпуске продукции является вполне объяснимым фактом. В расчете на 1 трактор в рассматриваемых муниципальных районах было недополучено от 122,3 тыс. руб. (Богородский район) до 1,23 млн. руб. (Кикнурский район) (рис. 3).

Рисунок 3. Объем недополученной продукции в расчете на 1 трактор

Безусловно, на рост или снижение производства продукции оказывают влияние многие факторы и участвуют иные средства производства, особенно в отраслях животноводства. Тем не менее для наших целей данный показатель является достаточным для подтверждения следующего суждения: значительное сокращение сельскохозяйственной техники, в том числе тракторов, ведет к деиндустриализации и, соответственно, к сокращению объема производимой продукции. Если бы, например, в Кикнурском районе техника заменялась более совершенной, то количество зерноуборочных и кормоуборочных комбайнов в сельскохозяйственных организациях этого муниципалитета не уменьшалось бы до нулевых параметров. Поэтому говорить о применении более высокопроизводительной техники в данном случае не приходится.

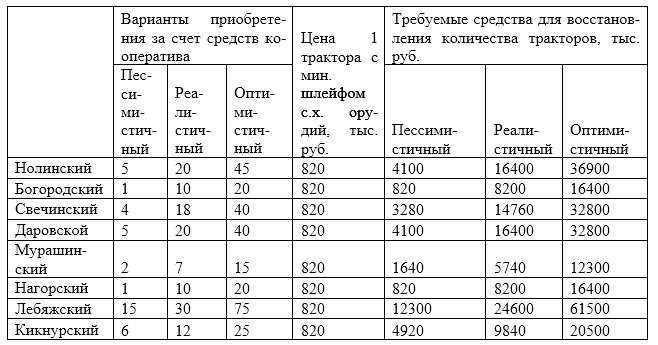

Исходя из темы настоящего исследования и основываясь на результатах, приведем расчеты возможного объема средств, который необходим для приобретения тракторов, чтобы минимизировать последствия от сокращения их количества. В основу расчета положим три варианта развития процессов: пессимистичный, реалистичный, оптимистичный. При этом оптимистичный базируется на дополнительном достижении только при наличии 50% тракторов от уровня 2008 г. (табл. 4).

Таблица 4. Расчет потребности в тракторах в регионах максимального сокращения производства и приобретаемых за счет средств кредитного сельскохозяйственного кооператива

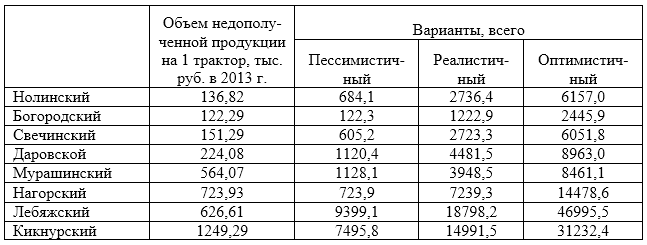

При расчете потребности за основу взята минимальная цена 1 трактора с наименьшим шлейфом сельскохозяйственных орудий, которая в ценах 2012 г. составляла около 820 тыс. руб. Потенциальный объем, который может быть произведен благодаря увеличению количества тракторов, нами рассчитан как произведение недополученной выручки, приходящейся на единицу трактора, и количества тракторов в соответствующих сценариях или вариантах.

Как показывают расчеты, общая потребность в средствах для восстановления количества тракторов, хотя бы в размере 25% от выбывших, составит от 32 млн. руб. до 229 млн. руб. в районах Кировской области, в которых за период 2008-2013 гг. наблюдается как сокращение производства, так и техники (табл. 5).

Таблица 5. Потенциальный объем производства, который может быть достигнут при пополнении выбывшего количества тракторов, тыс. руб.

Если учесть, что в целом в Кировской области на 01.01.2014 г. общая величина паевого фонда имеющихся потребительских и кредитных сельскохозяйственных кооперативов не превышала 159 млн. руб., то данная задача представляется проблематичной даже для реалистичного и оптимистичного варианта. Но если в каждом из указанных муниципальных районов создать кредитный сельскохозяйственный кооператив с паевым фондов в размере 4 млн. руб. (для осуществления пессимистичного варианта) и фондом сберегателей в размере 15 млн. руб. (для реалистичного варианта), то проблема восстановления объема производства сельскохозяйственной продукции и продукции переработки, на наш взгляд, может быть сдвинута с динамики спада на траекторию роста.

Литература:

- Сельское хозяйство России. М.: Минсельхоз РФ, 2015. С. 10-11

- Кулов А.Р., Гуззитаева М.Э. Формирование научно-производственных объединений в сельском хозяйстве в условиях современной модели экономики // Экономика, труд и управление в сельском хозяйстве. 2010. № 4 (12).

- Великанова И.В. Организационно-экономические аспекты функционирования системы льняного подкомплекса в АПК России в условиях ВТО // Экономика, труд и управление в сельском хозяйстве. 2015. №1 (22).